Rentabilité locative : découvrez les clés pour l’optimiser

Investir dans l’immobilier locatif est un choix qui offre de multiples avantages. Vous souhaitez acquérir un bien immobilier non pas pour y vivre, mais pour le louer. Vous savez que cet investissement vous aidera entre autres à :

- Vous constituer un patrimoine.

- Diminuer vos impôts.

- Générer des revenus complémentaires grâce aux loyers perçus.

- Transmettre un bien immobilier à vos enfants.

- Dégager une plus-value dans le cas de la revente de ce logement.

- Vous assurer une retraite confortable et paisible.

Dans l’article qui suit, vous trouverez les réponses tournant autour du marché locatif, du calcul de votre capacité d’emprunt, du type de logement qu’il faut acheter et de son financement.

Ce qu'il faut retenir

- Il faut déterminer votre capacité d’emprunt, penser à l’apport personnel, prendre en compte les frais supplémentaires.

- Il faut se renseigner sur l’état du marché locatif dans la ville choisie : situation géographique du bien, typologie du logement, loyers pratiqués, etc.

- Il faut calculer la rentabilité de votre futur investissement.

- Il faut choisir un financement adapté pour souscrire un prêt immobilier intéressant : taux adapté, frais liés à l’emprunt optimisés, etc.

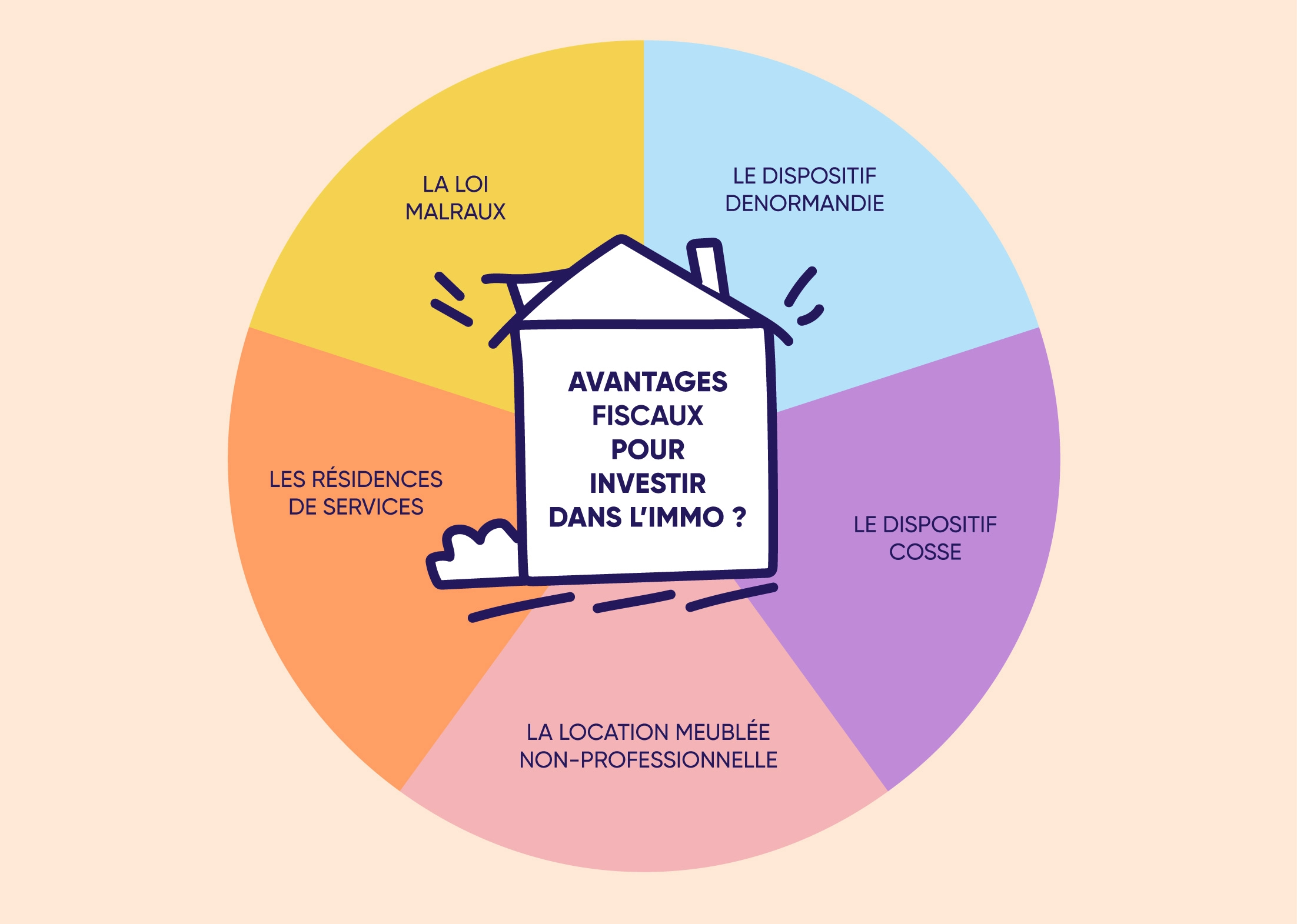

- Il ne faut pas passer à côté des dispositifs de défiscalisation : LMNP, loi Malraux, etc.

- Il ne faut surtout pas vous priver des services des courtiers Ymanci.

En parcourant ces lignes, vous n’avez pas encore eu toutes les réponses à vos questions. Ne partez pas encore alors. Ce que vous cherchez est sûrement ci-dessous.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Les étapes pour réussir son investissement locatif

Etape 1 : définir votre budget

Si vous voulez que votre projet d’investissement locatif se concrétise, vous devez avant tout prendre en compte les paramètres budgétaires : moyens financiers, apport personnel, fiscalité… Un mauvais calcul avant d’acheter un logement et de le mettre en location peut peser sur la rentabilité et votre projet immobilier.

Calculer votre capacité d’emprunt

Vous ne pouvez pas financer votre investissement locatif grâce aux fonds que vous avez à disposition ? Il vous faudra donc faire une demande de prêt. Dans ce cas, il est nécessaire de déterminer votre capacité d’emprunt ainsi que l’effort d’épargne que vous serez capable de fournir pour financer l’achat d’un bien immobilier. Votre capacité d’emprunt vous permettra de définir le budget de votre investissement sans vous mettre dans une situation financière délicate. Il vous faudra donc calculer votre capacité d’emprunt pour connaître l’enveloppe budgétaire dont vous disposez pour réaliser votre investissement. Grâce à ce calcul, vous verrez très rapidement si votre projet est réalisable, si un apport personnel est nécessaire. Vous connaîtrez aussi la part de vos revenus qui sera imputée.

Quel sera le montant de votre emprunt ?

Vous aurez la réponse après avoir calculé le taux d’endettement. Pour le définir et ainsi fixer le montant que vous pourrez consacrer à votre investissement, l’établissement bancaire va prendre en considération vos charges fixes telles que les échéances d’autres emprunts, le loyer, les assurances… Sachez que la banque ou l’organisme de prêt ajoutera à vos revenus une partie des recettes générées par votre investissement futur en prenant en compte les frais divers liés à l’acquisition d’un appartement ou d’une maison.

Que faut-il prendre en compte pour calculer le taux d’endettement ?

Vos mensualités d’emprunt ne doivent pas dépasser 1/3 de vos revenus mensuels. L’établissement prêteur pour calculer votre taux d’endettement va prendre en considération vos charges fixes : échéances d’autres prêts, loyers, assurances, etc. Sachez que la banque ajoutera à vos revenus une partie des recettes générées par votre investissement futur en prenant en compte les frais divers liés à l’acquisition d’un bien immobilier.

Nous vous invitons donc à être attentif et à analyser dans un premier temps le montant potentiel des loyers où vous souhaitez acheter en vous basant sur la fourchette basse, sans quoi vous prenez le risque de devoir supporter une part plus importante de vos mensualités avec vos finances personnelles.

Sachez que si vous avez des revenus élevés, le seuil de tolérance des banques concernant votre taux d’endettement sera plus important. Fixé généralement à 35 %, l’établissement prêteur s’intéressera dans ce cas plus particulièrement à votre reste à vivre après règlement des échéances. Comme pour toute demande de prêt, notez que si vous êtes en CDI et que vous présentez des comptes sains (aucun découvert et une capacité à épargner), les banques seront plus enclines à vous répondre positivement.

L’apport personnel, un point à étudier

Après avoir déterminé votre capacité d’emprunt, les banques et les organismes financiers vont s’intéresser à votre apport personnel, souvent demandé dans le cadre d’un prêt immobilier. Cet apport personnel s’élève souvent à hauteur de 10 % du coût d’achat, frais d’agence inclus s’il y en a. Il représente communément les frais annexes relatifs à un achat immobilier : frais de notaire, frais de garantie… De toute évidence, plus votre apport sera important, plus les conditions de l’offre d’emprunt seront avantageuses.

L’apport personnel est une assurance pour une banque ou un établissement de crédit

Il reflète effectivement votre capacité à épargner et par conséquent à rembourser les mensualités de votre emprunt souscrit pour l’achat de votre bien immobilier. Cet apport a aussi des avantages pour vous, l’emprunteur. Il vous permet de faire une demande de crédit moins élevé, de profiter de mensualités plus légères et de limiter votre effort financier personnel pour honorer le montant total de votre mensualité concernant votre résidence.

Néanmoins, fournir un apport n’est pas nécessairement profitable car les intérêts de votre prêt sont déductibles des loyers en matière de fiscalité que vous louiez un appartement meublé ou non. Par conséquent, plus vous allez emprunter, plus la charge d’imposition sur vos loyers se verra diminuer. Vous avez donc tout intérêt à emprunter d’autant plus avec les taux d’intérêt bas qui peuvent être, selon le contexte actuel, proposés par les banques.

L’effort d’épargne, un acte souvent indispensable

Généralement, si le prêt finance en grande partie votre investissement, vos mensualités seront relativement élevées et les loyers que vous allez percevoir ne permettront pas de couvrir la totalité de vos échéances. Vous devrez donc rembourser la différence à l’aide de vos finances personnelles. Notez qu’en supplément, vous aurez à votre charge :

- Les frais de copropriété s’il s’agit d’un appartement.

- La taxe foncière.

- L’assurance emprunteur.

- L’impôt et les prélèvements sociaux.

- Les travaux éventuels à réaliser entre deux locataires. Pendant cette étape, vous ne toucherez pas de loyers.

Nous vous invitons donc à prendre en considération l’ensemble de vos charges pour déterminer l’effort d’épargne à fournir chaque mois. Ainsi, vous pourrez voir si vos ressources actuelles et potentielles vous permettront de régler ces charges supplémentaires. Si ce n’est pas le cas, vous aurez toujours la possibilité d’augmenter votre apport ou de revoir votre projet d’investissement à la baisse.

Les frais supplémentaires à prendre en considération

Dans le prix de vente, les charges liées à votre investissement peuvent avoir un coût sur votre épargne. Vous devez par conséquent voir si vos ressources vous permettront de régler ces charges supplémentaires. Si les frais sont trop importants, vous aurez la possibilité d’augmenter votre apport ou de revoir votre projet d’investissement à la baisse. Ces frais annexes, qui peuvent donc peser sur la rentabilité de vos revenus locatifs, sont :

- Les frais de notaire.

- Les intérêts.

- L’assurance emprunteur.

- Les garanties.

- Les charges de copropriété si votre achat concerne un appartement.

- Les frais de dossier concernant le crédit immobilier.

- Les impôts.

- Les travaux que vous devrez effectuer entre deux locataires. Pendant ces travaux, votre bien immobilier ne sera pas loué. Par conséquent, vous ne toucherez pas d’argent. Il faut y penser !

Etape 2 : se renseigner sur le marché de l’immobilier

Vous voulez investir dans l’immobilier locatif pour vous construire un patrimoine. Ce type d’investissement n’est pas sans risque : difficultés pour le louer, problèmes pour rembourser votre emprunt, absence de plus-value lors de la revente… Pour réduire ces risques, nous vous conseillons de ne pas mettre la charrue avant les bœufs. Vous devez vérifier la bonne santé du marché locatif et ne pas négliger certains points essentiels comme :

- La situation géographique de votre bien : région, département, ville.

- Le type de bien dans lequel vous voulez investir ; appartement, maison.

- La qualité du bien : neuf, ancien, à rénover.

- Les loyers qui sont pratiqués.

- Le potentiel de plus-value.

Il est préférable de vous rapprocher des professionnels locaux pour en savoir plus sur le niveau des loyers et des prix de vente dans les départements, les villes ou même les quartiers de Paris, de Lyon, de Nantes ou d’ailleurs, à préférer ou à éviter. Vous devez analyser en profondeur le marché locatif dans le but de sélectionner un endroit et un type de bien immobilier qui vous apportera le rendement le plus avantageux.

La localisation du bien immobilier va avoir un impact important sur la rentabilité

Pour limiter les risques, il faut analyser différents aspects de la ville où vous souhaitez investir : lignes TGV, transports en commun, secteur d’activité en développement, état de l’emploi, dynamique de la commune, etc. Si vous faites le choix d’investir dans un quartier prisé, la rentabilité de votre investissement immobilier locatif sera plus faible, car vous allez acheter un logement à un coût plutôt élevé. Toutefois, vous serez plus susceptible de réaliser une plus-value. Il vous sera aussi plus facile de trouver le prochain occupant de votre habitation.

Si vous êtes plutôt dans l’optique de profiter d’un rendement locatif important, alors il sera plus intéressant pour vous d’acquérir un bien immobilier dans un quartier moins prisé en misant sur une valorisation du bien sur le long terme. Cette option peut être plus risquée. Cependant, elle peut être très rentable si vous investissez au bon endroit.

Quoi qu’il en soit, vous devez vous mettre à la place de votre futur locataire et choisir un quartier agréable, bien desservi par les transports en commun, possédant des crèches ou des écoles, avec des commerces de proximité, des espaces verts, etc. Si vous voulez louer votre bien immobilier à un étudiant, investissez dans un appartement ou une maison proche d’une cité universitaire ou bien desservi par les transports en commun.

Etape 3 : vérifier les prix annoncés

Les prix de vente seront différents en fonction de la région choisie. Pour le même type de bien, le prix au m² médian sera de 2 750 €/m² dans le Nord de la France et de 3 440 €/m² dans les Pyrénées-Atlantiques, selon les chiffres de la base de données des notaires. Cette différence s’applique aussi pour les quartiers dans une même ville en fonction des services, des commerces, des transports en commun…, et pour la superficie de l’investissement locatif. Le montant d’un bien immobilier neuf risque d’être plus élevé, contrairement à une habitation ancienne possédant les mêmes critères.

Bon à savoir

Dans votre intérêt, il est préférable de vous adapter aux tarifs pratiqués dans le quartier sur le même type de bien immobilier. Dans le cas contraire, vous rencontrerez des difficultés à trouver le locataire de votre logement. Il va sans dire que la rentabilité de votre opération se verra impactée.

Vous ne devez pas perdre de vue la rentabilité d’une opération d’investissement locatif à crédit. Nous vous conseillons de vous assurer que sur le long terme cet investissement vous rapportera plus qu’il ne vous coûtera. Pour ce faire, il est essentiel de ne pas sous-estimer les charges et ne pas surévaluer les loyers.

La valeur du bien

Dans le cadre de l’acquisition d’un bien, vous devrez être vigilant pour acheter au bon prix le logement que vous convoitez. Tout d’abord, sachez que le prix de vente d’un bien dépend de plusieurs critères que sont :

- Ses spécificités : superficie, nombre de pièces, état du bien, extérieur, dépendances, etc.

- Son environnement : transports, commerces, écoles, vie de quartier, etc.

- L’état du marché immobilier local.

- Les obligations juridiques comme les règles d’urbanisme.

Si vous achetez trop cher, la rentabilité de votre opération se verra impactée

Pour vous faire une idée des prix pratiqués, rien de tel que de visiter des biens pour savoir si le bien que vous convoitez est au juste prix. Une fois de plus, renseignez-vous auprès de professionnels locaux, ils vous donneront des informations sur les prix pratiqués, la marge de négociation possible ou encore les délais moyens de vente en fonction des biens et des quartiers.

La loi n’a pas défini de règles permettant d’évaluer les biens

Le meilleur moyen d’avoir une vision globale des prix pratiqués est d’effectuer des comparaisons entre les prix de vente de biens, qui se sont vendus récemment, et qui présentent sensiblement les mêmes caractéristiques que celui que vous convoitez. De nombreux sites Internet comme SeLoger vous donnent les prix au mètre carré, par ville, et vous proposent de réaliser gratuitement une estimation.

Les risques de payer un logement plus cher que sa valeur réelle sont plus présents dans le neuf

Nous vous conseillons de ne pas vous lancer dans l’acquisition d’un bien neuf si sa valeur est supérieure de l’ordre de 30 % par rapport à celle d’un bien ancien.

Le prix du loyer

Pour calculer votre rentabilité, il vous sera également nécessaire d’étudier les loyers pratiqués dans le marché de l’investissement locatif. Pour ce faire, vous pouvez notamment vous appuyer sur les annonces de location en ligne des sites d’agences immobilières. Dans votre intérêt, il est préférable de vous adapter aux prix pratiqués dans le quartier sur le même type de bien. Dans le cas contraire, vous vous exposez au risque de ne pas trouver de locataire pour votre logement.

Notez que dans certaines villes, le montant des loyers ne peut être fixé librement. C’est le cas dans 28 zones considérées comme « tendues » qui comptent plus de 50 000 habitants et où l’offre de logement n’est pas assez conséquente pour répondre aux nombreuses demandes.

Bon à savoir

Ces dispositifs permettent de bénéficier d’une réduction d’impôt en contrepartie de l’achat d’un bien immobilier neuf qui sera ensuite mis en location.

Trancher entre l’immobilier neuf ou ancien

Certaines décisions ne sont pas faciles à prendre. L’immobilier neuf et ancien possède leurs charmes, leurs avantages, leurs inconvénients. Pourtant, vous allez devoir choisir. Investir dans l’ancien permet souvent de bénéficier de prix bas, contrairement à un logement neuf.

Les logements anciens se situent souvent dans les centres-villes et attirent par conséquent les jeunes candidats à la location. C’est le bon côté ! Dans une habitation ancienne, des travaux peuvent cependant être plus fréquents et les coûts plus élevés. Sans oublier la copropriété. Dans ce cas de figure, vous pouvez bénéficier des aides de rénovation énergétique mises en place par l’État.

Quant aux logements neufs, ils sont plus chers à l’achat. Cependant, en tant qu’acheteur, vous pouvez bénéficier d’avantages financiers comme l’exonération de la taxe foncière pendant deux ans.

Etape 4 : calculer la rentabilité de votre futur investissement locatif

Investir dans l’immobilier locatif est une décision qui doit être mûrement réfléchie pour éviter les mauvaises surprises. Le choix du bien et de son emplacement sont importants dans la détermination des loyers, mais il a inévitablement un impact sur le prix d’achat. Pour vous assurer de faire une belle opération, il est impératif d’en connaître sa rentabilité.

Calculer la rentabilité locative de votre investissement

Quel que soit le type de logement que vous visez, un appartement ou une maison, vous avez besoin d’estimer vos bénéfices futurs. Les loyers ne sont pas le seul indicateur à prendre en compte. La vraie valeur de votre projet immobilier réside dans le cash flow généré. Il représente la rentabilité nette de votre placement. Quelle est la formule de calcul de la rentabilité locative ? Voici plusieurs méthodes.

Le rendement locatif brut pour évaluer la rentabilité de votre investissement immobilier

Le calcul du rendement locatif brut est une formule simple. Cependant, il reste peu précis pour un investisseur. Il prend en compte le loyer à percevoir grâce à votre investissement. Ensuite, il comptabilise les frais liés à votre acquisition. Il s’agit du prix du bien immobilier, du montant des frais de notaire et des honoraires de l’agence immobilière.

La formule de calcul du rendement locatif brut

La formule de calcul est la suivante : rendement locatif brut = ((loyer mensuel × 12) / (prix d’achat du bien immobilier + frais notariés + honoraires de l’agence immobilière)) × 100.

Exemple de calcul du rendement locatif brut pour un investissement immobilier

Voici comment évaluer la rentabilité brute d’un achat immobilier au titre d’un investissement locatif. Vous faites l’acquisition d’un appartement au prix de 200 000 euros. À ce prix s’ajoutent les frais notariés et les honoraires de l’agence immobilière. Leur montant est respectivement de 16 000 et de 10 000 euros. Le loyer mensuel à percevoir grâce à la mise en location s’élève à 1 000 euros.

Comment calculer le rendement locatif ?

((1 000 × 12) / (200 000 + 16 000 + 10 000)) × 100 = 5,3 %. Pour savoir s’il s’agit d’un résultat attractif, il convient de se référer au taux de rendement moyen des différentes villes. Cependant, cet indicateur ne précise pas vos gains réels et le cash flow généré par votre investissement. Il est intéressant de le compléter.

Le calcul du rendement locatif net : un indicateur précis pour estimer vos bénéfices

Le calcul du rendement locatif net prend en compte de nombreux éléments, afin d’obtenir un taux au plus proche de la réalité. Comme pour le rendement brut, les loyers sont pris en considération. En revanche, c’est le nombre de charges prises en compte qui diffère. L’opération comptabilise les frais liés à l’achat immobilier. Elle y adjoint l’ensemble des charges locatives, ainsi que les dépenses relatives à la possession et à la mise en location du logement.

Quels sont les revenus pris en compte dans le calcul du rendement locatif net ?

Comme pour le calcul du rendement locatif brut, les loyers représentent le point de départ de la formule. Celle-ci se fonde sur le loyer annuel ou le loyer mensuel multiplié par 12.

Quelles sont les charges comptabilisées dans le calcul du rendement locatif net ?

L’investisseur calcule l’ensemble des charges liées à la mise en location du bien immobilier. Il s’agit des frais de gestion locative, d’éventuels travaux et de l’assurance du logement. Cette rentabilité inclut aussi les frais relatifs à la possession du bien. Il s’agit de la taxe foncière et des impôts sur les revenus locatifs. Le montant des impôts dépend du régime fiscal choisi par l’investisseur. Différentes possibilités sont encadrées par la loi.

Tous les frais concernant l’emprunt immobilier ayant financé l’achat du logement sont également comptabilisés. Il s’agit de l’assurance du prêt et des intérêts. Il est donc important de trouver un crédit immobilier au meilleur taux pour optimiser la rentabilité de votre investissement. Comme pour le rendement locatif brut, il faudra prendre en compte les frais relatifs à l’achat immobilier : le prix du logement, les frais de notaire, les honoraires de l’agence immobilière, etc..

Quelle est la formule de calcul du rendement locatif net ?

En fonction de tous ces éléments, la formule de calcul du rendement locatif net est la suivante : ((loyer annuel – charges – coût du crédit immobilier – taxe foncière – impôts) / (frais totaux liés à l’achat)) × 100.

Utiliser un simulateur pour évaluer la rentabilité locative nette

De nombreux outils sont disponibles pour faciliter vos calculs. Vous bénéficiez ainsi d’une simulation précise de la rentabilité de votre investissement locatif. Pour utiliser un simulateur, vous devez être en possession de l’ensemble des chiffres liés à votre achat immobilier, tels que les loyers, les charges et les frais d’acquisition immobilière. Ce type de simulateur vous donne aussi des renseignements supplémentaires concernant la ville de votre projet. Vous obtenez par exemple une estimation de la plus-value nette à la revente.

Le calcul du rendement locatif d’un investissement immobilier se réalise selon plusieurs méthodes. Il est possible d’évaluer la rentabilité nette ou brute d’un logement. Le résultat obtenu indique si vous vous trouvez face à une bonne opportunité à saisir, ou une affaire à fuir.

Etape 5 : choisir un financement adapté avant d’investir

Il est important de choisir un financement adapté pour souscrire un prêt en vue de financer votre investissement locatif. Toutefois, Il faut tenir compte de plusieurs paramètres, à commencer par les taux d’intérêt :

Le taux variable

En faisant ce choix, votre taux sera, au départ, inférieur à un taux fixe d’environ 0,4 point, mais il évoluera ensuite en fonction d’un indice tout au long de la durée de vie du prêt. En France, les banques limitent la variation de ce taux à 1 ou 2 %. Il s’agit d’un prêt à taux capé.

En souscrivant à un prêt à taux variable, vous pouvez tout de même vous faire une idée des mensualités que vous aurez à verser chaque mois. Sachez que lors des premières années de votre emprunt, vos mensualités ne varieront que très peu. Profiter d’un taux bas pendant cette période peut donc vous permettre de faire des économies qui pourront vous servir ensuite pour absorber des mensualités plus importantes.

A noter : il n’est pas toujours aisé de l’obtenir. Les banques l’accordent en général pour des emprunts de courte durée : inférieur à 10 ans.

Le taux mixte

Les établissements bancaires préféreront vous proposer un taux mixte, c’est-à-dire une partie fixe sur les premières années et une partie variable sur la fin de l’emprunt. Souscrire un prêt à taux mixte présente un intérêt réduit. En effet, le taux proposé, au début, sera très proche de celui d’un prêt à taux fixe et pour l’autre phase du prêt. Vous risquez de voir le taux augmenter, voire dépasser celui que vous auriez eu pour un prêt classique à taux fixe.

Le taux fixe non-amortissable également appelé crédit in fine

Avec ce type de prêt, vous versez uniquement les intérêts liés au prêt pendant toute la durée de l’emprunt. Une fois arrivé à son terme, vous devrez rembourser la totalité du capital emprunté en une seule et unique mensualité. Cette solution n’est pas proposée par toutes les banques. En plus, elle n’est pas destinée à n’importe quel investisseur. En effet, elle peut être intéressante si vous disposez d’ores et déjà de revenus fonciers et que votre charge fiscale est importante.

Ainsi, l’imposition sur vos loyers se verra réduite par le versement d’intérêts plus élevés. En parallèle, pour y souscrire, vous devrez adhérer à une assurance-vie par exemple qui intervient comme une garantie pour l’établissement prêteur. Il s’agit de verser en une ou plusieurs mensualités l’équivalent du capital emprunté.

Optimiser les frais liés à l’emprunt

Quand les taux proposés par les banques sont relativement bas, les frais liés à un prêt, comme les frais d’assurance, peuvent avoir un poids plus important sur le coût total de votre crédit immobilier. Si vous optez pour la délégation d’assurance emprunteur, vous pouvez dans certains cas vous permettre de réduire ces frais.

Plus le taux d’emprunt obtenu pour votre prêt immobilier est bas, plus le coût de l’assurance emprunteur représentera une part importante des frais liés à l’emprunt. En cas d’invalidité ou de décès, l’assurance emprunteur prendra le relais pour rembourser le capital restant dû de votre emprunt immobilier. Le coût de l’assurance emprunteur peut varier fortement en fonction de différents critères : métier, état de santé, âge, pratique d’une activité sportive, etc.

Se tourner vers la délégation d’assurance ou souscrire une assurance avec un autre organisme que votre établissement prêteur peut vous permettre de réduire vos frais d’emprunt. Toutefois, si vous faites le choix de la délégation d’assurance, il faudra que les garanties qui vous sont proposées soient équivalentes à celles présentées dans le contrat groupe de votre banque.

En parallèle de l’assurance emprunteur, la banque vous demandera une garantie. En cas de défaillance de l’emprunteur, cette garantie permettra à la banque d’obtenir la saisie du bien immobilier afin de se faire rembourser les sommes non payées (hypothèque ou Privilège du Prêteur de Deniers) ou de se faire rembourser les sommes non payées par la caution. Plusieurs types de garanties existent telles que :

- le privilège du prêteur de deniers ;

- l’hypothèque ;

- le cautionnement bancaire.

Etape 6 : valoriser le bien pour pérenniser son locataire

En équipant votre bien de matériaux de qualité, qui ne nécessitent pas trop d’entretien et qui sont facilement remplaçables, vous participerez à la valorisation de votre bien immobilier. De ce fait, les personnes, qui viendront visiter votre logement, auront davantage envie de s’y installer et d’y rester le plus longtemps possible.

Lors de la phase d’occupation, vous aurez la possibilité de pérenniser le locataire en étant disponible et réactif. Fixer celui qui occupe votre bien vous permettra de limiter les frais liés à la gestion locative si vous passez par une agence et de perdre du temps si vous gérez par vous-même la location. Outre le bien en lui-même, il est également indispensable de prendre soin de la copropriété en vous présentant aux assemblées générales et en vous investissant dans les éventuelles propositions et décisions.

Investissement locatif : les garanties pour se prémunir des loyers impayés

Vous êtes propriétaire par exemple d’un appartement que vous allez mettre en location. Vous allez partir à la recherche du candidat idéal, fiable. Ne bâclez pas cette étape. Un locataire qui ne paye pas ses loyers peut engager la rentabilité de votre investissement locatif. Quant au locataire qui détériore le bien ou qui dérange le voisinage, il peut vous contraindre à le remettre en état ou encore à gérer des conflits de voisinage. Pour analyser la qualité d’un locataire, nous vous invitons à prendre en considération trois critères :

- Le rapport entre ses ressources et le loyer : en général, on exige des ressources 3 fois supérieures au loyer charges comprises.

- Le profil professionnel : un fonctionnaire de l’état bénéficie de la sécurité de l’emploi ce qui peut être rassurant pour un propriétaire. Une personne qui profite de revenus fixes sera généralement privilégiée par rapport à une personne aux revenus variables ou précaires.

- Les garanties de paiement : le locataire peut vous apporter une caution solidaire ou non.

Outre le choix du locataire idéal, vous devez vous prémunir des risques inhérents à la gestion locative tels que les sinistres, la dégradation, les loyers impayés, etc., en prenant des garanties comme .

Le dépôt de garantie plus communément appelé caution

Ce dépôt de garantie représente un loyer et devra lui être remboursé au maximum un mois après qu’il a quitté votre bien. Il y a cependant une condition : que l’état des lieux de sortie soit fidèle à celui d’entrée. Si l’état des lieux présente des points non-conformes, vous pourrez prélever la totalité ou une partie de la caution dans un délai de deux mois suivant son départ.

La caution solidaire du locataire

Dans ce cas, un de ses proches se porte caution pour lui. C’est-à-dire qu’il s’engage à payer les sommes mensuelles et les autres charges locatives à la place de l’occupant en cas de défaillance de paiement. Cette garantie se révèle essentielle notamment pour un individu au chômage dont les ressources sont incertaines ou pour un locataire étudiant qui ne trouverait aucune place disponible dans les résidences étudiantes et qui se verrait contraint de se rabattre sur ce type de logement.

Une garantie locative

Vous pouvez faire le choix d’une garantie qui vous couvrira davantage, notamment contre le risque de vacances locatives, de dégradations ou encore de contentieux. Ce type d’assurance a un coût qui varie entre 2 et 3 % du montant du loyer.

La garantie visale

La garantie visale est accordée par Action Logement au locataire. Cette garantie gratuite se base sur des critères de location et peut concerner :

- Un salarié de moins de 30 ans.

- Un salarié de plus de 30 ans en mobilité ou qui vient d’être embauché.

Elle prendra le relais pour payer les loyers et les charges en cas de défaillance de paiement du locataire.

Bon à savoir

Lorsque les locaux loués se situent dans un immeuble collectif, le bailleur procède à un arrêté des comptes provisoire et peut, lorsqu’elle est dûment justifiée, conserver une provision ne pouvant excéder 20 % du montant du dépôt de garantie jusqu’à l’arrêté annuel des comptes de l’immeuble.

Investissement locatif : bien gérer son logement

Vous pouvez gérer la location de votre bien vous-même ou la confier à une agence immobilière. Pour quelle solution opter ? Passer par une agence réduira le rendement de votre opération, mais cette gestion nécessite un temps non négligeable que vous n’avez pas forcément.

Gérer vous-même la location

La gestion locative est une mission chronophage qui demande de l’investissement, du temps et des notions dans le domaine juridique immobilier. En effet, vous devrez :

- Envoyer les quittances de loyer.

- Récupérer chaque mois les loyers.

- Vous occuper des réparations.

- Déclarer vos revenus fonciers.

- Traiter les impayés et les conflits de voisinage.

- Régulariser les charges.

- Remplir votre déclaration fiscale.

- …

Certains sites vous permettent de gérer la location en ligne, il vous faudra au préalable paramétrer un certain nombre d’informations :

- Le montant des loyers.

- L’adresse du bien immobilier.

- Le nom du locataire.

- L’échéances de paiements.

- …

Vous y trouverez notamment des modèles de lettre et vous serez guidé sur les procédures à suivre par exemple en cas de défaillances de paiement du locataire.

Confier la location à un professionnel

Vous pouvez éviter les tâches et les soucis liés à la gestion locative en passant par une agence immobilière. L’agence immobilière prendra en charge tout ou partie de la gestion locative et ses honoraires dépendront des missions qui lui sont confiées. Pour ce faire, vous allez donner un mandat à une agence qui peut se restreindre à la recherche du locataire et à la rédaction du bail, mais elle peut aussi se charger de l’état des lieux ou encore régler les litiges et les impayés. Le mandat que vous allez donner pour la gestion locative avec l’agence peut être simple ou exclusif :

- Le mandat simple signifie que vous pouvez confier la gestion locative à plusieurs agences et vous avez toujours la possibilité de trouver vous-même le locataire pour votre bien. Si le dernier se présente, vous n’aurez aucun honoraire à verser.

- Le mandat exclusif correspond quant à lui au fait de déléguer la gestion locative à un seul professionnel. Ce mandat peut être semi exclusif, c’est-à-dire que vous gardez la possibilité de trouver le locataire par vous-même, dans ce cas vous devrez verser une indemnité à l’agence.

Le mandat quel qu’il soit devra présenter les honoraires de l’agence ainsi que la façon dont ils sont calculés et la date de paiement et les renseignements concernant le débiteur. Les honoraires de gestion locative varient entre 7 et 10 % du montant annuel du loyer hors charges. Prenez garde, il est possible que certains agents immobiliers appliquent ce pourcentage à toutes les missions liées à la gestion telles que les charges dues par le locataire. Nous vous conseillons donc d’être attentif au mode de calcul de la commission ainsi que ses champs d’application précisés dans le mandat.

Si vous voulez gérer vous-même votre logement pour éviter les frais de gestion d’une agence immobilière, il est donc conseillé d’investir dans une ville proche de votre résidence principale.

Quels sont les avantages d’un investissement locatif ?

L’immobilier locatif est un placement qui séduit de plus en plus d’investisseurs en quête de revenus complémentaires et de sécurité financière. Et pour cause, il permet d’en tirer de nombreux avantages.

L’immobilier locatif est un investissement tangible et pérenne

Contrairement aux produits financiers, dont la valeur peut fluctuer rapidement, l’immobilier est un actif solide qui résiste à l’épreuve du temps. De plus, la pierre est un placement dont la valeur tend à augmenter sur le long terme, offrant ainsi une plus-value intéressante lors de la revente.

Il permet de se constituer un patrimoine sans effort d’épargne conséquent

Les loyers perçus permettent de rembourser tout ou partie du crédit immobilier contracté pour l’achat du bien. Ainsi, l’investisseur se constitue un patrimoine immobilier sans puiser dans son épargne personnelle. Le propriétaire peut d’ailleurs être doublement gagnant si les loyers perçus sont supérieurs aux mensualités à rembourser. Au-delà de se constituer un patrimoine, il peut également épargner le trop-perçu, voire l’investir ailleurs !

L’immobilier locatif offre des avantages fiscaux non négligeables

Plusieurs dispositifs de défiscalisation permettent de réduire significativement ses impôts sur le revenu, comme le dispositif Malraux ou la location meublée non professionnelle. De plus, les revenus locatifs sont soumis à un régime fiscal avantageux, notamment en ce qui concerne l’amortissement du bien et les charges déductibles. Découvrez les principaux avantages grâce à notre infographie ci-après.

Ce placement offre une certaine liberté dans la gestion

L’investisseur peut choisir de gérer lui-même son bien ou de confier cette tâche à un professionnel, moyennant une commission. Cette flexibilité permet de s’adapter aux contraintes et aux objectifs de chacun.

L’immobilier locatif permet de percevoir des revenus complémentaires réguliers

Les loyers perçus constituent une source de revenus stable et prévisible, qui peut être utilisée pour améliorer son quotidien, préparer sa retraite ou encore financer de nouveaux projets.

Découvrez les retours de nos clients qui ont déjà eu recours aux courtiers, experts en immobilier.

Les témoignages des clients Ymanci

Nos clients apprécient notre accompagnement.

Nos avis Google

Nos avis Trustpilot

Vous souhaitez investir dans l’immobilier, cet autre article pourrait vous intéresser :