Doit-on solder son crédit immobilier en cas de vente ?

Il n’est pas rare d’avoir besoin de vendre sa maison avant d’avoir remboursé son prêt. Il existe une multitude de raisons pouvant justifier un déménagement. Le plus souvent, la vente est motivée par une séparation, une mutation professionnelle ou encore l’arrivée d’un enfant.

Dans tous les cas, rien ne vous empêche de vendre votre logement même si vous avez encore des mensualités à payer. Toutefois, ce principe ne vaut que dans le cadre d’un prêt immobilier classique. En effet, certains emprunts empêchent la vente avant la fin du remboursement.

Si vous envisagez de revendre votre bien avant le remboursement total du prêt, il est indispensable de prévenir votre banque. En effet, cette démarche peut varier d’un organisme bancaire à un autre. C’est pourquoi vous devez vous fier aux clauses de votre contrat.

Les exceptions à la vente d’une maison avant la fin du prêt

En matière de vente immobilière avec un crédit en cours, la situation diffère selon le type de prêt. Avec un prêt immobilier classique, les emprunteurs peuvent revendre leur logement à tout moment. Ils n’ont pas besoin d’attendre le remboursement de toutes les échéances.

À l’inverse, d’autres prêts immobiliers empêchent les emprunteurs de vendre avant le remboursement du montant emprunté :

- les prêts à taux zéro ;

- les crédits conventionnés ;

- les prêts d’accession sociale.

Dans ces trois cas, toute revente avant le remboursement du prêt en cours est impossible. Celui-ci doit intervenir au plus tard lors de l’enregistrement de la vente au service de la publicité foncière. Les propriétaires peuvent toutefois demander à la banque de transférer leur emprunt.

Ce transfert doit avoir pour finalité la construction ou l’achat d’une nouvelle résidence principale. Il existe une subtilité s’il a lieu dans les 6 ans qui suivent le versement des fonds. Dans ce cas, le nouveau projet doit respecter les conditions d’éligibilité du premier prêt.

Solder son crédit immobilier en cas de vente

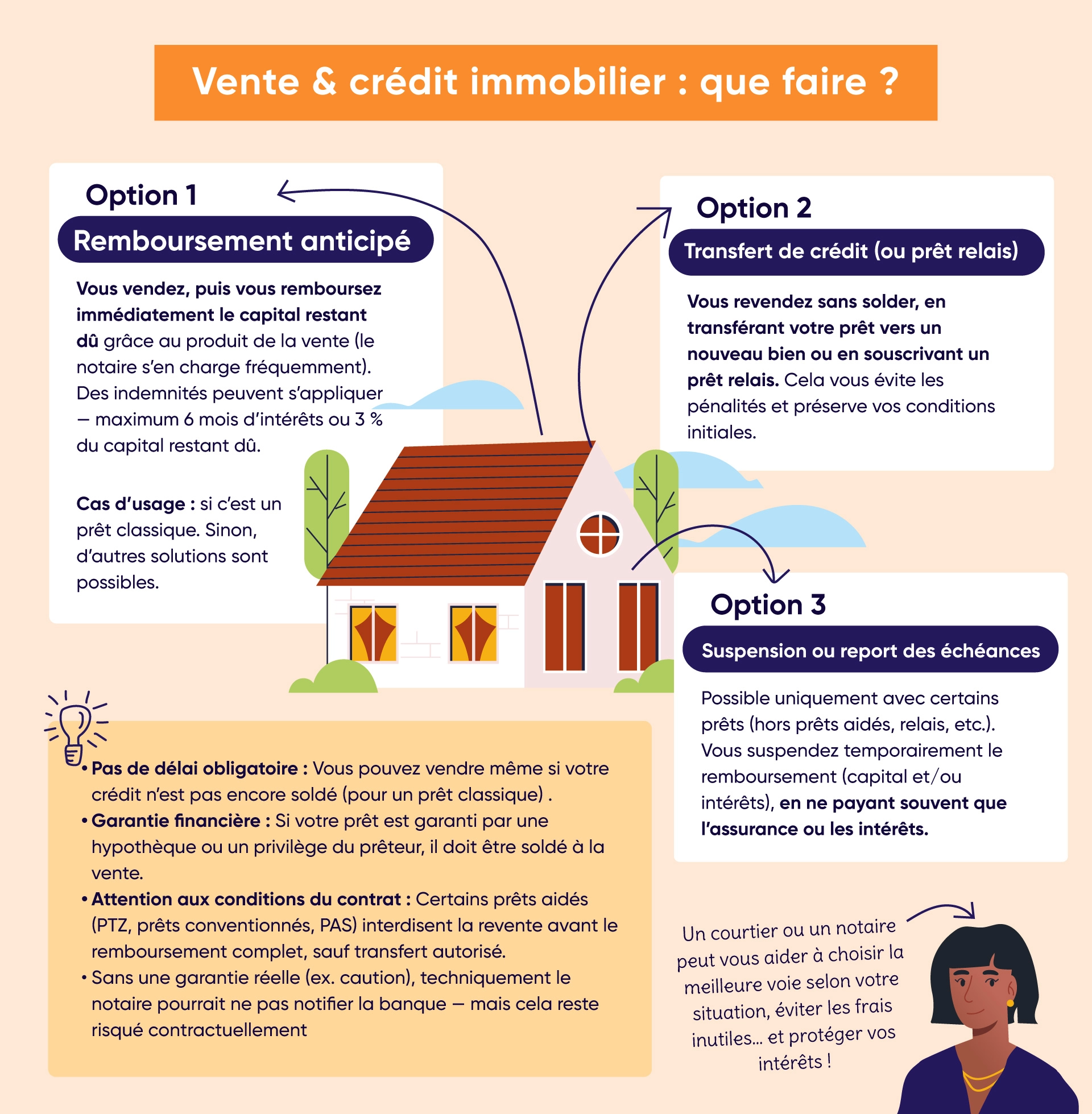

Lors d’une vente, un emprunteur n’a pas d’intérêt à conserver son prêt. Pour solder son crédit immobilier en cas de vente, il peut opter pour un remboursement anticipé ou un transfert de crédit. Une autre option consiste à souscrire un prêt relais.

Rembourser à la banque l’intégralité du capital restant dû par anticipation

Rien n’empêche de continuer de payer les mensualités en cas d’accord avec la banque. En pratique, un emprunteur choisit généralement de solder son crédit immobilier en cas de vente. Pour cela, il peut rembourser son prêt immobilier par anticipation s’il a les fonds nécessaires.

Le remboursement anticipé est encadré par les articles L313-47 et suivants du Code de la consommation. Qu’il soit total ou partiel, il peut entraîner le versement d’indemnités. Si elle est prévue par la banque, l’indemnité est due au titre des intérêts non encore échus.

Le remboursement anticipé consiste à verser au prêteur le capital restant dû avant l’échéance du contrat de prêt. Si vous envisagez de rembourser cette somme, n’hésitez pas à faire appel à Ymanci. Nos experts vous donneront toutes les informations relatives à cette opération.

Demander un transfert de crédit pour conserver les modalités d’emprunt

Au-delà du remboursement par anticipation, il est aussi envisageable de demander un transfert de crédit. Cette option n’implique pas de solder son crédit immobilier en cas de vente. Il est plutôt question d’utiliser le capital restant pour financer l’achat d’une nouvelle maison.

Le transfert de crédit permet de revendre son logement sans rembourser le prêt. Vous évitez ainsi de payer une indemnité de remboursement anticipé. Votre contrat est simplement modifié pour que la somme restante soit allouée à votre nouveau bien immobilier.

Le principal intérêt du transfert est que vous conservez votre contrat. Cela implique de garder les mêmes conditions d’emprunt. Ainsi, la banque vous appliquera le taux immobilier initial. Vous pourrez également conserver le même contrat d’assurance emprunteur.

La mise en place d’un prêt relais pour financer l’achat d’un nouveau bien

Avant de solder son crédit immobilier en cas de vente, il est intéressant d’envisager la signature d’un prêt relais. Il s’agit d’un crédit de courte durée permettant de financer l’achat d’un nouveau bien sans attendre de revendre l’ancien.

On distingue deux types de prêts relais :

- Le prêt relais sec : il est assimilé à une avance de trésorerie puisque la valeur de l’ancien logement correspond à celle du nouveau bien.

- Le prêt relais associé : le nouveau bien est plus cher que le logement actuel, ce qui implique de souscrire un autre crédit en plus du prêt relais.

La souscription d’un prêt relais associé suppose de rembourser des intérêts. À ces frais s’ajoutent les échéances de l’ancien et du nouveau crédit (intérêts et amortissement). Le surplus issu de la vente pourra servir à rembourser l’ancien prêt.

La démarche si le logement fait l’objet d’une garantie immobilière

La situation se complique si la maison fait l’objet d’une hypothèque. Comme une caution, il s’agit d’une garantie permettant d’assurer un emprunt bancaire. De telles garanties permettent à la banque de récupérer le montant restant à payer en cas de défaillance de l’emprunteur.

En l’occurrence, le bien à vendre peut avoir été hypothéqué pour couvrir le prêt en cours. Si c’est le cas, un emprunteur ne peut pas simplement solder son crédit immobilier en cas de vente. Il doit également procéder à la mainlevée de l’hypothèque auprès d’un notaire.

La mainlevée suppose la radiation de l’inscription de l’hypothèque au service de la publicité foncière. Elle est également indispensable dans le cadre d’un rachat de crédit, d’un remboursement anticipé ou si vous vendez avant la fin de l’inscription de la garantie.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Solliciter un courtier quand on a un crédit immobilier en cours

Faire un choix entre le remboursement anticipé, le transfert de crédit et le prêt relais peut s’avérer difficile. En fonction de votre situation, chaque option présente des avantages et des inconvénients. Pour avoir toutes les informations nécessaires, faites-vous accompagner par Ymanci. Tous nos experts sont à votre disposition pour vous aider à finaliser votre projet.

Nos courtiers négocient pour vous les meilleurs taux immobiliers. Leur intervention vous permettra de réduire le montant de vos mensualités en agissant sur les intérêts. Ils vous aideront à maximiser vos chances d’obtenir une offre avantageuse. Grâce à leur réseau, ils peuvent solliciter plusieurs banques afin de trouver le contrat qui correspond à votre profil.

Nos experts Ymanci vous accompagnent pour trouver une assurance emprunteur à un taux intéressant. Bénéficiez aussi de leurs conseils en matière de rachat de crédit. Ils se tiennent à vos côtés de l’élaboration du projet jusqu’à la négociation des conditions de rachat.

Un courtier peut également s’avérer utile pour solder son crédit immobilier en cas de vente. S’il s’agit d’un prêt classique, rien ne vous empêche de revendre le bien avant la fin du contrat. Vous devrez ensuite effectuer un remboursement anticipé ou demander un transfert de crédit.

Ces autres pages pourraient également vous intéresser :

- Modifier un prêt immobilier avec ajout d’un co-emprunteur

- Peut-on suspendre les remboursements d’un prêt immobilier ?

- Augmenter la mensualité de son prêt immobilier

- Pourquoi et comment augmenter la durée de son prêt immobilier ?

- Baisser la mensualité de son prêt immobilier

- Modifier son prêt immobilier après un divorce

- Comment rembourser rapidement un crédit immobilier ?