Regroupement de crédits pour les propriétaires inscrits au FICP

Un propriétaire, qui ne peut plus assumer le paiement de ses charges ou qui ne rembourse plus ses mensualités de crédit, peut faire l’objet d’une inscription au fichier des incidents de remboursement des crédits aux particuliers (FICP). Ce fichier répertorie les incidents de remboursement des crédits accordés aux particuliers pour des raisons non professionnelles. Il est étroitement lié aux dossiers de surendettement, également gérés par la Banque de France.

Cette inscription au FICP a de nombreuses conséquences sur la situation bancaire de la personne fichée. Dans ce cas précis, le rachat de crédits, aussi appelé le regroupement de crédits, est-il possible ? Le rachat de crédits pour les personnes fichées n’est pas forcément incompatible. À l’heure où nous rédigeons ce guide, deux de nos partenaires peuvent d’ailleurs traiter ce type de profil jugé à risque.

ATTENTION : de solides garanties doivent figurer dans les dossiers de demande de rachat de crédits. De plus, elles seront analysées avec beaucoup d’attention par les banques ou les organismes de prêt.

Comme chaque opération de crédit, ce montage financier présente un risque de non-remboursement pour un prêteur. Afin de limiter les défaillances, ces derniers vont privilégier les dossiers les moins risqués. Les profils ayant le plus de chance d’obtenir un regroupement de prêts doivent justifier de leur capacité à rembourser leur dette sur le long terme. La situation personnelle et financière du demandeur est primordiale. Il doit effectivement :

- Présenter une situation financière bien établie avec des revenus réguliers, provenant d’un contrat à durée indéterminée (CDI).

- Être propriétaire de son logement afin de le mettre en hypothèque pour rassurer les banques ou les organismes de crédit. Il s’agira dans ce cas d’un regroupement de prêts hypothécaire.

- Présenter une situation matrimoniale stable (marié ou pacsé) afin que le conjoint puisse se porter caution.

En résumé, le rachat de crédits pour les personnes fichées FICP reste envisageable. Toutefois, il impose des exigences patrimoniales et financières particulièrement strictes. C’est ce que nous allons voir ci-dessous.

Ce qu'il faut retenir

- Le rachat de crédits offre plusieurs avantages pour un particulier FICP : conserver son bien immobilier, faciliter la gestion de son budget, financer un nouveau projet ou encore mettre fin au fichage.

- Le propriétaire inscrit au FICP, possédant un voire plusieurs logements, présente un sérieux avantage pour négocier un rachat de crédits.

- Le rachat de crédits FICP a le pouvoir de régulariser la situation financière d’un particulier et de le retirer ainsi du fichier.

- Les courtiers Ymanci, experts en rachat de crédits, sont d’une aide précieuse pour instruire les dossiers FICP.

Si vous êtes fichés ou si vous craigniez de vous retrouver dans cette situation, ne quittez pas cette page maintenant. Ce qui suit va vous intéresser.

Propriétaire fiché au FICP : quels sont les avantages du rachat de crédits ?

Pour les propriétaires inscrits au FICP, le rachat de crédits possède de nombreux avantages. Cette opération peut vous aider à équilibrer votre budget et à conserver votre bien immobilier. Dans certains cas, vous pourrez même être retiré du fichier des incidents de remboursement et retrouver une situation financière stable.

Conserver votre bien immobilier

À terme, vos difficultés financières peuvent vous contraindre à revendre votre bien immobilier. Le rachat de crédits FICP peut vous aider à conserver votre appartement ou votre maison. Grâce à un allongement de votre durée de remboursement, vous pourrez négocier une mensualité adaptée à votre situation financière. Vous réduirez votre taux d’endettement et vous pourrez plus facilement faire face à vos échéances de prêt.

Mettre fin au fichage FICP

Au moment de constituer votre dossier de rachat de crédits FICP, vous pouvez demander à emprunter un montant supérieur à celui de vos crédits en cours. Vous pourrez alors solder vos dettes et mettre fin au fichage, lorsqu’il n’est pas lié à une situation de surendettement.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Faciliter la gestion de votre budget

Si vous êtes inscrit, c’est peut-être parce que vous cumulez les crédits et que vos comptes sont désorganisés. En plus de votre prêt immobilier, vous avez peut-être souscrit un prêt travaux et/ou plusieurs crédits à la consommation. L’accumulation de ces mensualités complique la gestion de vos comptes.

En regroupant tous vos crédits au sein d’un seul prêt, votre situation financière sera plus lisible. Vous n’aurez qu’une seule mensualité à honorer chaque mois, vous pourrez anticiper le prélèvement et éviter les rejets.

Financer un nouveau projet

Le fichage FICP est souvent un obstacle à l’obtention d’un crédit classique. Si vous devez financer un nouveau projet ou des travaux dans votre logement, vous vous confronterez probablement à un refus des organismes de crédit.

Le rachat de crédits FICP est une solution pour constituer une trésorerie ou financer un nouveau projet. Sous conditions, la banque peut vous accorder un prêt d’un montant supérieur à celui de vos crédits en cours. En tant que propriétaire, vous pourrez rénover votre logement grâce à ce prêt.

Les conditions pour regrouper ses prêts en tant que propriétaire inscrit au FICP

Les conditions d’octroi d’un rachat de crédits dépendent de plusieurs critères. Au-delà de votre inscription au FICP, l’organisme de prêt va s’intéresser à votre situation patrimoniale et aux revenus de votre foyer. Votre statut de propriétaire d’un bien immobilier est un argument de poids pour obtenir votre rachat de crédits.

Votre situation patrimoniale : un avantage pour regrouper vos crédits

Être propriétaire d’un ou plusieurs biens immobiliers est un sérieux avantage pour négocier un rachat de crédits. Il existe deux cas de figure :

- Le remboursement de votre prêt immobilier est toujours en cours. Dans ce cas, vous êtes considéré comme propriétaire accédant.

- Vous avez déjà remboursé l’intégralité de votre crédit. Dans ce cas, nous parlons de propriétaire acquitté.

Dans les deux cas, votre situation patrimoniale rassure la banque. Elle peut alors conditionner le rachat de crédits à la souscription d’une hypothèque. Cette solution vous permet de garantir votre prêt sans faire appel à une caution solidaire. En cas de mensualités non honorées, la garantie hypothécaire autorise la banque à ordonner la saisie et la mise en vente du bien immobilier.

Une situation professionnelle et personnelle stable

Pour décider si elle doit vous faire confiance malgré votre inscription au FICP, la banque étudie différents éléments. Si votre situation patrimoniale est un atout, d’autres critères peuvent jouer en votre faveur.

Avec une situation professionnelle stable, vous parviendrez plus facilement à convaincre l’organisme de prêt de vous accorder un regroupement de crédits. Quant à votre niveau de revenu, il permet à la banque de préparer une offre de prêt adaptée à votre profil emprunteur.

Votre situation personnelle peut également influencer votre dossier de rachat de crédits. Si vous êtes marié, votre conjoint peut se porter garant, ou co-signer votre demande de prêt.

Comment fonctionne le rachat de crédits pour un propriétaire inscrit au FICP ?

Le rachat de crédits FICP fonctionne de la même façon qu’une opération de rachat classique. Vous devez déposer un dossier auprès d’un organisme de prêt, qui vous proposera une offre de rachat adaptée à votre situation.

Rachat de crédits FICP : les pièces à joindre au dossier

En tant que propriétaire inscrit au FICP, vous devez présenter un dossier irréprochable aux organismes de prêt que vous souhaitez contacter. Votre situation bancaire est le point faible de votre projet. Aussi, votre dossier doit mettre en valeur les autres qualités de votre profil emprunteur. L’organisme de prêt peut vous demander de rassembler les documents suivants :

- Une photocopie de votre carte d’identité ou de votre passeport ;

- Vos trois derniers bulletins de salaire, ou autres justificatifs de revenus (bilans comptables, documents Urssaf…) ;

- votre dernier avis d’imposition ;

- votre avis de taxe foncière ;

- votre titre de propriété ;

- les tableaux d’amortissement de tous vos crédits en cours ;

- les échéanciers et factures de toutes vos charges fixes ;

- Une photocopie de votre livret de famille.

La liste exacte des pièces à joindre à votre dossier de rachat de crédits varie selon les organismes de crédit. Elles doivent démontrer que vous serez sérieux et solvable, malgré votre inscription au FICP.

Quel taux d’intérêt pour votre offre de regroupement de prêts ?

Le taux d’intérêt d’un rachat de crédits est un élément à prendre en compte. Il vous permet de connaître le coût total du rachat. Il dépend de votre situation financière et personnelle, du taux d’usure, de la durée du prêt et de la nature des crédits rachetés.

En principe, les taux proposés pour un racheter un crédit immobilier sont alignés sur les taux d’intérêt des prêts immobiliers classiques. Pour un regroupement de crédits (plusieurs prêts à la consommation, crédits à la consommation + prêt immobilier), les taux sont plus élevés.

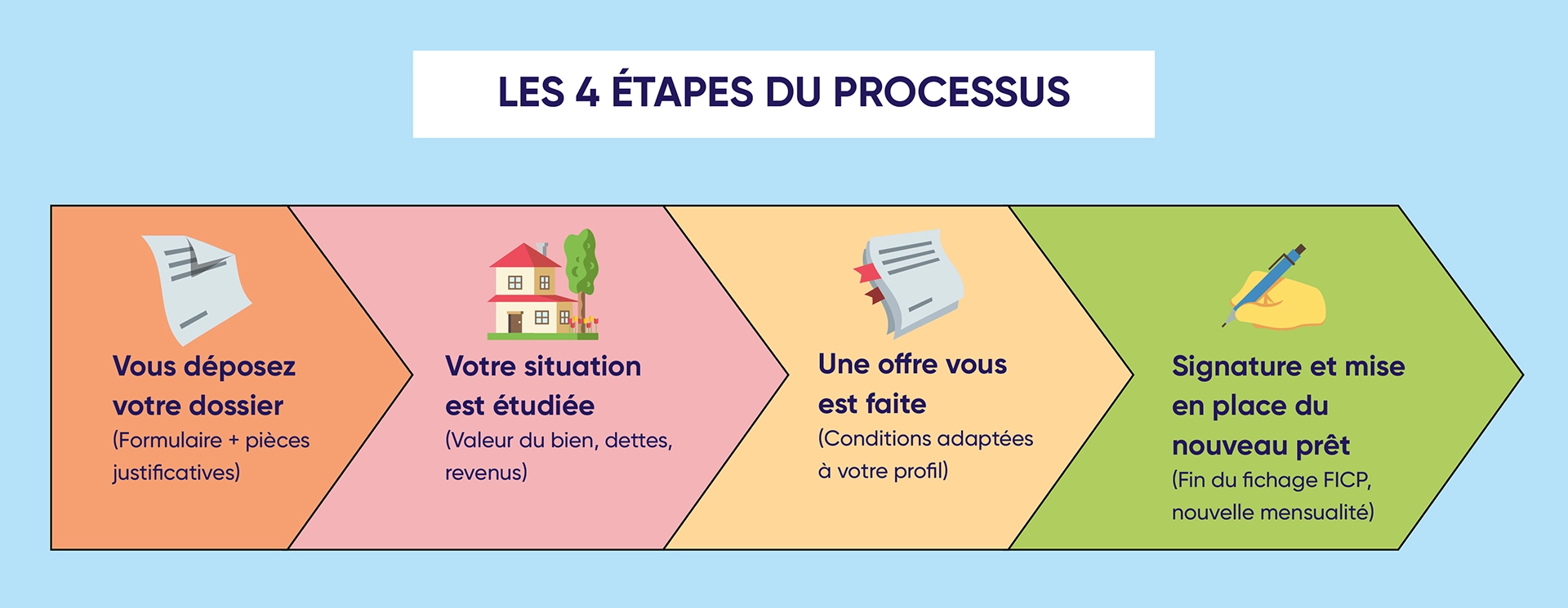

Rachat de crédits FICP : les étapes quand on est propriétaire

Parce qu’une image vaut mille mots, découvre les étapes à suivre dans le cadre d’un rachat de crédits FICP :

Retrait du fichier des incidents bancaires après un rachat de crédits : comment procéder ?

L’un des avantages du rachat de crédits FICP est le fait de pouvoir rembourser toutes vos dettes. Or, la régularisation de vos mensualités et paiements en retard est justement une condition pour être retiré du fichier.

Pour que votre inscription au FICP soit effacée avant la fin du délai initialement fixé, vous n’avez rien à faire. L’organisme qui a déclaré les incidents de paiement à la Banque de France signale que vous avez bien remboursé vos dettes. La Banque de France vous retire alors du fichier.

Si vous constatez que l’organisme à l’origine de votre inscription n’a pas averti la Banque de France, vous devez lui rappeler ses obligations. En l’absence de réaction, vous pouvez saisir le médiateur de l’établissement, ou contacter directement la CNIL.

Courtier en rachat de crédits FICP : une aide précieuse pour les propriétaires

En tant que propriétaire inscrit au FICP, rien ne vous interdit légalement de contracter un nouvel emprunt (hormis pour les situations de surendettement). Cependant, les sociétés de crédit sont réticentes à prêter de l’argent à un emprunteur fiché par la Banque de France. Le courtier en rachat de crédits peut vous aider à trouver une banque ou une société de crédit qui acceptera votre dossier.

Votre courtier Ymanci peut vous accompagner tout au long des étapes du rachat de crédits. Nos clients apprécient cette prestation d’accompagnement.

Les témoignages des clients Ymanci

Trouver un organisme de crédit ouvert aux propriétaires inscrits au FICP

Même si elles se font rares, certaines sociétés de crédit acceptent de racheter les crédits d’un propriétaire fiché au FICP. Mais les banques classiques sont souvent réticentes, et vous devrez probablement vous tourner vers une société de crédit. Par ailleurs, certains organismes proposent des offres de rachat assez restreintes. Montant limité, durée d’emprunt inférieure à 10 ans ou taux d’intérêt élevé, vous aurez parfois des difficultés à faire le tri.

Faire appel à un courtier en rachat de crédits peut vous permettre de débloquer la situation. Grâce à son réseau de partenaires, il sait à quelle société de crédit présenter votre dossier. Cette pré-sélection maximise vos chances de recevoir une réponse positive.

Préparer votre dossier pour maximiser vos chances d’obtenir un rachat de crédits

Pour la plupart des établissements, ce fichage est le signe que vous ne savez pas gérer votre budget, et que d’autres incidents de paiement sont à prévoir. Pourtant, votre dossier possède peut-être des atouts que vous ne savez mettre en avant. C’est justement le rôle du courtier en regroupement de prêts. Il sait comment constituer un dossier rassurant malgré votre fichage bancaire, et sait aussi quels sont vos points forts.

Cet expert en financement agit toujours dans votre intérêt. Taux d’intérêt, frais de dossiers, montant de l’assurance emprunteur ou conditions de remboursement, il vous aidera à négocier une offre de prêt adaptée à votre situation.

À condition de ne pas être en situation de surendettement, un propriétaire inscrit au FICP peut être éligible au rachat de crédits. Contrairement à un locataire, il possède un patrimoine immobilier qui constitue un véritable point fort pour son projet. Mais toutes les banques ne proposent pas le regroupement ou le rachat de prêts pour les personnes fichées à la Banque de France. En tant que propriétaire FICP, la meilleure option est de faire appel à un courtier en rachat de crédits.

FICP : incident de remboursement de crédit, découvert et surendettement

Le FICP est un fichier national géré par la Banque de France. Il permet de recenser les incidents de remboursement de crédits et les situations de surendettement des particuliers. L’inscription au FICP résulte :

- d’au moins deux mensualités de crédit non honorées ;

- du dépôt d’un dossier de surendettement auprès de la Banque de France ;

- d’un découvert bancaire d’au moins 500 euros, qui perdure pendant au moins 60 jours après mise en demeure de la banque.

Le FICP ne doit pas être confondu avec le FCC, ou fichier central des chèques, qui recense les particuliers en situation d’interdit bancaire. Ce second fichier concerne uniquement les incidents liés à l’émission de chèques sans provision, lorsque le découvert n’a pas été comblé.

Les conséquences de l’inscription au FICP pour les particuliers

Le FICP est une base de données consultable par les banques et par toutes les sociétés de crédit. Avant de vous accorder un prêt, l’établissement bancaire consulte systématiquement le FICP. Une mention au FICP est donc souvent un frein à de nombreux projets.

Si votre inscription au FICP résulte de l’absence de remboursement de plusieurs mensualités de crédits ou d’un découvert bancaire prolongé, elle peut durer 5 ans maximum. Pendant ce laps de temps, vous restez libre de gérer vos comptes bancaires, mais vous aurez des difficultés à obtenir un nouveau crédit. Dans les faits, votre fichage prend fin lorsque vous avez remboursé vos dettes.

Si vous êtes en situation de surendettement, vous n’avez tout simplement plus la possibilité de contracter des crédits. La durée d’inscription varie selon les cas, mais le fichage FICP peut durer 7 ans maximum. Pendant cette période, le rachat et le regroupement de crédits sont interdits.

Les avis de nos clients sur Google

Découvrez les commentaires de nos clients et ce qui les séduit dans la relation avec leur courtier Ymanci :

Vous êtes interdit bancaire et vous souhaitez regrouper vos crédits ? Cet article peut aussi vous intéresser :