Le rachat de crédits : une solution pour financer une reconversion

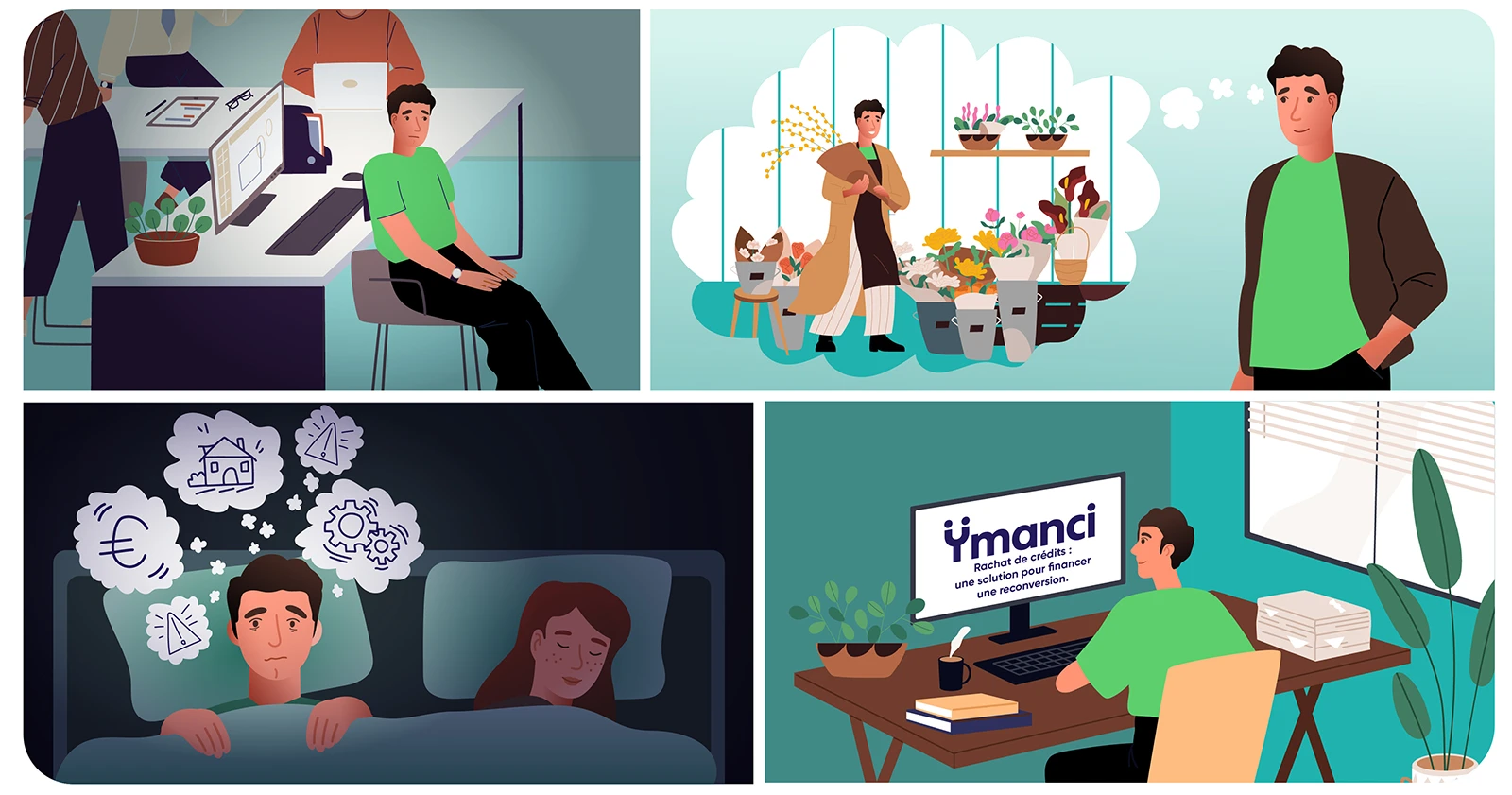

Vous voulez changer de métier et vous envisagez de faire une reconversion professionnelle. Ce changement de cap peut vous handicaper financièrement. Vous vous êtes tourné vers votre conseiller bancaire pour obtenir un crédit à la consommation pour financer une reconversion professionnelle ou un autre projet. Malheureusement, vous venez de vous heurter à un refus catégorique de la banque ou d’un établissement de prêt. La cause de ce refus, un trop-plein de crédits à la consommation et de prêt immobilier. Tout n’est pas perdu comme vous allez le voir. Faisons une pause et jouons au jeu du mot mystère pour trouver le nom d’une opération bancaire qui vous aidera à financer votre reconversion.

- Le premier indice : il s’agit d’une solution financière.

- Le deuxième indice : cette opération bancaire permet de regrouper plusieurs crédits dans un seul et unique prêt.

- Le troisième indice : l’un de ses avantages est de réduire les mensualités.

Vous avez trouvé ? Bravo ! Il s’agit du rachat de crédits, que vous pouvez aussi appeler le regroupement de crédits. Que vous souhaitiez rester salarié ou créer votre propre entreprise, cette solution financière permet d’anticiper une baisse de revenus.

Ce qu'il faut retenir

- L’un des principaux objectifs du rachat de crédits est de baisser le montant du remboursement mensuel de ses emprunts bancaires.

- L’un des principaux avantages du rachat de crédits permet à l’emprunteur de placer une somme d’argent pour financer, le cas échéant, une reconversion.

- Un autre avantage du rachat de crédits est qu’il peut absorber plusieurs types de crédits et de dettes fiscales et familiales comme vous pouvez le découvrir ci-dessous.

- Les courtiers Ymanci sont en mesure de vous obtenir une offre de financement adaptée pour financer une reconversion, tout en vous faisant du temps et peut être de l’argent.

- Découvrez les principaux dispositifs pour vous aider dans votre transition professionnelle (CPF, ACRE, ARCE, Pôle Emploi etc.)

À présent, nous allons détailler cette solution financière qui permet de refinancer les différents crédits par une opération de regroupement.

Le rachat de crédits pour financer sa reconversion professionnelle

Avant d’aborder les différents points de cette solution financière qui peut faciliter la reconversion malgré la baisse des revenus, il est important d’en apprendre davantage. Pour cela, installez-vous dans votre canapé ou du moins confortablement et écoutez notre podcast.

Les deux termes s’utilisent indifféremment, rachat ou regroupement. Dans tous les cas, cette opération consiste à renégocier avec la banque ou l’organisme prêteur afin de souscrire un nouveau prêt en remplacement de tous les crédits existants. Ainsi, l’emprunteur, qui effectue les rachats de crédits pour financer sa reconversion, dispose ensuite d’une mensualité unique avec un montant généralement renégocié à la baisse.

Quelles sont les conséquences d’un rachat de crédits pour envisager un nouveau métier ?

L’impact essentiel du rachat de crédits réside dans la baisse du montant à rembourser chaque mois. Cependant, l’opération bancaire comporte plusieurs autres conséquences intéressantes pour une reconversion professionnelle.

Diminution de la mensualité du crédit à rembourser pour un emprunteur en transition professionnelle

L’opération de rachat consiste à refondre tous les crédits existants en un seul en allongeant la durée et en bénéficiant si possible d’un taux d’intérêt préférentiel. De ce fait, le montant de chaque remboursement diminue.

Baisse du taux d’endettement de l’emprunteur et amélioration de son reste à vivre

Le taux d’endettement maximum de 35 % peut être dépassé lorsque l’emprunteur quitte son poste salarié. Mathématiquement, avec moins de ressources et la même échéance à rembourser, ce taux augmente. En effectuant le regroupement des prêts en un seul, la mensualité diminue et le taux également. Vous améliorez ainsi le niveau de la trésorerie disponible et donc de votre reste à vivre.

Se constituer une épargne pour autofinancer son projet ou pour un nouveau prêt

Ainsi, en fonction de la diminution du remboursement mensuel du crédit à l’issue du rachat, parfois l’emprunteur peut mettre de côté de l’argent. Ces sommes disponibles peuvent financer des dépenses liées au projet professionnel comme une formation, du matériel informatique, etc. Elles peuvent aussi servir d’autofinancement dans le dossier afin d’obtenir un nouveau crédit professionnel auprès de la banque.

Comment réaliser le rachat de crédits pour financer sa reconversion professionnelle ?

Voici quelques recommandations pratiques pour se lancer dans le rachat de crédits si vous avez un projet de reconversion. L’anticipation est le maître mot pour éviter de se retrouver dans une situation financière périlleuse.

Quels crédits peuvent faire l’objet d’un regroupement ou d’un rachat ?

Vous vous demandez quels emprunts souscrits et en cours de remboursement vous pouvez renégocier dans le cadre de votre reconversion ? Tous les types de crédits peuvent faire l’objet d’un rachat et donc d’une négociation :

- Un prêt immobilier avec le respect de conditions.

- Un prêt auto ou moto.

- Les autres crédits à la consommation : prêt travaux, crédit renouvelable, etc.

- Les autres dettes : factures impayées, découverts bancaires, etc.

En termes d’opération de regroupement, il existe des rachats de crédit du type immobilier et d’autres du type à la consommation. Si la part de l’immobilier dépasse 60 % du rachat total de crédit, c’est un rachat de prêts immobiliers. Dans le cas contraire, c’est un rachat de crédits à la consommation.

Réaliser un plan de financement de son projet de reconversion ainsi que des simulations financières

La reconversion, ça se prépare. Même s’il s’agit juste de réaliser une formation pour trouver un autre emploi salarié, posez vos dépenses et vos ressources futures sur le papier. Pour un projet de création ou de rachat d’entreprise, n’hésitez pas à vous faire accompagner par un expert-comptable. Il vous aide à établir le business plan. Ce document comporte notamment des prévisions économiques et de trésorerie ainsi qu’un plan de financement pluriannuel.

Il existe des outils en ligne qui permettent de réaliser une simulation ou plusieurs pour le rachat de vos crédits. N’hésitez pas à solliciter divers organismes bancaires. Ainsi, vous êtes en mesure de choisir l’offre la plus intéressante pour votre projet de reconversion.

Intégrez à votre dossier de reconversion le gain en espèces qu’apporte le rachat de vos crédits. Ce montant de trésorerie que vous ne dépensez pas chaque mois constitue une économie financière. Il peut servir dans votre projet soit pour l’autofinancement soit pour aider à vivre au lancement de la reconversion.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Vous savez désormais qu’un rachat de crédits peut financer votre reconversion professionnelle. Découvrez les différents cas de figure.

Baisse de revenus lors d’une reconversion professionnelle : quelles sont les différentes situations ?

Toutes les reconversions professionnelles ne conduisent pas à la même situation financière ni à un endettement excessif et heureusement. Examinons les différents cas possibles pour un emprunteur qui envisage de se réorienter, avec ou sans formation, en tant que salarié ou en créant sa société.

Projet de reconversion professionnelle dans le cadre du salariat

La première possibilité de se reconvertir consiste à changer d’emploi salarié en acquérant de nouvelles compétences, notamment grâce à une formation. Dans ce cas, la réduction de revenus peut être limitée selon la durée de la transition.

Reconversion avec démission sans avoir retrouvé d’emploi : la situation financière la pire pour l’emprunteur

C’est le cas personnel le plus compliqué sur le plan financier. Le salarié quitte son emploi en vue d’un changement professionnel, mais sans anticipation ni préparation. Il peut se retrouver sans aucune ressource, surtout s’il met du temps à retrouver un poste. Dans certains cas de démission, il est désormais possible toutefois de bénéficier des indemnités chômage. Le mieux est donc d’examiner cette situation avant de quitter son entreprise.

Licenciement ou rupture conventionnelle avec reconversion : l’assurance d’une baisse de trésorerie plus réduite

La personne qui subit un licenciement professionnel doit gérer sa reconversion sans pouvoir anticiper. Seul le cas de la rupture conventionnelle permet d’envisager une préparation. L’emprunteur à la tête d’un crédit immobilier ou de prêts à la consommation et qui se retrouve sans emploi, subit une baisse de revenus le temps de retrouver un travail. Le montant des indemnités chômage s’avère toujours inférieur au salaire antérieur. Il est important d’échanger avec sa banque, surtout si le taux d’endettement est important.

Reconversion professionnelle en dehors du salariat : baisse des finances et besoins à financer

L’autre solution tendance pour changer de métier consiste à se lancer dans l’entrepreneuriat en quittant un emploi salarié. La personne, qui dispose d’un crédit immobilier comme des prêts à la consommation, doit redoubler de vigilance face à un tel projet.

Créer son entreprise sans indemnités chômage : un projet professionnel à anticiper en tant qu’emprunteur

Se lancer dans la création d’une activité professionnelle en tant qu’indépendant ne s’improvise pas. C’est encore plus vrai pour la personne qui doit faire face à un remboursement de prêt, notamment si elle ne bénéficie d’aucune indemnisation chômage. Surtout, en cas de crédit immo pour son logement, c’est essentiel d’anticiper cette situation afin de conserver son toit.

Se lancer dans un nouveau projet professionnel avec des indemnités payées par Pôle Emploi

Le créateur d’entreprise qui bénéficie du statut de chômeur dispose d’une situation plus confortable pour entreprendre. Les aides, Acre, ARE ou ARCE, contribuent à conforter la trésorerie. Elles facilitent le remboursement des crédits bancaires existants et le paiement des dépenses liées au projet professionnel.

Un projet d’activité en tant qu’indépendant : montant de ressources souvent faible au démarrage

Le lancement d’une entreprise présente toujours une phase d’incertitude sur le plan financier. Avant d’encaisser les premiers revenus, il faut souvent dépenser d’abord. L’anticipation permet d’estimer le manque de trésorerie potentielle durant toute cette période et d’envisager une solution pour y faire face.

Coûts d’une reconversion professionnelle : un financement à rechercher à la banque ou pas

Le coût complet d’une telle reconversion en tant qu’indépendant comprend les postes suivants :

- Baisse des revenus par rapport à la situation de salarié en entreprise et aux dépenses personnelles ainsi qu’aux échéances de crédits : immobilier, consommation, auto, etc.

- Coût de la formation à réaliser pour la reconversion, avec financement CPF ou pas.

- Les emplois prévus dans le plan de financement que l’entreprise à créer et notamment le besoin en fonds de roulement de départ.

Baisse des revenus lors d’une reconversion professionnelle : les pistes à envisager pour ce type de financement

En fonction du projet et de la situation personnelle lors de la reconversion, diverses solutions sont à combiner. Afin de tout concilier, le personnel et le professionnel, étudiez bien en amont votre dossier. Identifiez les leviers actionnables pour vos finances.

Anticiper son projet professionnel tout en restant salarié pour minimiser la diminution de ressources

Préparer voire démarrer sa reconversion dans un nouveau métier ou à son compte peut se réaliser en restant en poste dans une société. Ainsi, la micro-entreprise est un statut fiscal d’entreprise individuelle accessible aux salariés. C’est une manière de protéger ses revenus, d’assurer le remboursement de ses crédits existants et d’acquérir des clients peu à peu.

Éviter la démission pour bénéficier des aides Pôle Emploi pour son projet

Comme évoqué, un changement de situation correctement préparé évite la démission sèche. Cependant, il existe depuis novembre 2019 la possibilité de démissionner avec allocation chômage, dans le cadre d’un projet de reconversion professionnelle. Mais, même dans cette situation, la démission se réfléchit, car elle suppose de vérifier les conditions d’exigibilité en amont.

Étudier l’ensemble des aides possibles sur son projet de reconversion pour améliorer ses finances

Dans tous les cas, tant pour une reconversion en tant que salarié que pour créer sa propre entreprise, prenez le temps d’étudier le montant en euros des aides dont vous pouvez bénéficier. Pensez notamment aux formations finançables par le CPF ou par Pôle Emploi. En plus des aides accessibles aux chômeurs, analysez aussi toutes les dispositions nationales ou régionales potentielles sur le site aides-entreprises.fr.

Diminuer ses dépenses pour financer sa reconversion professionnelle

Dans la mesure où les revenus diminuent, un des axes pour faire face sur le plan financier consiste à réduire ses postes de dépenses.

Réduire son niveau de vie au début d’un projet professionnel de reconversion

Cette solution comporte des contraintes, sauf si l’emprunteur dispose d’une situation financière confortable et d’une belle capacité d’épargne mensuelle avant de changer d’activité. Elle revient à rogner sur des loisirs comme les vacances ou à reporter des travaux dans son logement par exemple.

Rachat de prêts pour financer sa reconversion: se faire accompagner par un courtier YMANCI

Même si le regroupement de vos prêts en un seul constitue une opération financière fréquente, elle ne fait pas partie de vos compétences en général. N’hésitez pas à faire appel à un courtier spécialisé en rachat de crédit comme Ymanci pour optimiser le processus.

Ce professionnel sait identifier et mettre en valeur les points forts de votre dossier. Il déniche les meilleures conditions, en durée, en taux comme en garanties pour votre projet. Il facilite donc la signature d’une offre de prêt refondu qui vous convient le mieux. En outre, pour une reconversion, vous devez parfois rechercher un financement complémentaire pour l’activité professionnelle. Le courtier vous aide à optimiser l’ensemble des opérations avec la banque.

Voir ses revenus diminués dans le cadre d’une reconversion, c’est logique, surtout au début de la transition. Cependant, le rachat de crédits fait partie des solutions intéressantes. Chez Ymanci, nous sommes experts en crédit et en assurance. Contactez-nous pour trouver ensemble la solution afin de financer au mieux votre projet.

Nos clients témoignent de leur expérience :

Nos avis Google

Nos avis Trustpilot

Reconversion professionnelle : dispositifs et étapes à suivre

Les aides et dispositifs pour accompagner une reconversion professionnelle

Au-delà du rachat de crédits, qui reste une option fiable et intéressante pour passer le cap de la transition professionnelle, il existe en France une large palette de dispositifs et d’aides pour accompagner les salariés, demandeurs d’emploi et indépendants dans leur projet.

Ces mesures couvrent le financement des formations, le maintien de la rémunération, l’accompagnement personnalisé, et l’accès à des allocations spécifiques selon le statut.

Tour d’horizon des principaux outils pour vous aider à vous reconvertir, selon votre situation professionnelle actuelle :

Les aides si vous êtes salarié, demandeur d’emploi et indépendant

Deux dispositifs s’offrent à vous avec :

- Le Compte Personnel de Formation (CPF)

Plus connu sous l’acronyme CPF, ce compte permet à toute personne active (salarié, indépendant, demandeur d’emploi) de cumuler des droits à la formation, utilisables pour financer tout ou partie d’une formation certifiante ou qualifiante. Le CPF est crédité chaque année et peut être abondé par d’autres financeurs si le montant est insuffisant. - Le conseil en évolution professionnelle ou CEP

Cet accompagnement gratuit et personnalisé permet de définir et sécuriser un projet de reconversion, de reprise ou de création d’entreprise. Le CEP s’adresse à tout le monde : salariés du secteur privé, agents du secteur public, travailleurs indépendants (profession libérale, auto-entrepreneur), personnes en recherche d’emploi ou en situation de handicap, artisans, retraités ou étudiants et jeunes sortis du système scolaire sans diplôme.

Les aides si vous êtes salarié

En plus des deux dispositifs détaillés ci-dessous, vous pouvez bénéficier d’un grand nombre d’aides pour vous lancer :

- Projet de Transition Professionnelle (PTP)

Ancien CIF, le PTP permet aux salariés de s’absenter de leur poste pour suivre une formation certifiante en vue de changer de métier, tout en maintenant une partie de leur rémunération. Ce projet, accordé sous demande de l’employeur, est ouvert sous conditions, dont celle d’avoir au moins un an d’ancienneté dans la même entreprise. - Dispositif démission-reconversion

Les salariés en CDI peuvent, sous conditions, démissionner pour réaliser un projet de reconversion validé et bénéficier de l’allocation chômage (ARE – Aide au Retour à l’Emploi) comme un demandeur d’emploi classique. - Promotion par alternance (Pro-A)

Ce dispositif permet aux salariés peu ou pas qualifiés de suivre une formation en alternance pour évoluer ou se reconvertir au sein de leur entreprise, tout en conservant leur salaire. - Plan de développement des compétences

Cette démarche initiée par l’employeur vise à former les salariés pour leur permettre de s’adapter à de nouveaux postes ou d’évoluer, avec maintien de la rémunération.

Les aides si vous êtes demandeur d’emploi

Actuellement au chômage pour quelle que raison que ce soit, vous pouvez profiter d’un large panel d’aides pour vous accompagner dans votre transition professionnelle :

- Action de Formation Conventionnée (AFC)

Formations financées par France Travail, ex-Pôle Emploi, pour répondre aux besoins du marché local. - Allocation sécurisante professionnelle (ASP)

Cette aide est versée aux salariés ayant subi un licenciement économique et qui bénéficient d’un contrat de sécurisation professionnelle. - Aide au Retour à l’Emploi Formation (AREF)

Cette aide vient en complément de l’allocation chômage (ARE) pendant une formation validée dans le cadre du projet personnalisé d’accès à l’emploi. - Aide Individuelle à la Formation (AIF)

Il s’agit d’un financement complémentaire pour des formations non prises en charge par d’autres dispositifs collectifs. - Rémunération des Formations de France Travail (RFFT)

Équivalente à l’acronyme RTPE, pour rémunération des Formations de Pôle Emploi, cette allocation est versée aux demandeurs d’emploi non indemnisés au titre de l’ARE ou de l’ASP, pour suivre une formation agréée. - Rémunération de fin de formation (RFF)

La RFF prend le relais de l’ARE ou de l’ASP pour permettre à un demandeur d’emploi de terminer sa formation si ses droits sont épuisés.

Bon à savoir

Depuis 2025, les bénéficiaires du RSA sont systématiquement accompagnés par France Travail dans un parcours intensif d’insertion et de reconversion.

Pour plus de renseignements sur l’éligibilité de ces aides, nous vous conseillons de vous rapprocher de votre conseiller Pôle Emploi, notamment dans le cadre de votre accompagnement en conseil en évolution professionnelle (CEP). Il saura vous orienter vers les différentes solutions possibles à mettre en place pour enclencher sereinement votre reconversion.

Les aides si vous souhaitez créer ou reprendre une entreprise

En plus du Compte Personnel de Formation, du Conseil en évolution professionnelle, voire de l’allocation chômage (ARE) si vous en êtes bénéficiaire, vous pouvez vous appuyer sur l’ACRE et l’ARCE, deux dispositifs majeurs d’aide à la création ou reprise d’entreprise, particulièrement utiles lors d’une reconversion professionnelle.

L’ACRE, aide à la création ou à la reprise d’entreprise, est une aide qui consiste en une exonération partielle de certaines cotisations sociales pendant la première année d’activité, permettant ainsi de réduire le coût de lancement d’une entreprise.

L’ARCE, aide à la reprise ou à la création d’entreprise, est une aide financière versée par France Travail (ex-Pôle emploi) aux demandeurs d’emploi qui créent ou reprennent une entreprise. Elle consiste à recevoir, sous forme de capital, 60 % des droits restants à l’allocation chômage (ARE), versés en deux fois.

Comment obtenir un financement pour votre reconversion professionnelle ?

Vous souhaitez changer de métier, évoluer dans votre carrière ou acquérir de nouvelles compétences ? La formation professionnelle est un formidable tremplin, mais son coût peut freiner bien des vocations. Bonne nouvelle : de nombreux dispositifs et aides, que nous avons pu détailler au-dessus, existent pour financer votre projet.

Toutefois, vous devez suivre des étapes bien précises pour maximiser vos chances d’obtenir un financement pour votre formation.

Étape n°1 : clarifiez votre projet de formation

Avant toute démarche, posez-vous les bonnes questions :

- Quelle formation souhaitez-vous suivre ?

- Correspond-elle à votre projet professionnel ?

- L’organisme choisi est-il reconnu et la formation est-elle éligible à un financement ?

Prenez le temps de comparer les programmes, renseignez-vous sur la durée, les débouchés, et demandez un devis détaillé à l’organisme de formation.

Étape n°2 : faites le point sur vos droits et les aides disponibles

Selon votre situation, et vous avez pu le constater, de nombreux dispositifs existent. Il n’est pas toujours facile de s’y retrouver.

Si vous êtes salarié, consultez votre Compte Personnel de Formation (CPF) sur Mon Compte Formation pour connaître votre budget disponible. Vous pouvez également vous renseigner sur le Plan de Développement des Compétences de votre entreprise ou les financements de votre OPCO, organisme paritaire collecteur agréé. Cet organisme accompagne et finance la formation professionnelle.

Si vous êtes demandeur d’emploi, rapprochez-vous de votre conseiller France pour explorer l’Aide Individuelle à la Formation (AIF) et les autres aides auxquelles vous pourriez être éligible.

En tant qu’un indépendant, vérifiez les fonds mobilisables auprès de votre FAF (Fonds d’Assurance Formation).

Étape n°3 : sollicitez un accompagnement personnalisé

Ne restez pas seul face à la complexité des démarches ! Un conseiller en évolution professionnelle (CEP) peut vous guider gratuitement dans la construction de votre projet et la recherche des financements adaptés.

Pour les demandeurs d’emploi, l’accord de votre conseiller France Travail est indispensable avant toute demande.

Étape n° 4 : préparez un dossier solide

Pour convaincre les financeurs, soignez votre dossier :

- Demandez un devis détaillé à l’organisme de formation.

- Rédigez une lettre de motivation expliquant votre projet et l’intérêt de la formation.

- Rassemblez tous les documents nécessaires : devis, programme, justificatifs d’éligibilité, parfois deux devis comparatifs selon les financeurs.

Étape n° 5 : déposez votre demande dans les temps

Chaque dispositif a ses propres modalités. A titre d’exemple, pour le CPF, la demande se fait en ligne, directement sur Mon Compte Formation. Si votre solde est insuffisant, vous pouvez demander un abondement à France Travail, à votre employeur, ou à votre OPCO.

Attention aux délais ! Certaines demandes doivent être déposées plusieurs semaines avant le début de la formation.

Étape n°6 : inscrivez-vous et lancez-vous !

Une fois votre demande examinée et votre financement validé, vous pouvez finaliser votre inscription auprès de l’organisme de formation. Respectez les conditions d’assiduité et transmettez les justificatifs demandés pour garantir le versement des aides.

Afin de compléter votre réflexion sur le rachat de crédit pour faire face à une baisse de revenus, nous vous proposons de découvrir les articles suivants :