Banque ou assureur : quel établissement choisir pour souscrire votre assurance emprunteur ?

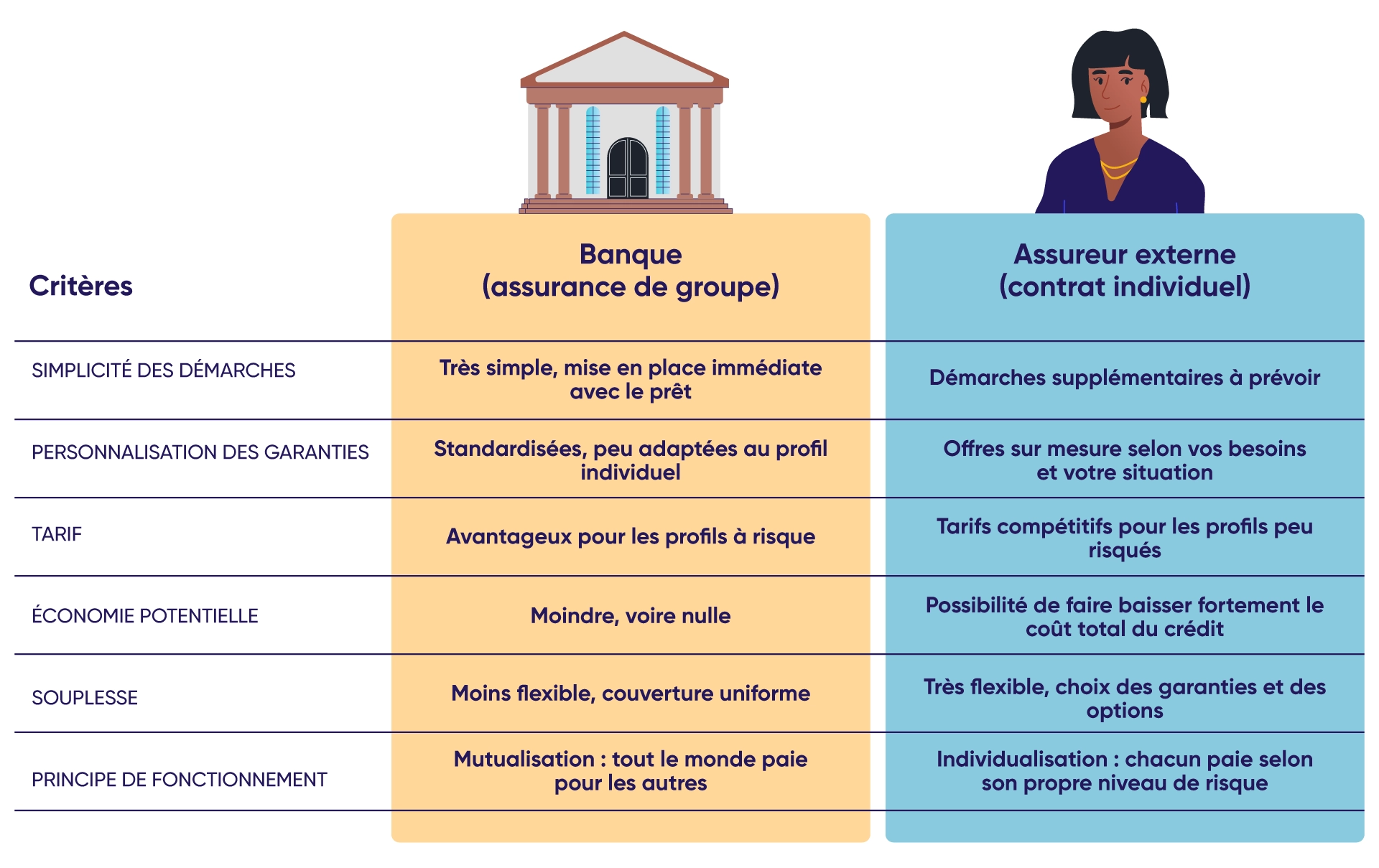

Depuis la promulgation de la loi Lagarde et l’arrivée de la délégation d’assurance emprunteur, une question est sur toutes les lèvres : est-il plus avantageux de souscrire son assurance de prêt immobilier auprès de son prêteur ou en faisant appel à un assureur externe à la banque ? Si vous aussi, vous vous demandez où souscrire une assurance emprunteur, sachez qu’il n’existe pas de réponse toute faite. En réalité, chaque établissement et chaque type de contrat propose son lot d’avantages, mais également d’inconvénients.

Les critères, les atouts et les limites de chaque offre d’assurance de crédit immobilier s’apprécient selon le profil et le niveau de risques de l’emprunteur. Mais au-delà du coût et du niveau de garanties du contrat, il existe tout un ensemble de paramètres à prendre en compte avant de souscrire une assurance emprunteur auprès d’une banque ou d’un assureur. Passons en revue le fonctionnement, les caractéristiques et les modalités d’adhésion des différents contrats d’assurance emprunteur existants afin de vous aider à souscrire l’offre la plus adaptée à vos besoins.

Ymancipez vos projets en 1 clic

Comparez les offres d’assurance de prêt

et trouvez celle qui vous correspond.

Souscrire une assurance de prêt immobilier : ce que dit la loi

Loi Lagarde, loi Hamon ou encore loi Lemoine, pas toujours facile de s’y retrouver dans le contexte réglementaire qui encadre l’assurance emprunteur. Ce qu’il faut retenir : les emprunteurs ont le droit de souscrire leur assurance de prêt immobilier auprès de l’établissement de leur choix. Il peut s’agir de leur banque, donc du prêteur, d’un assureur externe ou d’un courtier. Pour rappel, le courtier est un intermédiaire qui commercialise les contrats d’assurance emprunteur d’un assureur externe. Il accompagne les emprunteurs dans le choix et la souscription de la meilleure offre selon leur niveau de risques, leurs attentes et leur profil.

Le droit de choisir entre les contrats d’assurance emprunteur d’une banque ou d’un assureur externe reste effectif pendant toute la durée de remboursement du crédit immobilier. Grâce à la loi Lagarde, les emprunteurs ont le droit de souscrire leur contrat d’assurance de prêt immobilier auprès de l’établissement de leur choix au moment de la mise en place du crédit. Et grâce à la loi Lemoine, la substitution d’assurance est possible pendant toute la durée de vie du crédit. En d’autres termes, si les garanties, le coût ou les conditions de votre contrat d’assurance de prêt immobilier actuel ne vous satisfont plus, vous pouvez tout à fait en demander la résiliation pour vous tourner vers un autre établissement, avec une offre plus avantageuse.

Assurance emprunteur de groupe vs contrat individuel : les différents contrats d’assurance de prêt immobilier

Choisir entre une banque et un assureur externe pour souscrire une assurance emprunteur implique de bien comprendre les différences fondamentales qui opposent les contrats de chaque type d’établissement. Et pour cela, il est essentiel de bien cerner les caractéristiques d’un contrat d’assurance emprunteur dans sa globalité. Étudions cette question plus en détail ensemble.

Contrat d’assurance de prêt immobilier : définition, garanties et coût

L’assurance de prêt immobilier est un contrat qui couvre l’emprunteur contre le défaut de remboursement de ses mensualités de crédit à cause d’un sinistre impactant sa santé, son activité professionnelle et donc ses revenus. Il est donc essentiel de souscrire un contrat d’assurance emprunteur avec un niveau de garanties suffisant et adapté à vos besoins. Toutefois, ce contrat représente un coût important, c’est pourquoi il est primordial de le choisir avec soin.

Les garanties d’un contrat d’assurance de prêt immobilier

Que vous passiez par le prêteur ou par un assureur externe à la banque, les garanties de votre contrat d’assurance emprunteur doivent être similaires. C’est ce que l’on appelle le principe d’équivalence des garanties. Il est important de connaître l’étendue des garanties existantes afin d’apprécier le niveau de couverture d’un contrat d’assurance de prêt immobilier. Décryptons-les ensemble.

- La garantie décès : la garantie décès permet le remboursement total ou partiel du capital restant dû du crédit immobilier en cas de décès de l’emprunteur. Comme pour toutes les garanties, le taux de remboursement dépend de la quotité d’assurance choisie.

- La garantie perte totale et irréversible d’autonomie : la garantie PTIA entre en jeu pour le remboursement des échéances du prêt immobilier lorsque l’emprunteur se trouve dans l’incapacité totale et définitive d’exercer une quelconque activité professionnelle. Pour que la garantie PTIA intervienne, il faut aussi que l’emprunteur soit dans l’impossibilité de réaliser les actes de la vie courante sans l’assistance d’une tierce personne.

- La garantie invalidité permanente : l’invalidité permanente se caractérise par une inaptitude à l’exercice d’une activité professionnelle à la suite d’un problème de santé. L’invalidité permanente peut être partielle ou totale, en fonction du taux d’incapacité de l’emprunteur.

- La garantie incapacité temporaire de travail : la garantie ITT intervient lorsque l’emprunteur est temporairement dans l’incapacité d’exercer une activité professionnelle à cause d’un problème de santé. La prise en charge du remboursement du crédit immobilier cesse à la fin de l’arrêt de travail.

- La garantie perte d’emploi : comme son nom l’indique, la garantie perte d’emploi intervient en cas de licenciement de l’emprunteur. Dans ce cas, la prise en charge du remboursement des échéances du prêt immobilier est limitée dans le temps.

Le coût d’un contrat d’assurance de prêt immobilier

Au-delà du niveau de garanties d’un contrat, c’est son coût qui va être déterminant dans le choix d’une offre d’assurance. Ce coût est exprimé sous la forme du taux annuel effectif d’assurance, ou TAEA. Ce taux indique la part de l’assurance emprunteur dans le coût total du prêt immobilier. C’est donc sur ce taux que vous pouvez vous appuyer pour comparer le coût de plusieurs contrats d’assurance de crédit immobilier.

Le coût d’un contrat d’assurance emprunteur est déterminé selon différents critères. Il évolue en fonction du profil de l’emprunteur et du niveau de risque qu’il représente pour la banque ou l’assureur. Cependant, en matière de fixation des prix, les banques et les compagnies d’assurance ne jouent pas dans la même cour. Si l’âge, la situation professionnelle et l’état de santé de l’emprunteur peuvent exercer une influence directe sur le coût du contrat, chaque établissement procède différemment pour définir un tarif. C’est justement ce que nous allons mettre en lumière en étudiant les caractéristiques d’un contrat d’assurance de groupe et celles d’un contrat d’assurance individuel.

Les caractéristiques du contrat d’assurance emprunteur de groupe proposé par les banques

Le contrat d’assurance de groupe désigne l’offre d’assurance emprunteur proposée par le prêteur, c’est-à-dire la banque. Il s’agit d’un contrat collectif dont les garanties, les conditions et le coût sont négociés en amont par la banque. Les emprunteurs sont ensuite classés dans différentes catégories d’assurés, principalement en fonction de leur âge.

Tous les emprunteurs d’une même catégorie paient des cotisations d’assurance identiques et bénéficient de garanties similaires. Aucune distinction n’est faite en fonction de leur réel niveau de risque. C’est ce que l’on appelle la mutualisation des risques. En d’autres termes, les emprunteurs les moins risqués paient pour les emprunteurs les plus risqués.

Le fonctionnement du contrat d’assurance emprunteur individuel proposé par l’assureur externe à la banque

Le contrat d’assurance emprunteur individuel représente l’offre d’assurance commercialisée par l’assureur externe à la banque. Il s’oppose au contrat d’assurance de groupe par son caractère très personnalisé. Le coût et le niveau de garanties d’un contrat d’assurance de prêt immobilier individuel sont déterminés selon le profil de l’emprunteur, mais aussi en fonction de ses besoins particuliers.

Son âge, sa situation professionnelle, la pratique de sports à risques, le fait du fumer ou non, tout est pris en compte pour déterminer le coût et les garanties les plus adaptées. C’est donc ce qu’on peut appeler un contrat d’assurance de crédit immobilier sur mesure. La seule condition à respecter ? L’équivalence des garanties, en respectant les exigences de la banque, conformément à la loi.

Souscrire un contrat d’assurance emprunteur auprès d’une banque : les avantages

Les assurances de groupe ont mauvaise presse, car ces contrats sont jugés souvent trop chers et pas réellement adaptés au profil de chaque emprunteur. Et pourtant, la plupart des emprunteurs se tournent encore vers leur banque pour souscrire leur assurance de prêt immobilier. La raison de ce phénomène ? Faire appel à sa banque pour souscrire un contrat d’assurance emprunteur présente de multiples avantages.

Souscrire un contrat d’assurance emprunteur à la banque : rien de plus simple

Le premier atout des banques par rapport aux compagnies d’assurance pour souscrire un contrat d’assurance de prêt immobilier, c’est très certainement la simplicité des démarches. Alors que vous êtes dans les locaux du prêteur pour finaliser votre crédit immobilier, votre conseiller n’a qu’à appuyer sur un (ou deux) bouton pour la mise en place de votre assurance de prêt.

Contrat d’assurance de groupe : un coût peu élevé selon votre profil

Eh non, le contrat d’assurance de groupe n’est pas toujours plus cher qu’un contrat d’assurance individuel. Rappelez-vous, ces contrats fonctionnent selon le principe de mutualisation des risques. « Les emprunteurs les moins risqués paient pour les emprunteurs les plus risqués ». Cela signifie qu’un profil plutôt risqué à tout intérêt à souscrire un contrat à la dimension collective. Une offre d’assurance plus personnalisée, qui prendrait en compte son réel profil de risque, présenterait un coût bien plus élevé.

Souscrire une assurance de prêt immobilier auprès d’un assureur : les bénéfices pour l’emprunteur

Si certains emprunteurs ont tout intérêt à se tourner vers les banques pour souscrire un contrat d’assurance de prêt immobilier, ce n’est pas le cas de tous les profils. Ainsi, la délégation d’assurance emprunteur apporte son lot d’avantages, dont il serait dommage de se priver. Explorons-les principaux atouts d’un contrat d’assurance individuel proposé par un assureur externe à la banque.

Contrat d’assurance emprunteur individuel : des garanties hautement personnalisées

Le premier avantage du contrat d’assurance proposé par un assureur externe à la banque, c’est le caractère sur mesure de son offre. Avec une compagnie d’assurance, vous avez la possibilité de coconstruire votre contrat en fonction de vos besoins et de vos attentes. Grâce à ces formules d‘assurance de prêt immobilier à la carte, vous bénéficiez d’une couverture vraiment adaptée à votre profil.

Souscrire son contrat auprès d’un assureur externe : des économies potentielles à la clé

Sur le marché de l’assurance emprunteur, les compagnies d’assurance se distinguent par des tarifs très compétitifs, surtout pour les emprunteurs les moins risqués. Résultat : vous avez la possibilité d’économiser des milliers d’euros sur le coût global de votre prêt immobilier. Grâce au principe d’individualisation des garanties et du taux de couverture de chaque contrat d’assurance de prêt immobilier, les compagnies d’assurance parviennent à proposer des tarifs défiant toute concurrence de la part des banques.

Les démarches pour souscrire une assurance de prêt auprès d’un assureur externe à la banque

Avant de vous lancer dans une délégation d’assurance, sachez que cette démarche nécessite de respecter certaines étapes clés. Si vous décidez de faire appel à un assureur externe à votre banque pour souscrire votre assurance emprunteur, vous devez accomplir certaines formalités.

Comparer les contrats d’assurance de prêt immobilier proposés par les compagnies d’assurance

La première étape pour amorcer une substitution d’assurance ? Comparer les garanties et le coût des différents contrats d’assurance individuels disponibles. Pour cette étape, vous pouvez vous appuyer sur la fiche standardisée d’information. Cette fiche est remise par votre banque avec sa propre offre d’assurance de crédit immobilier. La fiche standardisée d’information récapitule les garanties minimales exigées par la banque, le coût de son contrat d’assurance de groupe ainsi que vos droits en matière de délégation d’assurance.

Souscrire votre contrat d’assurance emprunteur auprès de l’assureur externe

Cela ne vous paraît peut-être pas logique, mais vous devez souscrire votre contrat d’assurance emprunteur individuel avant de recevoir l’acceptation de la banque. Cette souscription vous permet d’obtenir toutes les conditions particulières du contrat d’assurance de prêt immobilier. Une fois votre adhésion terminée, vous devez transmettre ces informations à votre banque afin de solliciter son accord pour la délégation d’assurance.

L’accord de la banque et la mise en place effective du contrat d’assurance emprunteur individuel

Votre banque dispose de dix jours pour vous communiquer sa décision concernant votre demande de délégation d’assurance emprunteur. En cas d’acceptation, elle vous transmet un avenant à votre offre de prêt immobilier, incluant les conditions de votre contrat d’assurance emprunteur individuel. Votre adhésion à ce contrat est alors finalisée. En cas de refus, il est nécessaire d’analyser le motif de désaccord et de revoir l’étendue des garanties de votre contrat, conformément au principe d’équivalence des garanties.

Banque ou assureur, chaque établissement propose des solutions d’assurance pertinentes. C’est surtout votre profil, vos besoins et vos priorités qui vont vous guider vers un organisme plutôt qu’un autre. Dans tous les cas, le meilleur moyen de faire le bon choix, c’est de comparer les offres de chaque établissement. Et pour mettre toutes les chances de votre côté, n’hésitez pas à vous faire accompagner par un professionnel !

Vous ne savez pas vers quel établissement vous tourner pour souscrire votre assurance emprunteur ? Découvrez davantage d’informations sur les organismes qui proposent des contrats d’assurance de prêt immobilier :