Bien choisir son assurance de prêt immobilier pour un investissement locatif

Vous allez devenir propriétaire d’un logement destiné à la location ou de parts de SCPI ? Que cet achat s’effectue ou non au moyen d’une SCI, s’il est à crédit, la banque va probablement exiger que vous souscriviez une assurance emprunteur avant de vous accorder un prêt pour financer votre investissement immobilier. Voici nos conseils pour lire les devis et bien choisir son assurance de prêt pour un investissement locatif.

Ce qu'il faut retenir

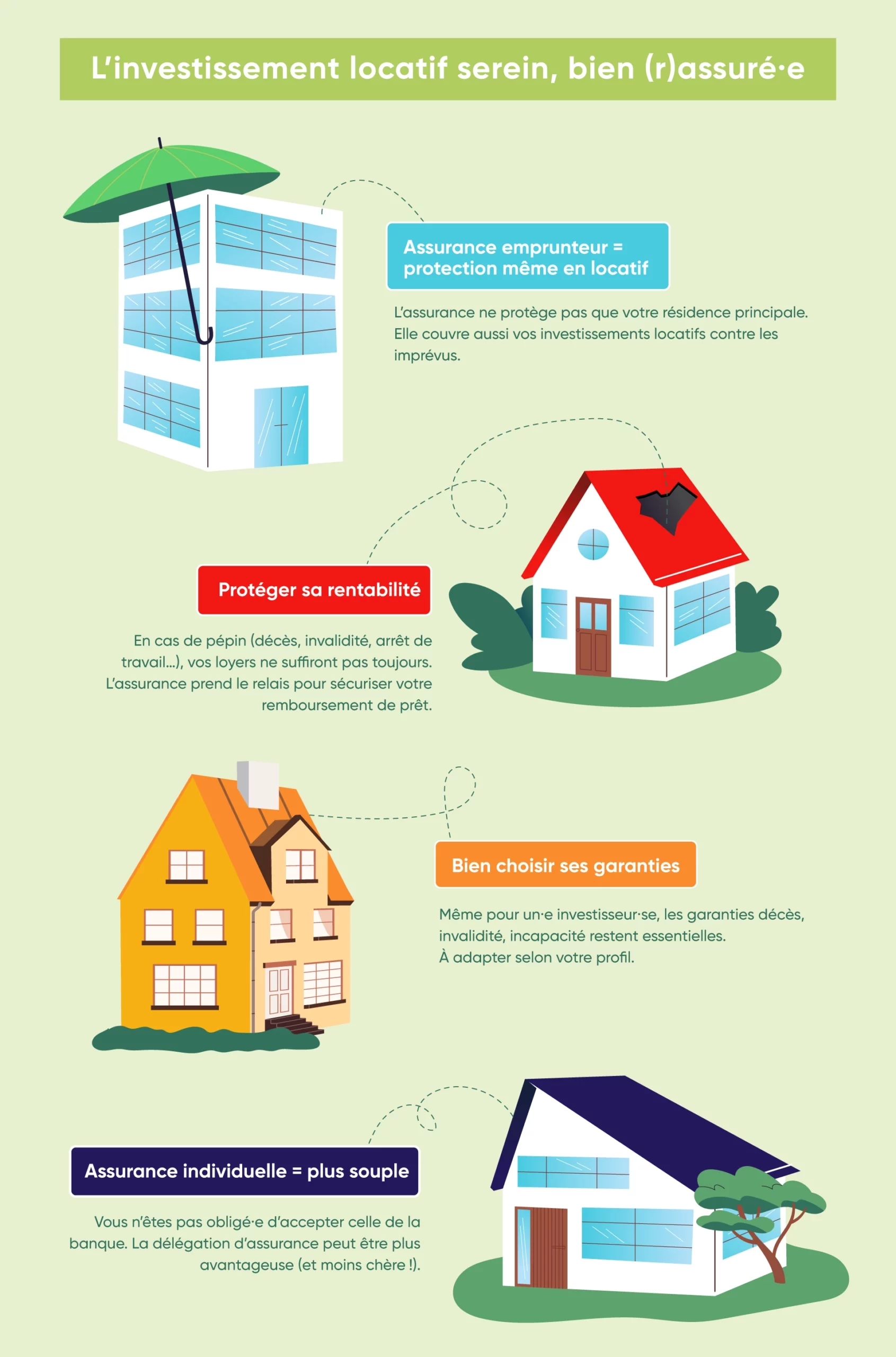

- Les banques exigent moins de garanties dans le contrat de l’assurance de prêt immobilier destiné à un investissement locatif.

- Les banques n’exigent que deux garanties pour l’assurance emprunteur destinée à couvrir un crédit immobilier servant à un investissement locatif : décès et perte totale et irréversible d’autonomie (PTIA).

- Si le propriétaire bailleur veut lui-même rénover son logement, d’autres garanties sont recommandées : l’invalidité permanente totale (IPT), l’invalidité permanente partielle (IPP) et l’incapacité temporaire totale (ITT).

- Le prix de la délégation d’assurance emprunteur peut s’adapter plus facilement à un profil que le contrat groupe proposé par un prêteur.

- Le courtier Ymanci peut réduire le montant versé à l’assurance emprunteur tout en bénéficiant d’une couverture optimale en fonction de vos risques.

Investir dans un bien locatif, c’est bien. Vous assurer intelligemment, c’est mieux. Ce n’est pas le moment de nous quitter. Lisez plutôt la suite pour faire les bons choix.

Les spécificités du prêt immobilier destiné à un investissement locatif

En cas de baisse de revenus à cause d’un problème de santé ou d’un accident, il y a moins de risque de ne plus pouvoir rembourser le montant des mensualités de crédit. De plus, en cas de nécessité, un emprunteur ou la justice va prendre plus facilement la décision de vendre un logement locatif que s’il s’agit de sa résidence principale.

En conséquence, les banques exigent moins de garanties dans le contrat de l’assurance emprunteur. Même si la personne achète au moyen d’une SCI ou une SCPI, le prêt est toujours au nom du propriétaire des parts.

Ymancipez vos projets en 1 clic

Comparez les offres d’assurance de prêt

et trouvez celle qui vous correspond.

Les garanties obligatoires de l’assurance de prêt immobilier pour un investissement locatif

Les banques exigent seulement deux garanties pour l’assurance emprunteur destinée à couvrir un crédit immobilier servant à un investissement locatif. Il s’agit des garanties décès et perte totale et irréversible d’autonomie (PTIA). Lisez attentivement leurs exclusions et leurs conditions. Elles varient selon les contrats d’assurance.

La garantie décès de l’assurance emprunteur : une protection pour la banque et vos héritiers

Grâce à la garantie décès de votre contrat d’assurance emprunteur, ni la banque ni vos héritiers ne seront en difficulté face à l’emprunt immobilier laissé en héritage. L’assureur effectue le remboursement de tout ou partie du prêt de l’emprunteur décédé. Le montant du capital emprunté remboursé est au prorata de la quotité

assurée.

La quotité assurée est le taux du capital emprunté couvert. Elle est toujours de 100 % si vous empruntez seul. Si vous empruntez à plusieurs, vous avez le choix. Soit chaque emprunteur est assuré à 100 % pour le prêt, soit ce pourcentage est réparti entre les emprunteurs en fonction de leurs revenus et des risques. Cette dernière solution permet une meilleure rentabilité de votre investissement. Économiser 4 euros par mois sur 27 ans représente 1296 euros.

Que couvre la garantie perte totale et irréversible d’autonomie (PTIA) ?

La garantie perte totale et irréversible d’autonomie (PTIA) couvre l’emprunteur qui a un taux d’invalidité de 100 %. Là aussi, l’indemnisation dépend de la quotité assurée. Dans le

cadre de la PTIA, il existe deux types d’indemnisation : le versement en une seule fois du capital restant dû et le remboursement mensuel du prêt immobilier.

Quelles garanties facultatives pour une assurance de prêt immobilier pour un investissement locatif ?

En fonction du profil du ou des porteurs du projet d’investissement locatif et des risques associés, il peut être utile de souscrire des garanties facultatives. Par exemple, si dans ce projet, le propriétaire bailleur compte sur sa capacité à effectuer lui-même la rénovation du logement, il est bien de bénéficier des garanties invalidité permanente totale (IPT), invalidité permanente partielle (IPP) et incapacité temporaire totale (ITT). Si le remboursement du prêt dépend du salaire de l’emprunteur, une couverture du risque de perdre son emploi sera à envisager.

Souscrire des garanties couvrant le risque d’invalidité permanente totale (IPT) et partielle (IPP)

Si l’emprunteur se retrouve avec un taux d’invalidité supérieur à 66 % qui l’empêche de travailler, la garantie invalidité permanente totale (IPT) rembourse son prêt immobilier. Le taux d’invalidité est calculé en fonction du handicap et de l’activité professionnelle. Si cette invalidité est comprise entre 33 % et 66 %, c’est la garantie invalidité permanente partielle (IPP) qui intervient.

Pour ces deux garanties, le taux est déterminé par le barème de l’assureur figurant dans le contrat d’assurance. Celui-ci combine invalidité professionnelle et fonctionnelle. En effet, selon que quelqu’un est masseur-kinésithérapeute ou pilote de ligne, perdre la vue n’aura pas les mêmes conséquences professionnelles.

Attention à la formulation de la clause de ces garanties de l’assurance emprunteur

Veillez à ce que votre contrat porte sur l’invalidité pour votre activité professionnelle. En cas de clause indiquant « tout travail », l’assurance emprunteur n’interviendra que si vous ne pouvez exercer plus aucun emploi.

Les deux types d’indemnisation selon le contrat d’assurance emprunteur

L’indemnisation peut être soit forfaitaire, soit indemnitaire. L’indemnisation forfaitaire prend en charge les mensualités du prêt immobilier. L’indemnisation indemnitaire couvre, quant à elle, la diminution de revenus. Dans le cadre d’un investissement locatif procurant des revenus, l’indemnisation forfaitaire est parfois plus avantageuse, mais tout dépend de la baisse possible de salaire.

Bien lire les risques exclus du contrat de l’assurance emprunteur

Il faut bien lire la liste des exclusions. En général, cette garantie ne couvre que les affections dites « objectivables », c’est-à-dire dont le diagnostic repose sur des éléments objectifs comme une section de la moelle épinière ou une tumeur cancéreuse. Toutefois, certains contrats couvrent aussi les problèmes de dos ou psychiques. Par ailleurs, certains métiers ou loisirs peuvent être jugés à risque et faire l’objet d’exclusion ou d’une augmentation du prix de l’assurance emprunteur.

L’incapacité temporaire totale (ITT) du contrat de l’assurance emprunteur

L’incapacité temporaire totale (ITT) intervient en cas d’arrêt maladie, notamment de longue durée. Certains contrats proposent aussi la couverture des personnes sans profession ou retraitées. D’autres ne remboursent le crédit immobilier à la banque que si l’emprunteur ne peut exercer aucune activité. Selon le contrat, l’indemnisation est soit forfaitaire, soit indemnitaire. La durée maximale de l’ITT est de 1095 jours. Il faut être attentif à la durée de la franchise et à la liste des exclusions.

La garantie perte d’emploi : une sécurité pour l’emprunteur

La garantie perte d’emploi est très utile si les loyers du logement mis en location ne couvrent pas les échéances du crédit immobilier. L’assurance emprunteur prend en charge les mensualités de son prêt, si le salarié en CDI est victime d’un licenciement économique. Parfois, dans le cadre de certains contrats d’assurance, le licenciement de l’emprunteur pour faute simple ou grave est aussi couvert.

Vous ferez attention à la franchise, à la durée d’indemnisation et à ses modalités. Suivant le contrat, l’assureur peut procéder à une avance au prêteur. L’assuré remboursera ensuite l’assurance. L’assureur peut aussi effectuer le remboursement du prêt à la place de l’emprunteur.

La délégation d’assurance emprunteur, une solution pour améliorer la rentabilité de votre investissement

La banque va vous proposer de souscrire une assurance de groupe pour votre crédit immobilier. Son prix est souvent plus élevé qu’une assurance extérieure. La loi interdit à la banque de vous imposer cette assurance. Il est donc conseillé de comparer son coût avec une délégation d’assurance emprunteur. Souvent, cela permet une réduction du coût de l’assurance emprunteur pour un bien immobilier destiné à la location. En effet, elle est plus finement adaptée au profil des emprunteurs que l’assurance de groupe proposée par les banques.

De plus, depuis 2022, si votre emprunt est inférieur ou égal à 200 000 euros et que son remboursement a lieu avant les 60 ans de l’emprunteur, la loi interdit à l’assureur de faire remplir un questionnaire de santé. Cette nouvelle loi peut vous permettre de réduire le prix payé pour votre assurance emprunteur, surtout si vous aviez déclaré un problème de santé.

Recourir à un courtier Ymanci : un choix judicieux !

Il est possible de souscrire une assurance emprunteur, nécessaire généralement pour souscrire un emprunt immobilier. Cependant, cette opération nécessite une approche personnalisée qui peut s’avérer complexe pour un particulier. Nos courtiers, experts en assurance de prêt immobilier, sont qualifiés pour ce type d’opération. Ils peuvent notamment identifier les garanties nécessaires pour votre profil emprunteur, sélectionner les offres les plus adaptées. En effet, nos courtiers peuvent vous orienter vers des assureurs spécialisés puis dénicher des contrats individuels plus souples que ceux proposés par les banques ou les organismes de prêt. En somme, ils sont en mesure de transformer un parcours complexe en une solution sur mesure.

Si vous voulez réduire le montant versé à l’assurance emprunteur tout en bénéficiant d’une couverture optimale en fonction de vos risques, l’idéal est de contacter un courtier. Demandez aussi un devis gratuit à Ymanci et voyez combien vous allez économiser.

La satisfaction de nos clients reste la plus belle illustration de notre accompagne sur mesure. 96 % d’entre eux sont satisfaits de nos services.

Nos avis Trustpilot

Vous souhaitez acheter un autre type de bien immobilier ? Ces articles vous intéresseront :