Les avantages d’un prêt immobilier à taux fixe avec échéances progressives

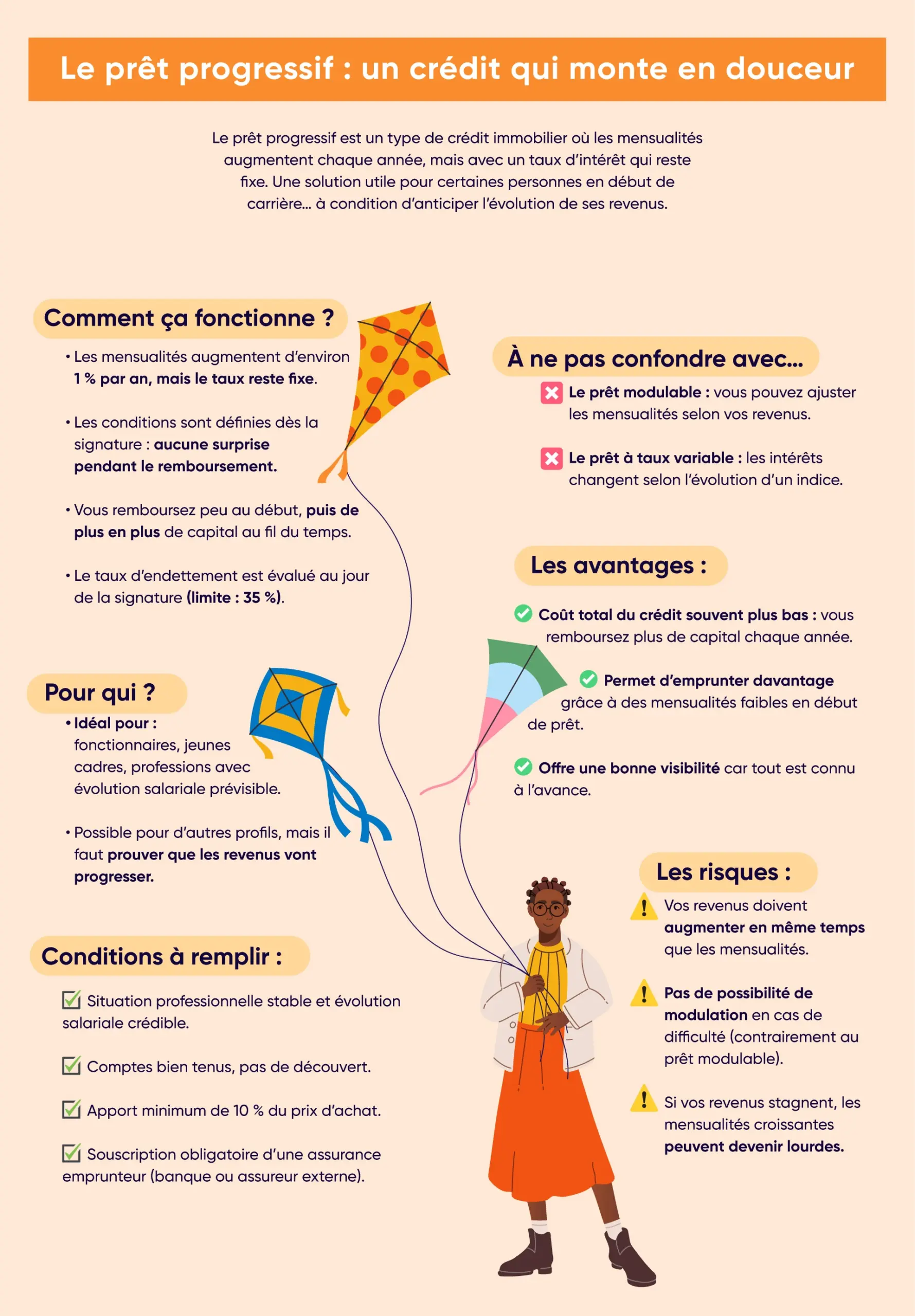

Pour financer l’achat de votre futur logement, vous avez le choix entre différents types de prêts immobiliers. Parmi eux, le prêt progressif se distingue par des mensualités qui augmentent d’une année à l’autre. L’emprunteur se voit appliquer un taux d’intérêt fixe, mais il verse un peu plus de capital à chaque échéance.

Ce qu'il faut retenir

- Le prêt progressif est un crédit à taux fixe dont les mensualités augmentent chaque année d’environ 1 %, avec une part croissance de capital remboursée.

- Ce type de prêt permet de rembourser plus rapidement le capital t ainsi réduire le coût total des intérêts sur la durée du prêt.

- Le prêt progressif convient aux emprunteurs dont les revenus devraient augmenter, mais présente un risque important si cette évolution n’a pas lieu.

- Contrairement au prêt modulable, il n’offre pas de flexibilité pour ajuster les mensualités à la baisse en cas de difficulté financière.

- Demander conseil à un courtier comme Ymanci vous permet de faire le bon choix.

Vous voulez savoir si un prêt progressif est adapté à votre situation, lisez cet article. Il va vous éclairer.

Un prêt immobilier dont les mensualités évoluent chaque année

On parle indistinctement de prêt progressif et de crédit à mensualités progressives. Ce type de financement désigne un prêt immobilier dont le taux d’intérêt est fixe. Déterminé lors de la souscription du contrat, celui-ci n’évolue pas au cours de l’emprunt. En revanche, les échéances augmentent chaque année.

L’augmentation des mensualités est progressive pendant toute la durée de remboursement. La plupart des banques appliquent une hausse d’environ 1 % par an. La part des intérêts n’évolue pas puisque le taux immobilier reste fixe. Cela signifie que vous remboursez un peu plus de capital à chaque mensualité.

Le montant de chaque mensualité est fixé par la banque lors de la signature de l’offre de prêt. En d’autres termes, les conditions relatives à l’augmentation de l’amortissement sont déterminées à l’avance. Les emprunteurs connaissent dès le départ les sommes qu’ils devront payer jusqu’à l’échéance finale.

Le fonctionnement d’un prêt immobilier progressif à taux fixe

Chaque échéance se compose d’une partie des intérêts et du montant emprunté. Comme dans le cadre d’un crédit classique, le taux d’intérêt n’est pas variable. Il reste fixe pendant toute la durée du prêt immobilier. En revanche, la part du capital à rembourser à chaque mensualité évolue tous les ans. La somme due au prêteur est donc plus faible en début de prêt, puis augmente progressivement.

Les mensualités d’emprunt sont déterminées à l’avance. Leur évolution est négociée avec la banque avant le début de l’amortissement. L’emprunteur bénéficie donc d’une visibilité sur le long terme. Généralement, les échéances augmentent de 1 % chaque année. Sachant que le taux d’endettement est calculé au jour de la signature de l’offre. Celui-ci ne doit pas dépasser 35 % des revenus du souscripteur.

La différence entre un prêt progressif et un crédit modulable

Les prêts progressifs ne doivent pas être confondus avec un crédit immobilier modulable. Ce type de financement est assimilé à un prêt amortissable à taux fixe. Il s’agit d’un crédit classique dans lequel le montant des mensualités est déterminé à l’avance par la banque.

Toutefois, l’amortissement est variable en fonction de l’évolution de vos revenus. Un prêt modulable permet de revoir à la hausse ou à la baisse le montant des mensualités. Cette possibilité est offerte pendant toute la période de remboursement sans frais supplémentaires.

Le prêt progressif ne doit pas non plus être confondu avec un crédit amortissable à taux variable. Dans ce cas, la somme remboursée dépend du taux immobilier. Celui-ci varie selon une donnée de référence. De fait, le coût total du prêt n’est pas déterminé à l’avance.

Les avantages d’un crédit immobilier à échéances progressives

Souscrire un prêt progressif auprès d’une banque présente plusieurs avantages. D’une part, le coût total d’un crédit à mensualités croissantes est moins élevé qu’un prêt amortissable classique. En effet, ce type de contrat permet de rembourser plus rapidement le prêteur. En conséquence, vous paierez moins d’intérêts sur le long terme. Cela est dû à la part du capital dans l’amortissement qui est plus importante d’année en année.

D’autre part, le prêt progressif est intéressant pour accroître sa capacité d’emprunt sur le long terme. Là encore, cela est dû aux mensualités croissantes qui impliquent de rembourser un peu plus de capital chaque année. Une hausse de 1 % par an suffit à pouvoir emprunter une somme plus importante qu’avec des mensualités fixes. Ce dispositif permet de ne pas être limité par son taux d’endettement qui est calculé au jour de la souscription.

Les risques d’un prêt progressif pour un emprunteur

Les crédits progressifs impliquent un certain nombre de risques pendant la période de remboursement. En effet, les revenus de l’emprunteur doivent forcément augmenter en même temps que les mensualités. Si les revenus n’évoluent pas, ce type d’amortissement peut rapidement entraîner des difficultés financières. Contrairement à un prêt modulable, il ne sera pas possible de demander à la banque une modulation d’échéance.

Même s’il permet une augmentation de la capacité d’emprunt, un prêt progressif peut vite s’avérer risqué. C’est pourquoi il est recommandé de faire appel à un courtier avant de signer de tels prêts. Cet expert en crédit immobilier pourra pour exposer les diverses solutions en cas de problème. Vous pourrez notamment essayer de négocier votre contrat. Si le prêteur refuse, il est également envisageable de procéder à un rachat de crédit.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Les emprunteurs concernés par ce type de financement

Comme vous avez pu le constater, le prêt progressif n’est pas adapté à tout le monde. Il s’adresse aux emprunteurs dont la capacité de remboursement va évoluer avec le temps. Il s’agit essentiellement de fonctionnaires et de jeunes cadres en début de carrière.

Avec les fonctionnaires, les banques peuvent facilement estimer leurs futurs revenus grâce aux grilles de la fonction publique. Les jeunes cadres ont également un profil intéressant. Ce type de profession laisse entrevoir de belles possibilités d’évolution de salaire.

Même si vous ne correspondez pas aux profils mentionnés, un prêt progressif peut tout de même être envisagé. Vous devrez convaincre l’organisme de crédit du sérieux de votre dossier. Le principal est de démontrer que vos revenus vont évoluer à la hausse.

Les conditions pour souscrire un crédit à mensualités progressives

Le prêteur va s’assurer de la fiabilité de votre dossier avant de financer l’achat de votre logement. Comme dans le cadre d’un prêt amortissable classique, vous devrez justifier la stabilité de votre situation professionnelle. Il faudra en plus démontrer que vos revenus vont être amenés à évoluer au cours de votre carrière.

Les banques vérifieront également l’état de vos comptes bancaires. Votre dossier aura plus de chances d’être accepté si vous n’avez pas de découvert bancaire. Si vous disposez d’une épargne conséquente, cela jouera aussi en votre faveur. Dans tous les cas, vous devrez verser un apport personnel d’au moins 10 % du prix d’achat.

L’autre condition indispensable pour obtenir un prêt est de souscrire une assurance emprunteur. Elle sert à couvrir le crédit en cas de décès ou d’invalidité de l’emprunteur. Vous pouvez signer un contrat auprès du prêteur ou d’un assureur externe. Dans ce dernier cas, l’offre devra être aussi protectrice que celle de la banque.

Faire appel à un courtier pour signer son contrat de prêt

Pour contracter un prêt progressif adapté à vos besoins, il est indispensable de comparer différentes offres de crédits. Vous pourrez ainsi sélectionner l’établissement proposant le meilleur taux immobilier du marché. Ainsi, vous réduirez le coût de votre prêt sur le long terme.

Comparer soi-même les offres de prêts peut s’avérer long et fastidieux. Pour gagner du temps, nous vous recommandons de faire appel à un courtier en crédit immobilier. Chez Ymanci, tous nos experts vous aident à trouver le meilleur financement pour l’achat de votre logement.

Un courtier sélectionnera pour vous des solutions adaptées à votre profil, qu’il s’agisse d’un prêt relais ou d’un prêt progressif. Il négociera la durée du crédit ainsi que le montant des intérêts. Il pourra également trouver une assurance emprunteur pour protéger votre crédit.

Un courtier en crédit immobilier vous conseillera un prêt progressif si vos revenus sont susceptibles d’évoluer. Verser une mensualité progressive est intéressant pour emprunter davantage en prévision d’une augmentation de salaire. Les mensualités étant plus basses en début de prêt, cela permet aux emprunteurs de ne pas dépasser leur taux d’endettement.

Les clients Ymanci témoignent de notre sérieux et de notre expertise

Professionnels, sérieux, à l’écoute, bienveillants, autant de qualificatifs que nous donnent nos clients. C’est un plaisir de vous partager leurs retours :

Nos avis Google

Nos avis Trustpilot

Ces autres pages pourraient également vous intéresser :