Garantie IPP de l’assurance emprunteur : tout savoir sur l’invalidité permanente et partielle

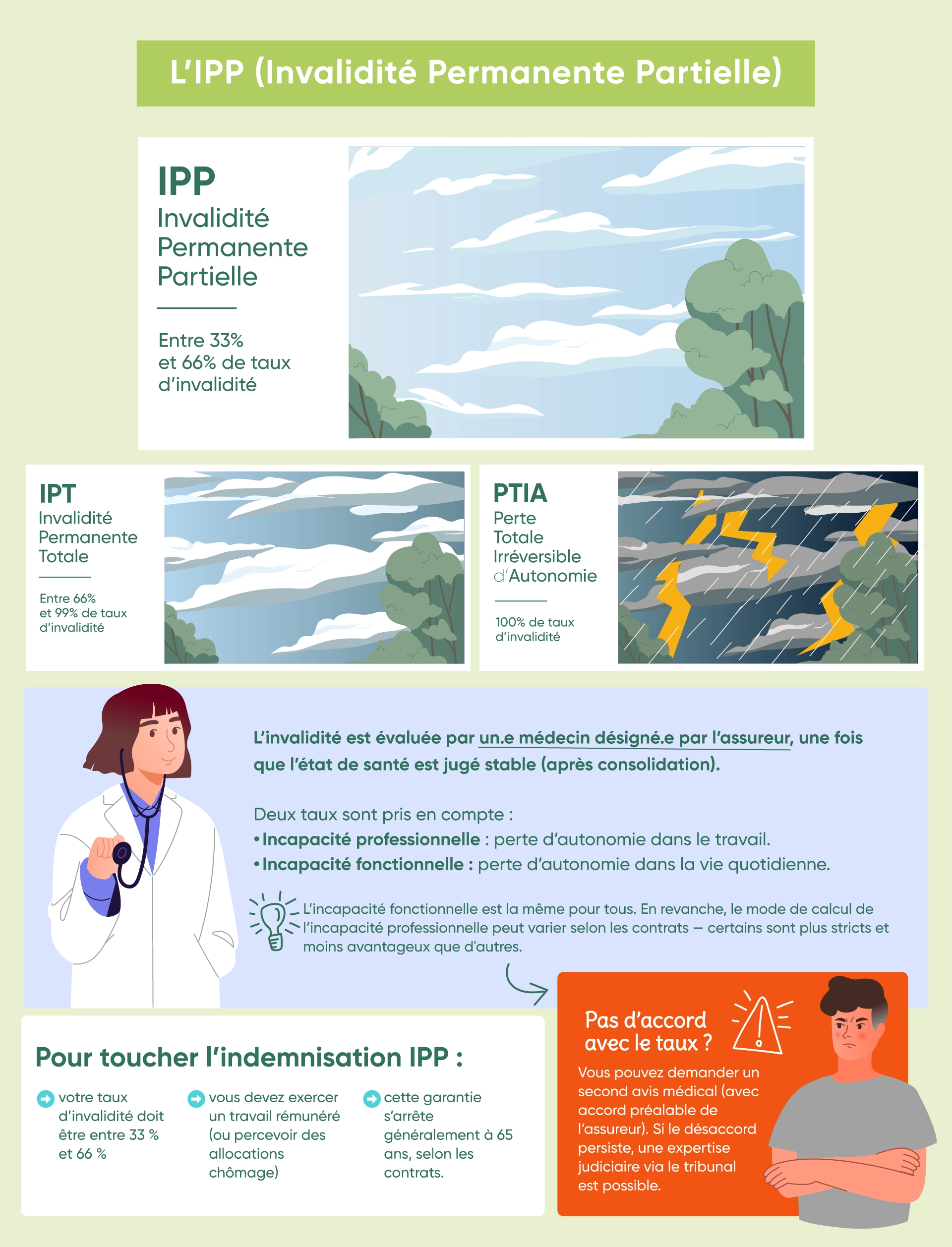

La garantie IPP de l’assurance emprunteur est une protection contre le risque d’invalidité permanente et partielle. Elle est souvent associée aux deux autres garanties du volet invalidité de l’assurance emprunteur, la PTIA (perte totale et irréversible d’autonomie) et l’IPT (invalidité permanente et totale).

La garantie invalidité permanente et partielle est souvent intégrée à votre assurance de prêt immobilier. En cas d’accident ou de maladie, elle peut prendre en charge une partie du capital restant dû. Mais avant de signer un contrat d’assurance, vous devez veiller à comparer les offres, afin de souscrire une garantie IPP conforme à vos attentes. Voici toutes les informations à connaître pour faire votre choix.

Qu’est-ce la garantie invalidité permanente partielle ?

La garantie IPP de l’assurance de prêt immobilier intervient lorsqu’un sinistre (accident ou maladie) entraîne une altération définitive de l’état de santé de l’assuré. Mais elle ne prend en charge que l’invalidité partielle, les incapacités permanentes et/ou totales étant couvertes par d’autres garanties.

La notion d’invalidité permanente et partielle

La notion d’invalidité permanente partielle désigne une altération irréversible de l’état de santé de l’assuré, à la suite d’un accident ou d’une maladie. Elle est dite partielle, dans le sens où la perte d’autonomie n’est pas absolue. Elle correspond au premier niveau d’invalidité selon le barème établi par la Sécurité sociale. Le taux d’invalidité de l’assuré est compris entre 33 % et 66 %.

L’invalidité permanente et partielle peut concerner tous types d’affections, aussi bien physiques que mentales. Elle empêche l’assuré d’exercer son activité professionnelle dans les conditions habituelles. L’assuré peut continuer à travailler, mais son état de santé le contraint à aménager son poste, à réduire son temps de travail ou à changer d’orientation professionnelle.

Une garantie imposée par les banques pour certains prêts immobiliers

Bien que facultative aux yeux de la loi, l’assurance emprunteur est devenue incontournable pour obtenir un prêt immobilier. La plupart des banques en ont fait un prérequis pour octroyer un crédit, même si de rares alternatives existent (comme le nantissement ou l’hypothèque).

Lorsque vous souscrivez une assurance de prêt immobilier, la banque vous demande de prévoir un socle de garanties minimales. Ainsi, tous les projets d’achat immobilier doivent être couverts au moins par la garantie PTIA et la garantie décès.

Si vous souhaitez acheter votre résidence principale ou un logement secondaire, la banque vous demandera presque systématiquement de souscrire des garanties complémentaires : les garanties IPP et IPT. Cette couverture renforcée vous protège contre le risque d’invalidité et rassure la banque sur le remboursement de vos futures mensualités.

Comment différencier les garanties invalidité et incapacité de l’assurance emprunteur ?

Le volet invalidité de l’assurance de prêt immobilier est composé de trois garanties, qui correspondent aux trois degrés d’invalidité mentionnés dans le barème de la Sécurité sociale. Il s’agit de :

- la PTIA, qui vous protège en cas d’invalidité irrémédiable et absolue, atteignant un taux de 100 % ;

- l’IPT ou invalidité permanente totale, qui couvre l’incapacité dont le taux est supérieur à 66 %, sans dépasser 99 % ;

- et l’IPP, qui concerne l’invalidité permanente, mais partielle, avec un taux d’invalidité compris entre 33 % et 66 %.

Par ailleurs, l’IPP ne doit pas être confondue avec les garanties incapacité de travail que sont l’ITT ou incapacité de travail totale, et l’ITP ou incapacité de travail partielle. Ces garanties vous protègent lorsque vous subissez une incapacité temporaire, qu’elle soit totale ou partielle.

Ymancipez vos projets en 1 clic

Comparez les offres d’assurance de prêt

et trouvez celle qui vous correspond.

Le taux d’invalidité de la garantie IPP

Le taux d’invalidité joue un rôle essentiel pour savoir quelle garantie activer en cas de sinistre. C’est même le critère qui différencie l’IPP des autres couvertures invalidité (IPT ou PTIA) et incapacité (ITT ou ITP). Il permet de déterminer le degré d’invalidité de l’assuré, après la consolidation de son état de santé.

La définition du taux d’invalidité

Le taux d’invalidité de l’assuré est évalué au cours d’un examen médical. Cet examen est réalisé par un médecin mandaté par l’assureur. Il ne peut intervenir qu’après une période de consolidation, c’est-à-dire lorsque le corps médical estime que l’état de santé de l’assuré ne peut plus évoluer. Le médecin peut s’appuyer sur le barème établi par la Sécurité sociale, ou utiliser une grille d’évaluation propre à la compagnie d’assurance.

L’évaluation de l’état de santé de l’assuré repose sur le calcul de deux taux :

- le taux d’incapacité professionnelle, qui porte uniquement sur la perte d’autonomie de l’assuré dans le cadre professionnel ;

- le taux d’incapacité fonctionnelle, qui évalue la perte d’autonomie dans la vie quotidienne de l’assuré.

L’incapacité fonctionnelle est la même pour tous les assurés. Mais l’incapacité professionnelle peut être déterminée de plusieurs façons. Certains contrats évaluent la perte d’autonomie dans le travail, quand d’autres calculent le taux d’incapacité fonctionnelle en se basant uniquement sur l’activité exercée au moment du sinistre. Ce mode de calcul est plus restrictif et moins avantageux pour l’adhérent.

Peut-on contester le taux d’invalidité déterminé par l’assurance ?

Après avoir évalué votre état de santé, le médecin fixe votre taux d’invalidité et le communique à la compagnie d’assurance. C’est sur la base de cet examen que votre assureur décide si vous pouvez bénéficier ou non de l’indemnisation prévue par la garantie IPP.

Si le taux d’invalidité retenu par l’assureur vous semble sous-évalué, vous avez la possibilité de le contester. Vous pouvez solliciter un deuxième avis médical si vous en informez votre assureur au préalable. En cas de désaccord persistant, vous pouvez saisir le tribunal afin d’obtenir une expertise judiciaire.

Les modalités de remboursement du prêt immobilier en cas d’IPP

Si votre taux d’invalidité atteint au moins 33 %, et qu’il ne dépasse pas 66 %, vous pouvez bénéficier de la garantie IPP, incluant la prise en charge de vos mensualités de crédit. Les modalités d’indemnisation en cas d’invalidité permanente et partielle sont définies dans votre contrat.

Qui peut bénéficier de la garantie invalidité permanente et partielle ?

Pour être éligible à une indemnisation via la garantie IPP, votre taux d’invalidité doit au moins atteindre 33 %, sans être supérieur à 66 %. Mais ce n’est pas le seul critère à prendre en compte.

L’IPP a pour fonction de vous aider à faire face à une baisse de revenus. En conséquence, elle s’applique uniquement si vous exercez une activité professionnelle rémunérée au moment du sinistre. Si vous êtes sans emploi, vous pouvez prétendre à une indemnisation uniquement si vous percevez des allocations chômage.

Votre âge est aussi un critère important. La garantie IPP, comme toutes les garanties invalidité de l’assurance emprunteur, ne vous protège que jusqu’à un certain âge. L’âge limite pour bénéficier de la garantie IPP est propre à chaque assureur. Néanmoins, la plupart des contrats d’assurance cessent de couvrir le risque IPP à partir de 65 ans.

La quotité d’assurance de la garantie IPP

La quotité d’assurance revêt une importance particulière pour évaluer le montant de l’indemnisation en cas d’invalidité permanente et partielle. Cette notion correspond au pourcentage du prêt immobilier qui est couvert par chaque garantie de votre assurance emprunteur.

Avant de vous accorder un crédit, la banque exige systématiquement que la quotité atteigne 100 %. Si vous empruntez seul, vous devez donc obligatoirement choisir le taux maximal. En cas d’invalidité, vous serez pleinement couvert. Si vous empruntez à plusieurs, avec votre conjoint par exemple, les choses sont un peu différentes.

La quotité globale attendue est toujours de 100 %. Mais vous pouvez la diviser entre vous et votre conjoint. Vous pouvez partager le taux de couverture à parts égales (50 % chacun) ou choisir un taux différent en fonction de vos revenus. Dans ce cas, votre garantie invalidité ne couvre qu’une fraction du capital emprunté. La banque ne sera pas indemnisée en totalité. Pour bénéficier d’une protection renforcée, vous pouvez opter pour une quotité de 100 % chacun.

Le remboursement du crédit par l’assureur

Puisqu’en cas d’invalidité partielle l’adhérent est toujours en mesure de travailler, la prise en charge du prêt immobilier par l’assurance ne couvre pas la totalité du capital restant dû. Elle dépend de la quotité dont dispose l’assuré, mais aussi de la perte de revenus occasionnée par le sinistre.

L’indemnisation prévue par la garantie IPP peut être temporaire. Elle cesse lorsque l’assuré :

- atteint l’âge limite fixé par l’assureur ;

- fait valoir ses droits à la retraite ;

- retrouve la capacité de travailler à temps plein.

Les limites de la garantie invalidité permanente et partielle

La garantie invalidité permanente et partielle de l’assurance emprunteur est assortie de certaines limites. La plupart du temps, le contrat prévoit l’application d’un délai de carence et d’une période de franchise. Il comporte aussi des exclusions de garantie.

L’assurance peut-elle vous imposer un délai de carence ?

Le délai de carence correspond à la période au cours de laquelle l’assuré ne peut pas encore bénéficier de la garantie souscrite, alors que son contrat d’assurance est valable. Il s’agit d’un délai d’attente, qui implique un démarrage progressif de certaines garanties de l’assurance emprunteur.

La période de carence de la garantie IPP commence à courir dès la signature du contrat. Elle peut durer quelques mois, voire un an dans certains contrats. Tant qu’elle n’est pas arrivée à terme, la protection n’est pas effective. En cas d’accident ou de maladie, l’assuré ne peut bénéficier d’aucune indemnisation.

L’application d’un délai de carence ne remet pas en cause les termes du contrat. Pendant ce laps de temps, vous devez payer l’intégralité de vos cotisations, même si vous ne bénéficiez pas encore pleinement de toutes les garanties prévues.

Le délai de franchise applicable en cas d’invalidité permanente et partielle

Le délai de franchise n’est pas propre à l’assurance de prêt immobilier, on le retrouve dans les contrats d’assurance. Son application ne remet pas en cause le déclenchement de la garantie IPP. Mais la franchise reporte le début de l‘indemnisation. Avant de rembourser la banque dans les conditions prévues au contrat, l’assurance applique une période d’attente.

Contrairement au délai de carence, le délai de franchise ne démarre pas dès la signature du contrat. Il prend effet au premier jour de la déclaration du sinistre. Sa durée est librement fixée par l’assureur, mais elle dépasse rarement 6 mois.

Les exclusions de garantie en cas d’IPP

Comme toutes les garanties de l’assurance emprunteur, la garantie IPP peut faire l’objet d’exclusions. Les exclusions de garanties sont des clauses qui empêchent l’assuré de bénéficier d’une garantie pourtant prévue au contrat, dans certains cas précis. Elles sont nécessairement explicitées dans les conditions générales et s’appliquent en principe pendant toute la durée du contrat.

Les exclusions de garantie peuvent être prévues par la loi, notamment en cas de fraude, de comportement délictueux ou de force majeure. Dans ce cas, elles s’appliquent à tous les contrats d’assurance et elles ne sont pas négociables.

Elles peuvent aussi être propres à chaque compagnie d’assurance, et dépendre des risques associés au profil de l’adhérent. La pratique d’un sport ou d’une activité professionnelle à risques peut vous empêcher de bénéficier de la garantie IPP. Vous pouvez racheter ces exclusions en versant une surprime dont le montant est plus ou moins élevé selon le risque associé.

Comment évaluer le coût de votre assurance de prêt immobilier ?

L’assurance emprunteur représente une part importante du coût de votre crédit immobilier. Avec les intérêts d’emprunt, il s’agit même du deuxième poste de dépenses le plus important. Le coût de votre assurance dépend de nombreux critères. Mais grâce au mécanisme de la délégation d’assurance, vous pouvez sélectionner le contrat qui vous correspond le mieux en termes de tarifs et de garanties.

Le taux annuel d’assurance effectif (TAEA) de l’assurance emprunteur

Le taux annuel effectif d’assurance, aussi appelé TAEA, est le premier critère à prendre en compte pour évaluer le coût de votre assurance de prêt immobilier. Il indique la part des frais d’assurance par rapport au coût global de l’achat immobilier. Depuis 2014, ce taux doit obligatoirement être indiqué sur les offres et les contrats d’assurance emprunteur.

Le TAEA est différent du TAEG (taux annuel effectif global) qui reprend la totalité des frais liés à votre projet d’achat immobilier. Il prend bien en compte les frais d’assurance, mais inclut aussi les intérêts du prêt, le montant des frais de dossier et les éventuels frais d’hypothèque.

Le TAEA est propre à chaque assurance, il dépend des garanties incluses dans le contrat et de la méthode de calcul utilisée. Il peut représenter jusqu’à 30 % des frais liés à l’obtention de votre prêt immobilier. C’est pourquoi il est important de comparer les offres avant de vous engager.

Comment l’assurance calcule-t-elle le montant de vos cotisations ?

Les sociétés d’assurance peuvent fixer librement leurs tarifs. Le montant des cotisations de l’assurance de prêt immobilier peut être calculé de deux façons :

- soit sur la base du montant total emprunté ;

- soit sur la base du capital restant dû.

Si la première option prévoit des cotisations fixes du premier au dernier versement, la seconde option est évolutive. Vos cotisations baissent progressivement dès que vous commencez à remboursement le capital emprunté. Cette seconde option implique de se référer au tableau d’amortissement du prêt pour effectuer un nouveau calcul chaque année.

Les critères à prendre en compte pour estimer le montant de vos cotisations

Pour calculer votre taux d’assurance, l’assureur se réfère à de nombreux critères. Il prend en compte la durée du prêt et le montant total emprunté, mais pas seulement. Votre âge et votre état de santé sont aussi des points importants. Si vous fumez, que vous empruntez quotidiennement votre véhicule pour aller travailler, ou que vous avez une affection particulière, il en tiendra compte pour calculer votre taux d’assurance.

Le nombre de garanties incluses dans le contrat est aussi à évaluer. Pour acheter votre future maison, vous devrez au moins souscrire les garanties décès, PTIA, IPT et IPP. Mais vous pouvez aussi souscrire des garanties complémentaires contre l’incapacité temporaire, la perte d’emploi ou pour couvrir les maladies non objectivables.

Par ailleurs, la quotité souscrite par chaque assuré peut faire augmenter le coût de votre assurance emprunteur. En choisissant le taux de couverture maximal (100 % chacun), vous bénéficiez d’une protection optimale, mais vos cotisations seront plus élevées que si vous aviez choisi une quotité plus faible.

Comment choisir une assurance emprunteur avec une garantie IPP ?

En France, la loi vous autorise à choisir un autre contrat d’assurance que celui proposé par la banque, grâce au mécanisme de la délégation d’assurance. C’est une réelle opportunité de comparer les offres et les tarifs proposés par les assureurs.

Comparer plusieurs offres de contrats d’assurance

Depuis l’entrée en vigueur de la loi Lagarde le 1er juillet 2010, l’assuré n’est pas tenu de souscrire le contrat d’assurance proposé par la banque. En tant qu’emprunteur, vous avez la possibilité de mettre en concurrence plusieurs offres, afin de trouver celle qui vous correspond le mieux, aussi bien en termes de coût que de garanties.

Lorsque la banque vous transmet l’offre d’assurance groupe, elle doit vous remettre une fiche standardisée d’information. Ce document reprend tous les éléments de financement de votre projet, et mentionne le TAEA. Il peut vous servir de référence pour comparer les devis des autres compagnies d’assurance.

Pour que votre assurance déléguée soit acceptée par la banque, vous devez respecter le principe d’équivalence des garanties. En d’autres termes, votre contrat doit comporter des garanties au moins équivalentes à celles proposées dans le contrat groupe.

Sélectionner des garanties adaptées à votre profil

Avant d’adhérer à un contrat d’assurance de prêt immobilier, vous devez bien lire l’intégralité des clauses contractuelles. Le TAEA n’est pas le seul critère à prendre en compte pour comparer les contrats. Le contenu de l’offre doit faire l’objet d’un examen minutieux.

Les exclusions de garantie varient d’un contrat à l’autre. Ainsi, certaines assurances refusent de couvrir les profils à risque, mais ce n’est pas le cas de toutes les compagnies. Si vous exercez une profession à risque, il existe des contrats adaptés, qui peuvent vous offrir une protection tout à fait satisfaisante.

Pensez également à vérifier l’âge limite pour le déclenchement de vos garanties. Si vous voulez bénéficier d’une protection optimale pendant toute la durée du prêt, elles doivent être valables jusqu’au remboursement de l’intégralité du capital emprunté.

La garantie IPP de l’assurance emprunteur intervient lorsqu’un accident ou une maladie vous empêche de travailler dans les mêmes conditions qu’avant. Elle prend en charge une partie de vos mensualités de crédit, dans les conditions fixées dans votre contrat d’assurance. Pour trouver une offre adaptée, n’hésitez pas à comparer les offres avec notre simulateur.

Vous avez besoin de renseignements sur les garanties invalidité de l’assurance emprunteur ? Ces articles peuvent aussi vous intéresser :