Perte totale et irréversible d’autonomie : comment fonctionne la garantie PTIA de l’assurance emprunteur ?

Le remboursement de votre prêt immobilier dépend en grande partie de votre capacité à travailler et donc de votre état de santé. Le montant de vos mensualités de crédit a été calculé en fonction de vos revenus. Mais de nombreux imprévus peuvent survenir après la signature du contrat, et vous empêcher de travailler. Les garanties invalidité du contrat d’assurance emprunteur sont destinées à couvrir ce risque. Elles vous protègent vous et la banque en cas d’accident ou de maladie.

Même si aucune loi ne vous y contraint, la garantie perte totale et irréversible d’autonomie (PTIA) fait partie des garanties obligatoires de l’assurance emprunteur. Les banques ont fait de cette protection un incontournable pour obtenir un financement.

Ce qu'il faut retenir

- La garantie PTIA est obligatoire dans tout contrat d’assurance emprunteur (avec la garantie décès). Elle couvre l’assuré lorsqu’un accident ou une maladie entraîne une invalidité permanente et absolue, empêchant toute activité professionnelle.

- Le déclenchement de la PTIA correspond à une invalidité de 3ᵉ catégorie (100 %) nécessitant l’aide d’une tierce personne pour au moins trois actes essentiels du quotidien (se laver, s’habiller, se déplacer, s’alimenter).

- En cas de PTIA reconnue, l’assureur prend en charge le remboursement du capital restant dû, selon la quotité inscrite au contrat.

- La PTIA comporte toutefois des limites et exclusions: âge maximal (souvent 70 ans), professions à risques, sports dangereux, sinistres provoqués, etc.

- Le coût de la garantie PTIA dépend de plusieurs critères : âge, état de santé, montant du prêt, usage du bien acquis.

- Ymanci, courtier spécialiste en assurance de prêt, vous accompagne dans le choix de la garantie PTIA de votre prochain contrat d’assurance emprunteur.

Vous voulez en savoir plus sur la garantie Perte Totale et Irréversible d’Autonomie ? Vous êtes au bon endroit !

Qu’est-ce que la garantie PTIA d’une assurance de prêt immobilier ?

La garantie PTIA de l’assurance emprunteur est une garantie invalidité. Elle couvre le risque de perte totale et irréversible d’autonomie. Elle intervient lorsque l’assuré ne peut plus exercer son activité professionnelle à la suite d’un accident ou d’une maladie. Elle concerne aussi bien l’incapacité physique que mentale. Le déclenchement de la garantie PTIA de l’assurance emprunteur permet de rembourser le capital restant dû, selon la quotité définie dans le contrat.

La notion de perte totale et irréversible d’autonomie

La perte totale et irréversible d’autonomie correspond à une invalidité permanente, qui empêche l’assuré d’exercer une activité professionnelle. Parfois désignée en tant qu’invalidité permanente et absolue (IAD), la PTIA est caractérisée par une invalidité complète et irrémédiable.

Selon le barème établi par la Sécurité sociale, la PTIA correspond à une invalidité de 3ᵉ catégorie, soit le niveau le plus élevé. Il s’agit d’une invalidité de 100 %. L’état de santé nécessite l’intervention d’une tierce personne dans au moins trois des quatre activités quotidiennes suivantes :

- s’habiller ;

- se déplacer ;

- s’alimenter ;

- se laver.

Le rôle de la garantie PTIA

La garantie PTIA de l’assurance emprunteur a pour fonction de protéger l’assuré en cas d’événement imprévu l’empêchant de rembourser son prêt immobilier. Son déclenchement libère le débiteur de ses obligations envers la banque. La compagnie d’assurance se substitue à lui et prend en charge le remboursement du capital restant dû.

Pour la banque la garantie PTIA est une composante essentielle de l’assurance emprunteur. Elle fait partie des deux garanties obligatoires pour tous les prêts immobiliers, l’autre étant la garantie décès. Que vous achetiez votre résidence principale, une résidence secondaire, ou pour un investissement locatif, votre assurance emprunteur doit comprendre une garantie PTIA.

Comment fonctionne la garantie PTIA de l’assurance emprunteur ?

La garantie perte totale et irréversible d’autonomie se déclenche lorsque l’assuré est victime d’un accident ou d’une maladie qui affecte durablement son état de santé. Elle est soumise à un examen médical préalable et les modalités de l’indemnisation dépendent de nombreux critères.

Comment bénéficier de la garantie PTIA ?

Pour bénéficier de la garantie PTIA, l’assuré doit solliciter sa compagnie d’assurance, afin de l’informer de la survenue de l’accident ou de la maladie à l’origine de son invalidité. L’assureur organise un examen médical, une étape indispensable pour évaluer l’incapacité de l’assuré. Cet examen ne peut intervenir qu’après la consolidation de l’état de santé de l’assuré, c’est-à-dire lorsque son état de santé est stable, et qu’il ne peut plus s’aggraver ou s’améliorer.

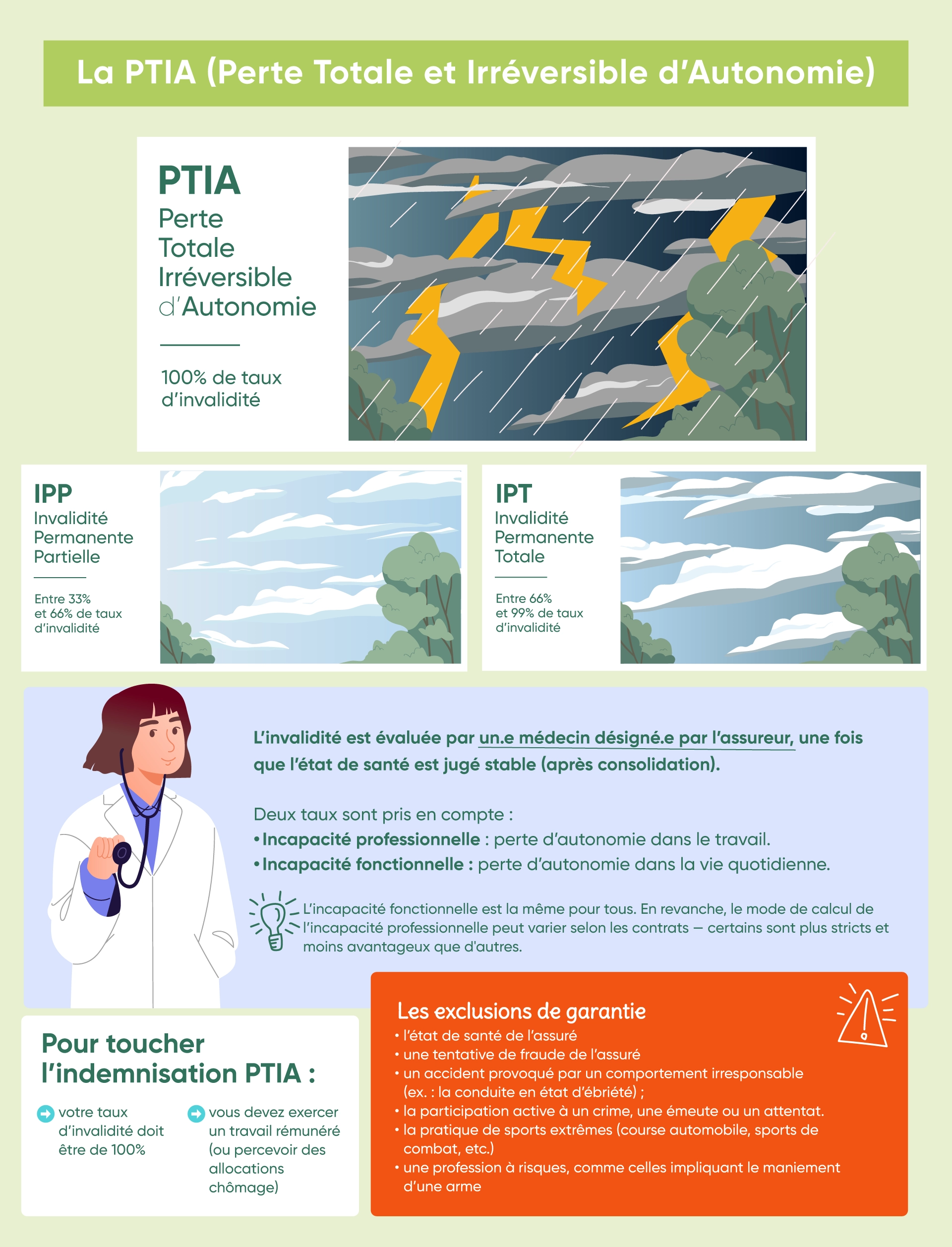

Le taux d’invalidité de l’assuré est défini selon deux critères :

- Le taux d’incapacité professionnelle, fixé selon un barème propre à chaque compagnie d’assurance ;

- Le taux d’invalidité fonctionnelle, fixé selon le droit commun du concours médical.

Si la combinaison de ces deux taux ne permet pas de conclure à une incapacité permanente et totale, vous ne pouvez pas bénéficier de la garantie PTIA. Mais votre affection peut relever d’une autre garantie invalidité, comme la garantie invalidité permanente et totale (IPT) ou la garantie invalidité permanente et partielle (IPP). En cas de désaccord, vous pouvez solliciter un deuxième avis médical.

Comment fonctionne l’indemnisation en cas de perte totale et irréversible d’autonomie ?

Lorsque le médecin mandaté par la compagnie d’assurance conclut à une perte totale et irréversible d’autonomie, la garantie PTIA peut être invoquée. L’assurance prend en charge le remboursement du prêt immobilier à la place de l’emprunteur.

Mais attention, la garantie PTIA ne couvre pas forcément la totalité du capital restant dû. L’étendue de cette garantie dépend de la quotité souscrite par l’assuré, c’est-à-dire au pourcentage du capital emprunté couvert par l’assurance. Pour un prêt immobilier, la quotité doit atteindre 100 %. Si vous avez souscrit seul votre prêt immobilier, le taux de couverture est forcément au maximum.

Mais si vous empruntez avec votre conjoint, vous pouvez répartir la quotité entre vous deux. La part du capital restant dû pris en charge par l’assurance correspondra alors uniquement à votre quotité. Le co-emprunteur restera débiteur de sa part du crédit. Pour une protection optimale, chaque assuré peut souscrire une quotité de 100 %. Dans ce cas, la perte totale et irréversible d’autonomie de l’un des emprunteurs entraîne le remboursement de la totalité du capital restant dû par l’assurance.

Les cas d’exclusion et les délais de franchise et de carence de la garantie PTIA

Comme tous les contrats d’assurance, l’assurance de prêt immobilier comprend des exclusions de garantie, c’est-à-dire des risques/situations pour lesquels l’assuré n’est pas couvert. Ces exclusions ne doivent pas être confondues avec le délai de carence, ni avec le délai de franchise.

Les cas d’exclusion de la garantie PTIA

Les exclusions de garanties sont souvent liées au profil de l’assuré. Ainsi, la garantie PTIA ne couvre que les personnes en âge de travailler. La limite d’âge admise varie selon les compagnies d’assurance, mais elle se situe souvent autour de 70 ans. Une personne sans emploi, mais qui perçoit une allocation chômage peut bénéficier de la garantie PTIA. En revanche, une personne à la retraite en est automatiquement exclue.

Plus généralement, les exclusions de garantie peuvent concerner :

- l’état de santé de l’assuré ;

- la pratique de certains sports extrêmes (course automobile, sports de combat, etc.) ;

- l’exercice de professions à risques, comme celles impliquant le maniement d’une arme ;

- l’accident provoqué intentionnellement par l’assuré (cas de fraude à l’assurance) ;

- les accidents de la route survenus sous l’empire de l’alcool ou de stupéfiants ;

- la participation active à un crime, une émeute ou un attentat.

Certaines exclusions peuvent être rachetées par l’assuré, moyennant une surprime. C’est le cas pour les exclusions liées à la pratique d’un sport ou d’un métier à risques.

Qu’est-ce que le délai de carence applicable au début du contrat ?

Dans le cadre d’une assurance emprunteur, l’assuré n’est pas toujours couvert dès la signature du contrat. Certaines garanties sont soumises à un délai de carence, correspondant à une période d’attente au cours de laquelle vous commencez à payer vos cotisations sans bénéficier des garanties souscrites.

Il s’agit d’un délai non négociable, dont la durée est propre à chaque garantie et à chaque assureur. Il est souvent compris entre 1 à 12 mois. Pour la garantie PTIA, le délai de carence s’applique souvent pour le risque maladie, tandis que le risque d’accident bénéficie en principe d’une couverture immédiate.

La garantie PTIA est-elle soumise à un délai de franchise ?

À ne pas confondre avec la période de carence, le délai de franchise désigne le laps de temps entre la déclaration du sinistre et le début de l’indemnisation. Lorsque l’assuré déclare un accident ou une maladie à son assureur, il ne bénéficie pas immédiatement d’une prise en charge. La garantie est bien acquise, mais elle ne produit ses effets qu’après un temps d’attente.

La durée de la période de franchise diffère selon les compagnies d’assurance et les contrats proposés. La garantie PTIA n’est cependant pas concernée par le délai de franchise. La prise en charge démarre dès la déclaration du sinistre, sous réserve de l’application d’une éventuelle période de carence.

Ymancipez vos projets en 1 clic

Comparez les offres d’assurance de prêt

et trouvez celle qui vous correspond.

Quel est le coût de la garantie PTIA dans un contrat d’assurance de prêt immobilier ?

L’assurance emprunteur représente une part importante du coût total d’un prêt immobilier. C’est la banque qui définit les caractéristiques du contrat auquel l’assuré doit souscrire, en fonction de son profil et de la nature de son projet immobilier.

Le taux annuel effectif d’assurance (TAEA)

Les compagnies d’assurance et les banques ont l’obligation de vous communiquer tous les éléments relatifs au coût de votre prêt immobilier. Cette obligation d’information concerne le taux d’intérêt du crédit et les frais annexes, notamment ceux liés à l’assurance emprunteur. À ce titre, vous devez être informé du taux annuel effectif d’assurance (TAEA) de votre prêt.

Ce taux sert à évaluer le coût de l’assurance emprunteur (exprimé en euros) sur toute la durée du prêt. En tant qu’assuré, c’est un indicateur important, puisqu’il vous permet de comparer l’offre émise par la banque avec celles d’autres compagnies d’assurance.

Le TAEA est calculé à partir du taux annuel effectif global (TAEG) du prêt, qui comprend les frais de dossier, les frais d’assurance, les intérêts et les frais de garantie. Plus ce taux est élevé, plus vos cotisations mensuelles le seront aussi.

Les critères pris en compte pour évaluer le coût de la garantie PTIA

Lorsque vous déposez une demande de prêt immobilier, la banque vous transmet une offre de crédit accompagnée d’une proposition de contrat d’assurance emprunteur. L’établissement rédige le contrat en fonction de plusieurs critères comme votre âge, votre situation professionnelle ou le montant du prêt.

Elle prend aussi en compte le bien que vous souhaitez acheter et l’usage que vous comptez en faire. En principe, les banques exigent des garanties plus importantes pour l’achat d’une résidence principale que pour un investissement locatif.

Votre état de santé fait également partie des critères importants. Néanmoins, le questionnaire de santé n’est plus obligatoire pour tous les prêts immobiliers depuis le 1ᵉʳ juin 2022. La banque ne peut pas vous imposer de répondre à un questionnaire médical si vous remplissez ces deux conditions cumulatives :

- vous empruntez une somme inférieure ou égale à 200 000 euros par personne (soit 400 000 euros pour deux conjoints co-emprunteurs) ;

- le remboursement total du prêt est prévu avant vos 60 ans (et ceux de votre co-emprunteur le cas échéant).

Garantie PTIA : comment choisir votre assurance emprunteur ?

La souscription d’une garantie PTIA est indispensable aux yeux des banques. Mais vous n’êtes pas tenu d’accepter celle que vous propose votre banquier. Vous pouvez recourir à une délégation d’assurance, afin de sélectionner un contrat plus avantageux.

Identifier les garanties dont vous avez besoin

La garantie PTIA et la garantie décès constituent le socle obligatoire de tous les contrats d’assurance de prêt immobilier. Légalement, aucun texte ne les impose. Mais dans les faits, aucune banque n’acceptera de vous prêter de l’argent si vous refusez de souscrire une assurance emprunteur incluant ces deux garanties.

Si vous empruntez de l’argent pour financer l’achat d’une résidence principale ou secondaire, la banque exigera aussi la souscription d’autres garanties invalidité (la garantie IPT et la garantie IPP), et une garantie couvrant l’incapacité de travail. Pour chacune de ces garanties, vous devez choisir une quotité. Si vous empruntez seul, ce taux est forcément de 100 %, mais si vous empruntez à plusieurs, vous pouvez répartir la quotité entre vous, tant que le taux global atteint au moins 100 %. Plus le taux choisi est élevé, plus le coût de l’assurance le sera aussi.

En plus des garanties couvrant les risques de décès et d’invalidité, vous pouvez souscrire des garanties complémentaires. En fonction de votre situation personnelle, vous pouvez choisir une protection contre le risque de chômage ou en cas de maladies.

Comparer les offres d’assurance emprunteur

Depuis l’entrée en vigueur de la loi Lagarde en 2010, l’emprunteur est libre de choisir lui-même son assurance. La seule condition est de souscrire un contrat qui contient des garanties au moins équivalentes à celles proposées par la banque.

Dès que vous aurez reçu l’offre de la banque, vous pouvez solliciter des compagnies d’assurance externes et comparer les prix. Vous pouvez vous faire accompagner par un courtier, qui vous aidera à trouver un assureur qui vous correspond. N’hésitez pas à utiliser notre comparateur d’offres d’assurance de prêt, afin de vous faire une idée sur le coût d’une assurance emprunteur incluant une garantie PTIA.

La garantie PTIA de l’assurance emprunteur vous protège contre les risques d’invalidité irréversible et absolue. Votre assureur prend en charge le remboursement de votre prêt immobilier, selon la quotité définie dans le contrat. Vous avez besoin d’une assurance pour votre crédit immobilier ? Ymanci vous accompagne dans votre projet. N’hésitez pas à solliciter nos conseillers.

Choisissez l’expertise d’Ymanci pour la garantie PTIA de votre assurance emprunteur

Savez-vous qu’au-delà de vous faire gagner du temps, les courtiers Ymanci vous guident dans la recherche de votre future assurance emprunteur ?

Un accompagnement hors normes

Spécialistes de l’assurance emprunteur, c’est eux qui comparent, à votre place, les offres disponibles sur le marché, et repèrent le contrat qui vous offrira une couverture optimale et conforme aux exigences de la banque.

Ils vous expliquent en détail le fonctionnement de la PTIA et des autres garanties, la répartition des quotités entre co-emprunteurs, mais aussi les exclusions et délais applicables afin d’éviter les mauvaises surprises lors d’un sinistre.

Grâce à leur expertise et leur savoir-faire, les courtiers Ymanci vous aident à trouver la solution la plus protectrice, souvent à un tarif plus avantageux que l’assurance groupe proposée par la banque.

Une expérience « vieille » de plus de 25 ans

Depuis 1999, Ymanci et l’ensemble de ses collaborateurs aident les Français dans leur recherche de financement et d’assurance. Et le moins que l’on puisse dire, c’est que les clients qui sont passés par leur intermédiaire sont plutôt satisfaits :

Nos avis Google

Nos avis Trustpilot

Découvrez les autres garanties invalidité obligatoires pour assurer votre prêt immobilier :