Qu’est-ce que la surprime d’assurance de prêt immobilier ?

L’assurance de prêt immobilier est une garantie incontournable quand le moment est venu de souscrire un crédit immobilier auprès d’une banque ou d’un organisme de prêt immobilier. Elle sert à protéger l’emprunteur et rassure le prêteur en cas d’imprévus majeurs et graves : un accident, une maladie grave, une invalidité, un décès, une perte d’emploi. En effet, elle garantit à la banque ou à l’organisme de crédit le remboursement de vos mensualités ou du capital restant dû, évitant ainsi le risque d’un défaut de paiement.

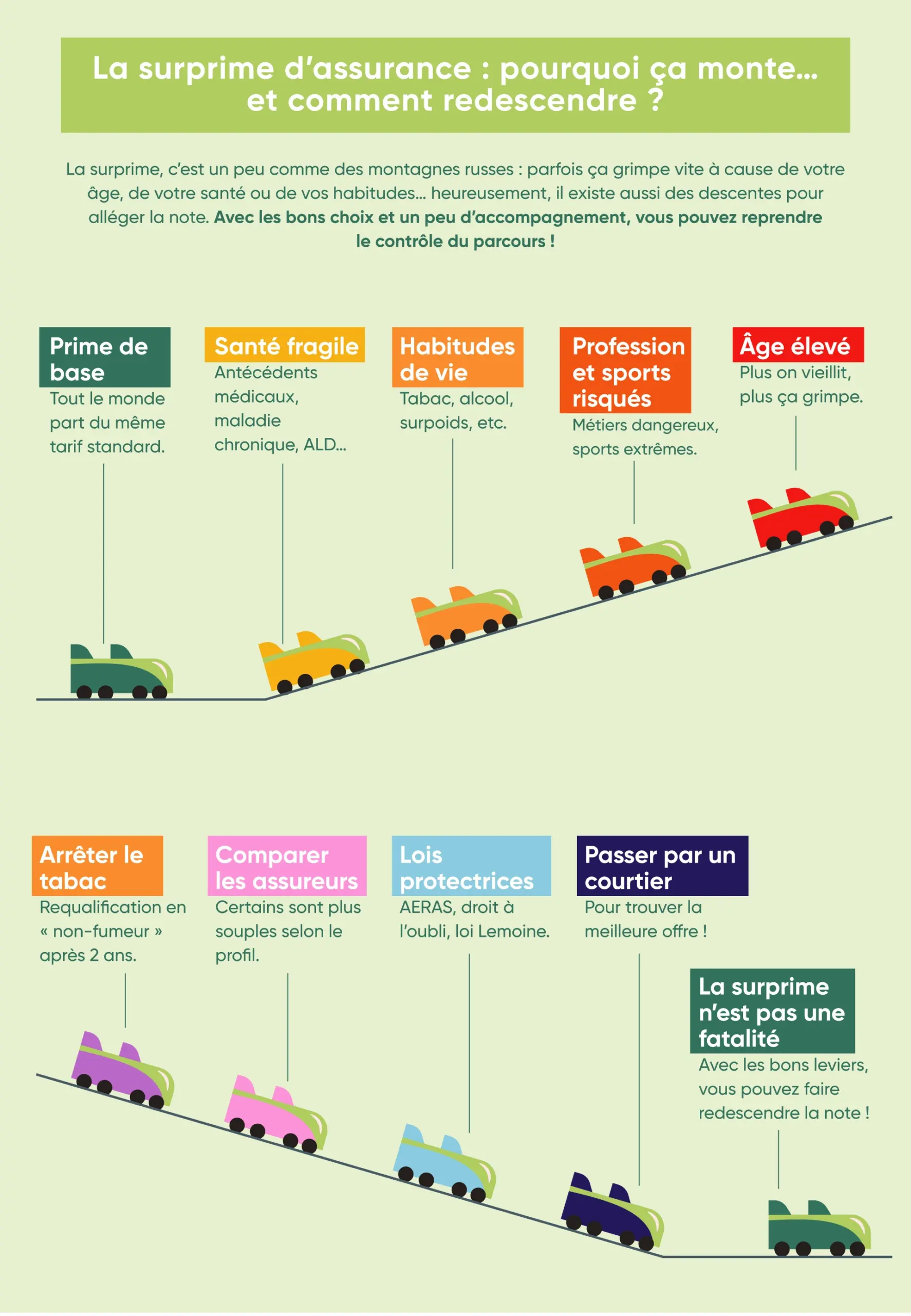

Toutefois, tous les profils ne présentent pas forcément le même niveau de risque. Certains critères personnels ou professionnels, à savoir l’âge, l’état de santé, la pratique d’un sport extrême ou encore la profession considérée comme à risque, peuvent exposer davantage l’assureur, sans oublier l’établissement prêteur. C’est la raison pour laquelle il peut appliquer une majoration du tarif de l’assurance, appelée surprime.

Cette surprime est appliquée par l’assureur après une analyse approfondie de votre profil emprunteur, notamment via un questionnaire médical ou une étude des antécédents professionnels.

La rédaction du site Ymanci vous en dit plus sur cette majoration du prix de l’assurance de prêt immobilier. Nous vous donnons également les clés pour bien comprendre le taux annuel effectif d’assurance (TAEA).

Ce qu'il faut retenir

- Une surprime d’assurance de prêt immobilier est un supplément au tarifde base, lié à un risque accru de survenue d’un sinistre.

- La surprime peut être appliquée quand l’assuré juge un profil à risque.

- Les facteurs susceptibles d’entraîner une surprime d’assurance de prêt immobilier sont : la consommation de tabac, le surpoids de l’assuré, son âge, la pratique d’un sport ou d’une profession jugée à risque par les assureurs, les affections de longue durée ou les risques liés aux antécédents médicaux ou chirurgicaux.

- La surprime peut être réduite en changeant de contrat d’assurance à tout moment avec la loi Lemoine, en procédant à une délégation d’assurance.

- La surprime peut être négociée ou réduite avec l’aide d’un courtier Ymanci.

Ce n’est pas le moment de nous quitter. La rédaction du site Ymanci vous propose de découvrir les conditions, les critères d’application ainsi que les alternatives possibles pour réduire l’impact de cette surprime sur le coût total de votre prêt immobilier.

Définition d’une surprime d’assurance pour un prêt immobilier

Une surprime d’assurance de prêt immobilier est un supplément au tarif de base. Il est lié à un risque accru de survenue d’un sinistre. Cette situation conduit les assureurs à augmenter le montant de la prime. La surprime leur permet de compenser la plus grande probabilité de faire face à un défaut de remboursement.

Si l’assureur vous propose une assurance de prêt immobilier moyennant une supprime, il est tenu de vous présenter ces éléments :

- le tarif de l’assurance emprunteur avant surprime ;

- le montant de la surprime ;

- le prix global.

Les facteurs de risque pouvant engendrer une surprime d’assurance emprunteur

Différents risques sont susceptibles d’entraîner une surprime d’assurance de prêt immobilier. En voici les principaux.

Facteur de surprime d’assurance de crédit immobilier n° 1 : la consommation de tabac

D’après Santé publique France, le tabagisme est responsable d’un cancer sur trois. Il peut être à l’origine d’autres pathologies, comme les affections cardiovasculaires ou la bronchopneumopathie chronique obstructive (BPCO). En étant fumeur, vous multipliez vos risques de souffrir d’une pathologie vous obligeant à stopper votre activité. La perte de vos revenus professionnels peut vite complexifier le remboursement de votre crédit immobilier. En fonction des garanties emprunteur souscrites, l’assureur prend alors le relais du paiement de vos mensualités.

En contrepartie de cette prise de risque accrue, la compagnie d’assurances emprunteur peut appliquer une surprime de 20 % à 70 %. Pour être considéré comme non-fumeur, vous devez soit ne jamais avoir fumé, soit avoir arrêté de fumer depuis plus de 24 mois. Certains assureurs réduisent la surprime si vous stoppez votre consommation de tabac en cours de contrat. Après deux ans sans cigarette, signalez que vous n’êtes plus fumeur. Vous bénéficierez alors d’une baisse de prix sur votre assurance emprunteur.

Facteur de surprime d’assurance de prêt n° 2 : le surpoids de l’emprunteur

Les personnes en surpoids sont plus sujettes aux maladies chroniques, à l’image du diabète ou de l’hypertension artérielle. L’obésité se définit par un indice de masse corporelle (IMC) excédant 30 kg/m². On parle d’obésité sévère au-delà de 35 kg/m². Vous êtes en obésité morbide ou massive si votre IMC est supérieur à 40 kg/m². Les risques en lien avec le surpoids sont mesurés par l’assureur grâce au remplissage du questionnaire médical.

L’impact de votre obésité sur la prime d’assurance de prêt immobilier dépend de votre IMC.

- IMC compris entre 25 et 32. Le tarif normal s’applique pour les couvertures décès, invalidité permanente (IPT ou IPP), incapacité temporaire de travail (ITT), perte totale et irréversible d’autonomie (PTIA).

- Entre 32 et 36. Une surprime d’environ 25 % est appliquée sur toutes les garanties.

- Entre 36 et 40. La surprime sur la garantie décès varie de 35 à 50 %. Incapacité temporaire de travail (ITT), invalidité permanente, perte d’autonomie (PTIA) : les autres garanties emprunteur font l’objet d’une exclusion.

- Entre 40 et 45. Le montant de la prime d’assurance de prêt immobilier est majoré de 75 à 100 %.

- IMC supérieur à 45. L’assureur risque de vous exclure des couvertures décès, ITT et PTIA.

Facteur de surprime d’assurance emprunteur n° 3 : l’âge de l’assuré

L’âge fait partie des éléments pris en compte par l’assureur pour fixer le coût de l’assurance pour un prêt immobilier. Plus vous êtes âgé, plus il est élevé. Pour le même niveau de garantie, un emprunteur de 30 ans peut bénéficier d’un taux de 0,09 % et un de 60 ans, de 0,45 %. La raison est simple : un senior a davantage de chance de tomber malade, se retrouver invalide ou décéder qu’un jeune.

Si vous avez plus de 65 ans, renseignez-vous sur l’âge limite d’adhésion et de garantie. En général, pour être couvert par les garanties IPT, ITT et IPP, il faut avoir moins de 65 ans. Au-delà de 80 ans, seule la garantie décès peut être souscrite, avec un âge limite de garantie de 90 ans. Autre point d’attention : le questionnaire médical et les éventuels examens complémentaires à réaliser. Après 60 ans, ils font souvent apparaître des problèmes de santé. Ils peuvent entraîner l’application de surprimes ou d’exclusions.

Depuis le 1er janvier 2022, vous n’êtes plus systématiquement obligé de répondre à des questions de santé. Grâce à la loi Lemoine, vous en êtes dispensé pour obtenir une assurance emprunteur si :

- la part assurée par personne n’excède pas 200 000 euros ;

- le remboursement total de votre crédit immobilier est prévu avant vos 60 ans.

Vous avez souffert d’un cancer ou d’une hépatite C ? Vous pouvez user du droit à l’oubli. Instauré par la convention AERAS, il vous évite d’avoir à déclarer cette maladie si la fin du protocole thérapeutique remonte à plus de cinq ans. Aucune rechute de votre pathologie ne doit avoir été constatée. Pour être éligible au droit à l’oubli, raccourci par la loi Lemoine de 10 à 5 ans, votre dernière échéance doit intervenir avant vos 71 ans.

Facteur de surprime d’assurance de crédit immobilier n° 4 : la pratique de sports à risque

La pratique régulière d’un sport dangereux impacte votre contrat d’assurance de prêt immobilier. Vous êtes plus sujet aux risques de chutes ou chocs violents. Ces incidents peuvent mener à une incapacité de travail, une invalidité ou un décès. C’est pourquoi les assureurs vous demandent de remplir un questionnaire complémentaire. Vous devez mentionner le matériel utilisé, les lieux fréquentés ou encore votre niveau. En fonction de vos réponses, la compagnie d’assurance peut appliquer une surprime, franchise, exclusion de garanties ou refuser de vous couvrir.

Voici des exemples de sports considérés comme à risque par les compagnies d’assurances :

- escalade ;

- parapente ;

- boxe ;

- karting ;

- rugby ;

- spéléologie ;

- plongée sous-marine ;

- saut à l’élastique.

Facteur de surprime d’assurance de prêt immobilier n° 5 : l’exercice d’un métier dangereux

Comme pour la pratique d’un sport dangereux, il est probable que vous ayez à répondre à des questions supplémentaires. Elles permettent aux assureurs d’évaluer les risques liés à votre profession. La quasi-totalité applique des surprimes et des exclusions de garanties pour les métiers comme :

- militaire ;

- sapeur-pompier ;

- agent de sécurité ;

- professionnel du pétrole ;

- marin ;

- docker ;

- secouriste ;

- professionnel du nucléaire.

Facteur de surprime d’assurance emprunteur n° 6 : les affections de longue durée

Une affection longue durée (ALD) est une pathologie grave et/ou chronique requérant un traitement prolongé. La liste des maladies concernées est établie par l’Assurance maladie. Parmi elles, nous retrouvons le diabète, la maladie de Crohn ou la sclérose en plaques. Être atteint d’une ALD complique la souscription d’une assurance de prêt. Dans la majorité des cas, vous devez effectuer un bilan complet de votre état de santé. En fonction des résultats, la couverture peut vous être accordée avec des surprimes ou exclusions.

En cas de refus de plusieurs compagnies d’assurances, vous pouvez avoir recours à la convention AERAS. Elle simplifie l’accès à l’assurance des personnes dont l’état de santé ne permet pas d’obtenir une couverture standard. Une grille de référence précise les maladies à déclarer. Si la vôtre en fait partie, aucune surprime ou exclusion ne pourra être appliquée à une garantie d’assurance emprunteur. La grille de la convention AERAS concerne les crédits immobiliers de 320 000 euros maximum. Le remboursement doit se terminer avant vos 70 ans.

Facteur de surprime d’assurance n° 7 : les risques liés aux antécédents médicaux ou chirurgicaux

Le questionnaire d’assurance emprunteur aborde les antécédents de santé. Vous devez préciser si vous avez été hospitalisé, ou avez souffert d’une maladie grave par le passé, comme le diabète. Certains assureurs souhaitent connaître votre historique médical sur cinq ans, 10 ans ou davantage. Ces informations leur servent de base pour déterminer si vous représentez un risque aggravé. Pour faciliter le traitement de votre dossier, n’hésitez pas à joindre tous les documents en votre possession. Par exemple, des comptes-rendus d’hospitalisation, des résultats de scanners ou d’examens biologiques.

N’oubliez pas que, sous certaines conditions, vous pouvez bénéficier du droit à l’oubli de la convention AERAS. Il a été étendu aux anciens malades du cancer par la loi Lemoine.

Ymancipez vos projets en 1 clic

Comparez les offres d’assurance de prêt

et trouvez celle qui vous correspond.

Comment éviter la surprime d’assurance pour un prêt immobilier ?

En tant qu’emprunteur, vous ne pouvez pas éviter les surprimes si vous présentez un risque aggravé de santé. En revanche, chaque assureur a sa propre politique d’acceptation des risques médicaux, sportifs ou professionnels. Il est donc judicieux de réaliser plusieurs devis pour confronter les offres. Lors de votre comparaison, prenez en compte les exclusions, franchises ou délais de carence. Ces facteurs ont des conséquences directes sur le coût de l’assurance emprunteur, mais aussi la qualité de chaque garantie.

Nos conseils d’expert pour réduire votre surprime d’assurance emprunteur

Découvrez les astuces de Ymanci pour diminuer le montant de vos surprimes d’assurance de prêt immobilier.

Contrat d’assurance emprunteur de groupe ou individuel : faire le bon choix

Proposée par l’établissement prêteur, l’assurance groupe mutualise les risques. Il n’existe, par exemple, pas de tarif différencié pour les fumeurs ou les non-fumeurs. Autre avantage de ce type de contrat : le nombre de questions sur votre métier et les sports pratiqués est réduit. Si vous présentez un profil à risques, mieux vaut donc vous tourner vers une assurance groupe ou faire appel à la convention AERAS. Votre surprime d’assurance de prêt immobilier sera moins élevée, même en cas de maladies.

L’assurance emprunteur individuelle est quant à elle idéale pour un profil jeune, en bonne santé, non-fumeur. Pour la souscrire, vous devez procéder à une délégation d’assurance. Vous êtes totalement libre de choisir votre contrat parmi les offres du marché. Néanmoins, il doit obligatoirement respecter les critères définis dans la fiche personnalisée remise par la banque. Cette dernière vérifie systématiquement si la couverture choisie est bien conforme au niveau de garantie initial.

Changer d’assurance emprunteur à tout moment avec la loi Lemoine

Vous avez déjà souscrit une assurance de prêt immobilier ? Dans ce cas, la solution la plus efficace pour diminuer vos surprimes est de changer de contrat. La loi Lemoine vous autorise à le faire à tout moment, sans frais. Il vous suffit d’adresser une lettre de résiliation à l’assureur. En parallèle, vous devez demander une substitution d’assurance emprunteur à votre prêteur.

Confiez votre recherche de devis adaptés à votre profil à un courtier expert en assurance de prêt. En France ou à distance, les 500 conseillers Ymanci sont à vos côtés pour concrétiser votre projet immobilier. Senior, métier à risque aggravé, sports dangereux, fumeur, mauvais état de santé : nous assurons votre crédit aux meilleures conditions.

Le courtier Ymanci, un allié important face à la surprime

Le courtier Ymanci, spécialisé dans l’assurance de prêt immobilier, est un intermédiaire entre l’emprunteur et les compagnies d’assurance. Ce professionnel, travaillant avec plusieurs assureurs, peut ainsi comparer les offres pour dénicher celles correspondant le mieux au profil de son client. Surtout si ce dernier présente un risque aggravé : problème de santé, métier à risque ou encore pratique d’un sport dangereux. En effet, l’un de ces critères peut entraîner une surprime, c’est-à-dire une majoration du prix de l’assurance emprunteur. Dans ce cas, le rôle du courtier sera de tout faire pour réduire le coût de l’assurance de prêt immobilier.

La satisfaction de nos clients reste la plus belle illustration de notre accompagnement sur mesure. 96 % d’entre eux sont satisfaits de nos services.

Nos avis Trustpilot

Envie d’en savoir plus sur le coût de l’assurance d’un prêt immobilier en fonction de votre profil ? Découvrez nos autres articles sur le TAEA et les facteurs pouvant influencer votre prime, à la hausse ou à la baisse :