Taux d’intérêt immobilier : faire la différence entre taux nominal, TAEG, taux fixe, taux variable, taux mixte

La capacité d’emprunt, la durée de remboursement, les mensualités de crédit immobilier, l’assurance emprunteur, le coût des frais en tout genre comme les frais de dossier, de courtage, de notaire, etc. ou encore les taux d’intérêt. La liste des conditions d’emprunt est longue et complexe. Et ces conditions peuvent soulever de multiples questions pour un particulier se lançant dans un projet d’investissement. Car le choix d’un crédit immobilier en France est une étape importante si le futur acheteur veut optimiser son financement immobilier et réduire ainsi le coût de son prêt immobilier.

Pour adapter le financement à son profil emprunteur et à son projet d’investissement, il faut connaître les caractéristiques d’un crédit immobilier. Mais il n’est pas toujours évident de s’y retrouver parmi les nombreuses modalités qui composent une offre de crédit immobilier. Ceux qui sont déjà propriétaires d’un bien immobilier ne nous démentiront pas. Pourtant, il est capital de choisir l’offre de crédit immobilier la plus adaptée à sa situation, à son profil emprunteur, puis à son projet d’achat immobilier, afin d’optimiser son investissement.

Une des étapes que le futur acquéreur ne doit pas négliger concerne un indicateur figurant dans le contrat de crédit immobilier. Cet indicateur sert également à calculer le coût des intérêts liés à un emprunt immobilier. Et il est souvent confondu avec le taux annuel effectif global, plus connu sous l’acronyme TAEG. Il s’agit du taux nominal qui peut être fixe, variable ou encore mixte.

Cependant, le taux nominal d’un crédit immobilier en France n’est pas le seul élément à prendre en compte si l’emprunteur veut obtenir le taux d’intérêt immobilier le plus bas, et par conséquent le plus avantageux. Une action qui l’aidera à réduire le coût total du crédit immobilier, à bénéficier de mensualités de remboursement attractives ou d’une durée de remboursement restreinte. Outre le taux nominal, il faut aussi connaître les termes comme le TAEG ou le taux fixe, variable ou mixte.

Ensemble, nous allons découvrir ces termes techniques. Vous verrez ainsi que le taux d’intérêt immobilier n’est pas qu’un simple chiffre.

Ce qu'il faut retenir

- Le taux nominal immobilier varie en fonction du type d’investissement immobilier, de la typologie du prêt immobilier, de la durée de remboursement ou de la qualité du dossier emprunteur.

- Le taux d’intérêt nominal peut être fixe, variable ou mixte.

- Il est possible d’obtenir le meilleur taux nominal en soignant son dossier emprunteur, en réduisant la durée de remboursement du prêt, en choisissant un type de taux pertinent en fonction de son projet et de sa situation.

- Le particulier doit aussi prendre en compte le TAEG rassemblant l’ensemble des frais liés au prêt immobilier : frais de dossier, coût de l’assurance emprunteur, frais pour la garantie de l’emprunt et de courtage si le particulier fait appel à un courtier en prêts immobiliers.

- Les courtiers Ymanci sont en mesure de vous proposer le taux nominal correspondant au profil de leurs clients.

Dans les prochaines lignes, la rédaction d’Ymanci va décrypter ces taux d’intérêt proposés par les banques ou les organismes de crédit. Si vous voulez choisir l’offre la plus avantageuse pour votre profil et votre projet immobilier, lisez ce qui suit.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Connaître le taux d’intérêt nominal pour comprendre une offre de crédit immobilier

On vous l’accorde, le taux d’intérêt nominal n’est pas réellement un type de taux d’intérêt, à la différence du taux fixe, du taux variable ou du taux mixte. Il s’agit plutôt d’une appellation désignant le taux d’intérêt d’un prêt immobilier. Cependant, vous allez le voir dans chaque offre de crédit immobilier qui vous sera transmise par une banque. Alors, autant savoir à quoi il correspond !

Taux d’intérêt nominal d’un crédit immobilier : définition

Le taux d’intérêt nominal d’un prêt immobilier désigne un pourcentage qui permet de calculer le coût des intérêts de l’emprunt. Par exemple, pour un crédit immobilier de 100 000 euros au taux d’intérêt nominal de 2 %, le montant total des intérêts de l’emprunt sur toute la durée de remboursement du crédit s’élève à 2 000 euros.

La fixation du taux d’intérêt nominal d’un crédit immobilier par les banques

Trouver un taux d’intérêt nominal attractif pour votre prêt immobilier s’avère capital pour optimiser le coût des intérêts de votre emprunt. Mais alors, comment est fixé ce taux ? En réalité, il varie en fonction de différents critères. D’une part, le taux nominal proposé par une banque dépend des taux directeurs fixés par la banque centrale européenne (BCE). Il s’agit en quelque sorte du coût auquel la banque finance l’argent qu’elle prête ensuite à un emprunteur sous la forme d’un crédit immobilier. À ce coût, la banque va ajouter une marge couvrant le niveau de risque estimé en fonction de votre dossier emprunteur, le coût de transformation du crédit immobilier et sa rémunération.

La marge appliquée par la banque pour déterminer le taux d’intérêt nominal d’un crédit immobilier peut varier en fonction :

- du type d’investissement immobilier : achat d’un logement au titre de résidence principale, investissement locatif, etc. ;

- du type de crédit immobilier ;

- du type de taux du prêt immobilier ;

- de la durée de remboursement du crédit immobilier : plus l’emprunt est long, plus il est considéré comme risqué par la banque ;

- de la qualité du dossier emprunteur, en fonction de sa situation, de son profil bancaire et de ses revenus ;

- de la politique commerciale de la banque vis à vis de l’octroi des crédits immobiliers.

Comment obtenir le meilleur taux d’intérêt nominal pour son crédit immobilier ?

Vous pouvez tout à fait optimiser le taux d’intérêt nominal de votre offre de prêt immobilier. Comment ?

- En soignant votre dossier emprunteur.

- En réduisant au maximum la durée de remboursement du prêt tout en conservant des mensualités adaptées à vos revenus.

- En choisissant un type de taux pertinent en fonction de votre projet et de votre situation.

- …

Bien sûr, il est capital que votre recherche du meilleur taux d’intérêt nominal passe également par un comparatif en bonne et due forme des taux immobiliers proposés sur le marché. Pour cette étape, n’hésitez pas à vous faire accompagner par un courtier en prêts immobiliers. Cet expert du financement dispose d’un large réseau de partenaires bancaires et de toutes les compétences requises pour dénicher le taux d’intérêt le plus compétitif pour votre projet d’achat immobilier.

Taux d’intérêt nominal et TAEG : une différence essentielle pour comprendre une offre de crédit

Le taux d’intérêt nominal permet de calculer les intérêts du prêt immobilier, dus par l’emprunteur. Il s’agit en quelque sorte de la rémunération de la banque qui accorde un crédit pour l’achat d’un logement ou un autre type d’investissement immobilier. Le TAEG désigne le taux annuel effectif débiteur. Découvrons ce qu’il signifie exactement.

TAEG : un indicateur incontournable pour évaluer le coût total d’une offre de crédit immobilier

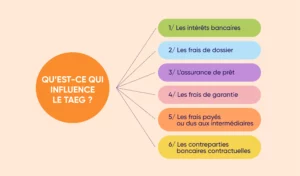

À la différence du taux d’intérêt nominal, le TAEG n’exprime pas seulement le montant total des intérêts de l’emprunt. Ce taux comprend également l’ensemble des frais liés au prêt immobilier, tels que le montant des frais de dossier, le coût de l’assurance emprunteur, les contreparties bancaires, le coût d’un courtier en prêts immobiliers ainsi que le montant à payer pour la garantie de l’emprunt. Il est donc plus représentatif du coût réel d’un crédit immobilier que le taux d’intérêt nominal.

TAEG : la clé pour comparer les offres de crédit immobilier sur le marché

Le TAEG se présente comme un indicateur plus fiable et plus complet que le taux d’intérêt nominal pour comparer les offres de prêt de plusieurs banques. D’ailleurs, le TAEG est obligatoirement indiqué par la banque dans son offre de crédit immobilier. Ainsi, afin d’évaluer la pertinence d’un contrat de prêt immobilier par rapport à un autre, vous pouvez vous fier au TAEG.

Les différents types de taux d’intérêt proposés par les banques sur le marché du crédit

Les taux d’intérêt des prêts immobiliers peuvent se classer dans trois catégories distinctes : le taux fixe, le taux variable et le taux mixte. Étudions ensemble le fonctionnement, les avantages et les inconvénients de chaque type de taux pour votre prêt immobilier.

Taux fixe : des mensualités constantes sur toute la durée de remboursement du crédit immobilier

Comme son nom l’indique, le taux fixe est un taux d’intérêt qui ne change pas pendant toute la durée de remboursement du prêt immobilier. Avec le taux fixe, pas de mauvaises surprises. Les mensualités définies au contrat de prêt immobilier restent identiques jusqu’à la date d’échéance de l’emprunt. Ce type de taux convient parfaitement à l’emprunteur qui a besoin de sécurité et de stabilité. Il est adapté à toute sorte de projet d’investissement immobilier.

Quel est le principal avantage du taux fixe ?

Il protège l’emprunteur d’une hausse généralisée des taux d’intérêt. Cependant, il est souvent plus élevé qu’un taux d’intérêt variable. De plus, si les taux d’intérêt moyens proposés par les banques sont amenés à baisser sur le marché des taux immobiliers, le taux fixe n’offre aucune possibilité d’adaptation à ces nouvelles opportunités. Pour l’emprunteur, il est alors nécessaire de passer par une renégociation de prêt voire un rachat de crédit pour profiter de conditions d’emprunt plus avantageuses.

Les avantages et inconvénients du taux d’intérêt variable pour un crédit immobilier

Comme son nom l’indique, le taux variable, également appelé taux révisable, peut changer pendant toute la durée de remboursement du prêt immobilier. Cette variation peut aussi bien avoir lieu à la hausse comme à la baisse. Elle est déterminée en fonction d’un indice de référence, fixé lors de la signature du contrat de crédit, et correspondant généralement à l’Euribor. La fréquence de variation du taux d’intérêt peut être trimestrielle ou annuelle, en fonction des conditions d’emprunt définies dans le contrat de prêt immobilier.

Quel est le principal avantage du taux variable ?

Il est généralement plus attractif qu’un taux fixe. De plus, il permet de profiter pleinement d’une baisse généralisée des taux d’intérêt immobiliers sur le marché. Cependant, le taux variable fait souvent peur à l’emprunteur, qui craint de voir les mensualités de son prêt augmenter de façon exponentielle en cas de hausse des taux proposés par les banques sur le marché du crédit immobilier. Pour éviter ce genre de situation, le taux variable est généralement capé. Cela signifie que la hausse ou la baisse du taux est plafonnée.

Par exemple, pour un taux variable de 2 % capé +1 / -1, le taux d’intérêt ne peut pas dépasser 3 % pendant toute la durée de l’emprunt, ni descendre en dessous de 1 %.

Taux d’intérêt mixte : un bon compromis entre taux fixe et taux variable

Entre taux fixe et taux variable, votre cœur balance ? Le taux mixte peut représenter une solution intéressante. Il consiste à bénéficier d’un taux fixe pendant les premières années de remboursement de votre crédit immobilier, puis d’un taux variable capé durant la période restante. Ce type de taux est particulièrement adapté aux projets d’investissement prévoyant la revente du logement avant le terme du prêt immobilier.

Y voir plus clair avec un courtier Ymanci expert en prêt immobilier

Le type de taux d’intérêt exerce une influence sur le coût total de votre prêt, sur l’évolution des mensualités de remboursement et sur les conditions d’emprunt qui vous sont accordées par la banque. Pour choisir le taux d’intérêt le plus adapté à votre projet d’achat immobilier, faire appel au service d’un courtier en crédits immobiliers est une bonne solution. Ce professionnel du financement immobilier vous conseille en fonction de votre situation, de votre profil et de votre projet afin de sélectionner le type de taux le plus approprié.

Les courtiers Ymanci sont là pour vous accompagner et vous faire profiter de leur professionnalisme, de leur sérieux ou encore de leur écoute. Découvrez les avis de nos anciens clients :

Les témoignages des clients Ymanci

Nos clients apprécient notre accompagnement.

Nos avis Google

Nos avis Trustpilot

Vous recherchez d’autres informations sur les différentes caractéristiques d’un crédit immobilier afin de choisir la meilleure offre de prêt en fonction de votre projet, de votre profil et de votre situation ? Découvrez d’autres articles pour mieux comprendre les crédits immobiliers proposés sur le marché :