Le PTZ est-il éligible au regroupement de crédits ?

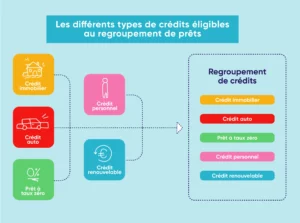

Comme beaucoup d’emprunteurs, vous cumulez plusieurs crédits à la consommation et/ou immobilier. Dans ce cas, vos emprunts affichent sans doute des taux d’intérêt différents, dont certains sont sûrement trop élevés. Vous êtes sûrement contraint d’échanger avec des interlocuteurs bancaires multiples dès que vous rencontrez des difficultés pour honorer vos remboursements. Quant à votre budget mensuel, il fait grise mine. Pour y remédier, vous cherchez une solution financière pour regrouper votre prêt immobilier et vos autres crédits. Ne cherchez plus. Il y a une solution qui passe par l’assemblage de vos différents prêts en un seul, qui offre la possibilité d’obtenir des mensualités de remboursement réduites, de n’avoir plus qu’un seul interlocuteur. Elle s’appelle le rachat de crédits, aussi appelé le regroupement de crédits. Peu importe le nom que vous lui donnez puisque cette opération bancaire rend possible le regroupement de vos différents types de crédits.

Un regroupement de crédits, vous n’êtes pas contre ? Seulement voilà, vous détenez un prêt à taux zéro. En tant qu’emprunteur, vous vous posez sans doute ces questions : est-il possible de racheter un PTZ ? Est-ce intéressant financièrement ? Doit-on inclure ou exclure ce prêt aidé de ce montage financier ? À quel moment, est-il pertinent d’effectuer cette opération financière ?

Ce qu'il faut retenir

- Il ne faut pas confondre le rachat à taux zéro et le rachat de crédits avec un prêt à taux zéro (PTZ).

- Le fait d’inclure un PTZ dans un rachat de crédits lui fera perdre son principal bénéfice : le taux zéro.

- Le PTZ est lié à l’établissement bancaire où il a été souscrit.

- Le prêt à taux zéro sera automatiquement transformé en un crédit avec un taux d’intérêt par le nouvel établissement financier.

- Le fait de faire racheter votre PTZ et de le transformer en prêt à intérêt est pertinent si vous êtes au début du remboursement de votre prêt immobilier.

- Nos courtiers peuvent évaluer avec précision si cette solution est adaptée à votre projet.

Ce n’est pas le moment d’interrompre votre lecture. Maintenant, nous allons entrer dans le vif du sujet en abordant dans le détail les aspects des questions qu’il faut se poser avant de réaliser ce type d’opération bancaire avec ou sans prêt à taux zéro. Auparavant, nous allons tirer au clair un point qui peut être ambigu, voire déroutant, pour un particulier qui ne connaît pas le monde du crédit. Un rachat de crédit avec un taux zéro et un rachat de prêt à taux zéro, connu sous l’acronyme PTZ : est-ce la même chose ?

Quelle est la différence entre un rachat de crédits à taux 0 appelé parfois à tort un rachat de prêts à taux 0 (PTZ) ?

Si vous voulez contracter un rachat de crédits avec un taux zéro, c’est-à-dire sans verser d’intérêts, vous allez très rapidement vous retrouver le bec dans l’eau. Un rachat de crédits, aussi appelé regroupement de crédits, avec un taux zéro n’est pas réalisable en France. Les banques ou les organismes de prêt ne peuvent pas offrir un taux d’intérêt nul sur un regroupement de crédits. Si ce concept existait, il faudrait que le prêteur se charge des coûts. Autant dire qu’un rachat de crédits avec un taux zéro ne serait pas viable économiquement pour les institutions prêteuses.

Nous pouvons concevoir que cette information vous déçoive. Cependant, vous devez garder à l’esprit que le rachat de crédits possède d’autres atouts dans son sac, qui ne sont pas négligeables. Ce montage financier offre la possibilité de regrouper tous vos crédits puis vos dettes familiales et fiscales dans un but bien précis : obtenir des mensualités* moins élevées grâce à un allongement de la durée de remboursement et un taux d’intérêt unique pouvant éventuellement être renégocié pour être plus attractif. Ce n’est pas rien ! Admettez-le !

Mais la France a mis en place des emprunts qui peuvent se passer d’intérêts bancaires. Outre le prêt à taux zéro (PTZ), d’autres solutions de financement ne nécessitent pas de verser des intérêts bancaires :

- L’éco-prêt à taux zéro (éco-PTZ) : il sert à financer des travaux de rénovation énergétique dans une habitation pour diminuer la consommation d’énergie.

- Le prêt entre particuliers : il s’agit d’un crédit sans aucun intérêt bancaire. Toutefois, si son montant dépasse 5 000 euros, il faut obligatoirement le déclarer au fisc.

- Le prêt familial : il réunit les mêmes principes que le crédit entre particuliers.

- Le prêt étudiant.

- Le paiement en plusieurs fois : ce type de financement est proposé par les sites e-commerce et les boutiques, sans intérêt bancaire et sans frais. Il s’agit d’une facilité de paiement gratuite pour le consommateur qui règle en plusieurs mensualités.

Attention ! Certes, l’emprunteur ne verse pas d’intérêts dits bancaires. Cependant, ces solutions de financement ne sont pas gratuites. Des frais de dossier ou d’assurance peuvent être réclamés par les banques ou les établissements prêteurs. Et nous vous rappelons que toutes ces solutions permettant de financer un projet immobilier ou autre sont comme tous les crédits. Un crédit vous engage et doit être remboursé, dixit l’article L.312-5 du Code de la consommation. Même s’il n’inclut aucun intérêt bancaire et pas de frais de dossier.

Le rachat de crédits incluant un prêt à taux zéro (PTZ)

Le PTZ permet de financer une partie de l’acquisition de sa résidence principale sans verser les intérêts et les frais de dossier. Ce dispositif soutient les ménages français désireux d’accéder à la propriété mais dont les ressources financières sont modérées. Le rachat d’un PTZ dans un rachat de crédits est possible, comme vous pourrez le lire ci-après. Mais il y a fort à parier que cette opération ne soit pas forcément bénéfique. En effet, un PTZ a un taux d’intérêt nul. Le seul avantage peut se trouver dans l’allongement de la durée de remboursement. Mais alors, ce PTZ n’en saura plus un puisque vous aurez des intérêts dessus.

Après avoir mis au clair ce point qui, nous l’admettons, peut prêter à confusion ou même déclencher un fort mal de crâne, nous allons maintenant revenir au prêt à taux zéro (PTZ) et découvrir les avantages et les inconvénients du prêt à taux zéro lors d’un rachat de crédits.

Peut-on faire un regroupement de crédits avec PTZ ?

Vous vous demandez s’il est possible d’intégrer ce prêt aidé dans ce refinancement sans renoncer à son principal bénéfice à savoir le taux zéro ? La réponse est non. Ce prêt, n’étant pas éligible au rachat de crédits, il sera forcément transformé.

Qu’entendons-nous par transformer ? Le PTZ, destiné aux primo-accédants, c’est-à-dire aux personnes accédant pour la première fois à la propriété ou n’ayant pas été propriétaires dans les deux ans précédant l’offre de crédit, sera remplacé par un nouveau prêt avec intérêts si vous décidez de le faire figurer dans votre rachat de crédits.

Nous précisons aussi au passage qu’un prêt à taux zéro, plus connu sous l’acronyme PTZ ou PTZ+, va de pair avec un prêt immobilier classique pour acquérir ou bâtir son logement. En effet, il permet de financer une partie de l’achat de la future résidence principale qu’elle soit neuve, ancienne avec des travaux à financer, ou en construction.

Une autre banque, peut-elle racheter le PTZ lors d’un rachat de prêts ?

Ce prêt aidé ne peut pas être transféré d’une banque à une autre. Le PTZ est lié à l’établissement bancaire où il a été souscrit. À l’heure actuelle, il est donc impossible de réaliser un rachat de prêts immobiliers incluant votre prêt à taux zéro dans le nouvel établissement bancaire. Comme nous l’avons vu ci-dessus, il sera automatiquement transformé en un crédit avec intérêts.

Si vous ne le saviez pas encore, le PTZ est un prêt sans aucun intérêt bancaire. Les intérêts sont pris en charge par l’État. L’emprunteur est ainsi dispensé de rembourser les frais de dossier ou encore les frais d’expertise.

Quels sont les avantages et les inconvénients d’inclure le PTZ dans un rachat de crédits ?

Si vous êtes prêt à faire une croix sur votre PTZ en l’incluant dans votre regroupement de crédits, vous ne devez pas foncer tête baissée. Quand vous allez renégocier ce nouveau prêt, il faudra vérifier qu’il ne vous désavantage pas pécuniairement. Le coût global de votre crédit, sa durée et son nouveau taux doivent être plus avantageux après l’opération financière pour vous faire oublier la perte du taux zéro.

En optant pour cette solution de financement, votre PTZ sera repris par la nouvelle banque, qui se chargera de le transformer en prêt amortissable, à partir du moment où elle regroupera les deux prêts (ou plus) au sein d’un même crédit. À ce moment-là, vous renoncerez définitivement à l’avantage du taux zéro. Sans oublier que vous devrez aussi vous acquitter des frais occasionnés par ce montage financier comme :

- Des indemnités de remboursement anticipé ou IRA auprès de votre ancienne banque.

- Des frais de dossier.

- Des frais de garantie.

- Les éventuels frais de courtage.

Dans le cadre de cette opération, la banque est à même de vous proposer un regroupement de crédits capable de vous offrir une mensualité plus faible. Pour cela, il faut que le nouveau taux soit abordable et que la durée de votre crédit soit allongée.

Quels sont les avantages et les inconvénients d’exclure le PTZ d’un rachat de crédits ?

Comme le PTZ n’est pas éligible à cette nouvelle opération de financement, vous aurez peut-être le réflexe de l’exclure. Si telle est votre volonté, il restera dans l’organisme prêteur où il a été souscrit. Vous pourrez néanmoins négocier son refinancement dans une autre banque. Toutefois, cette dernière peut se réserver le droit de rejeter votre demande concernant ce nouveau crédit.

En tirerez-vous des avantages si vous décidez de l’exclure au moment de négocier le rachat de vos prêts ?

Vous garderez le bénéfice de votre prêt à taux zéro jusqu’à la fin. De surcroît, vous pourrez bénéficier de conditions avantageuses lorsque vous réaliserez le regroupement de prêts sur vos autres emprunts dans la nouvelle banque ou le nouvel organisme prêteur. Le rachat de votre crédit immobilier et des emprunts annexes pourra s’effectuer à un taux annuel effectif global ou TAEG inférieur. Vous réduirez ainsi votre taux d’endettement.

Est-ce qu’il y a des inconvénients à ne pas le faire figurer dans ce refinancement ?

En tant qu’emprunteur, vous devrez vous acquitter simultanément de deux mensualités. Alors que le must de ce refinancement est justement de toutes les regrouper en une seule.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Faut-il inclure ou exclure son prêt à taux zéro du rachat de crédits ?

Vous ne parvenez pas à vous décider ? En renonçant à votre PTZ, vous pouvez réaliser une opération intéressante concernant les mensualités, mais aussi les taux. À quel moment ? Lorsque la conjoncture l’impose. Mais encore ? Dès que le taux d’intérêt est relativement bas dans les banques. À ce moment-là, il peut être judicieux de renoncer au prêt à taux zéro en l’incluant dans votre rachat qui, rappelons-le, vous aide à :

- Baisser vos mensualités.

- Simplifier vos remboursements.

- Rééquilibrer vos finances.

- Financer un futur investissement ou un nouveau projet, comme des travaux, en incluant une trésorerie supplémentaire.

Les situations pouvant obliger l’emprunteur à intégrer son PTZ au rachat

Comme nous vous le disions précédemment, vous n’êtes pas obligé de faire figurer le prêt à taux zéro dans cette solution de financement. Cependant, il y a toujours des cas de figure qui peuvent forcer un emprunteur à l’inclure dans cette solution de crédit.

Les hypothèques

L’emprunteur renoncera aux bénéfices du prêt à taux zéro si la banque a pris une hypothèque qui réunit le prêt à taux zéro et le crédit immobilier principal. Les deux emprunts devront alors être rachetés simultanément. Le souscripteur ne pourra pas garder son prêt à taux zéro.

Il devra aussi tirer un trait sur son PTZ si ce dernier se greffe à une hypothèque de premier rang.

Une hypothèque de premier rang, de second rang, quésaco ?

Ces termes ne vous disent rien ? C’est parti pour un rapide tour d’horizon. Si vous êtes sur le point d’effectuer un rachat de crédits englobant notamment un prêt assez conséquent mais indispensable pour l’acquisition d’un bien immobilier, les banques ou les organismes prêteurs vont vous réclamer une garantie hypothécaire.

Cette garantie hypothécaire est en effet une assurance pour une banque. L’établissement bancaire s’octroiera effectivement le droit de saisir votre logement principal, secondaire ou locatif si vous vous retrouvez dans l’incapacité de rembourser les mensualités de votre crédit ou de vos emprunts.

L’hypothèque engendre des frais puisqu’elle requiert notamment l’établissement d’un acte notarié. Inscrite au service de publicité foncière, sa mise en place est plus élevée que deux autres garanties : le cautionnement et le privilège de prêteur de deniers, qui est appelé hypothèque légale spéciale du prêteur de deniers depuis 2022.

Un logement peut faire l’objet de plusieurs hypothèques. C’est à ce moment que nous parlons d’hypothèque de premier rang, de second rang, voire de troisième rang. La position définit l’ordre de priorité des prêteurs à se rembourser sur votre bien immobilier si vous ne parvenez plus à honorer les remboursements de votre emprunt.

L’organisme prêteur, qui se retrouve en pole position, est certain de récupérer son argent contrairement aux autres.

Vous savez désormais qu’avec ou sans garantie hypothécaire, vous avez la possibilité de conserver ou bien de faire reprendre votre PTZ.

Quand est-il judicieux de réaliser un rachat de crédits à prêt à taux zéro ?

Le fait de faire racheter votre PTZ et de le transformer en prêt à intérêt peut être pertinent :

- Si vous êtes encore au début du remboursement de votre prêt immobilier. Cette période est celle où vous remboursez généralement le plus d’intérêts,

- Si vous pouvez bénéficier d’une différence de taux avantageuse entre les emprunts initiaux et ceux proposés par la nouvelle banque, à savoir au moins 1 % dans le cadre d’un crédit immobilier. Elle doit être suffisamment conséquente pour compenser la perte du prêt à taux zéro.

Les conditions et les modalités du PTZ sont étudiées tous les ans pour faire face au contexte économique, mais aussi aux évolutions du marché de l’immobilier.

Comment réaliser un rachat de crédits immobiliers avec PTZ ?

Si vous voulez avoir un aperçu de ce refinancement avec PTZ, vous pouvez effectuer une simulation en allant sur notre simulateur de rachat de crédits en ligne. L’utilisation de ce simulateur est gratuite et sans engagement. Lors de cette simulation, vous pourrez ainsi :

- Comparer le coût de vos crédits avant et après le rachat.

- Choisir les banques et les organismes prêteurs qui correspondent le mieux à votre profil, à vos besoins.

- Obtenir un aperçu des conditions concernant votre nouveau prêt : le montant des nouvelles mensualités, le coût de cette opération, etc.

- Intégrer une trésorerie supplémentaire qui sera associée à votre rachat de crédits.

Vous pouvez aussi découvrir les principales étapes afin de faire racheter tous vos emprunts : de la simulation de regroupement de crédits de vos futures échéances au déblocage des fonds. Si vous voulez connaître les modalités de souscription au regroupement de prêts avec PTZ et être certain de choisir le meilleur organisme de financement, il est primordial de bien comparer les échéances et le taux d’intérêt qui seront les plus attractifs pour vous.

Outre la simulation, vous pouvez vous appuyer sur les services d’un courtier spécialisé dans le crédit immobilier. Enregistrés à l’ORIAS, nos intermédiaires en opérations de banque et en services de paiement peuvent effectivement vous donner un coup de pouce pour vous permettre de franchir toutes les étapes de cette opération financière en :

- Répondant avec précision à vos interrogations.

- Vous faisant gagner du temps.

- Comparant les offres à votre place.

- Évaluant avec précision si cette solution est adaptée à votre situation et à votre projet.

Chaque cas est différent et nécessite une étude pour déclarer si la situation est avantageuse ou pas. Contactez-nous dès maintenant.

Les témoignages des clients Ymanci

Notre accompagnement est apprécié.

Nos avis Google

Nos avis Trustpilot

Découvrez aussi d’autres types de rachat de prêt en fonction du type de crédit à rembourser :

- Rachat de dettes

- Rachat de crédit conso

- Rachat de crédit immo

- Rachat de crédits immobiliers et consommation

- Rachat de rachat de crédit