Rachat de prêt conso : ce qu’il faut savoir

Changement de véhicule, financement des études ou encore dépenses imprévues, le prêt à la consommation est un allié de poids pour accompagner chaque projet et chaque besoin. Cependant, lorsque les mensualités s’accumulent, l’emprunteur peut se retrouver en difficulté pour rembourser ses dettes ou pour solliciter un nouvel emprunt. La solution ? L’opération de rachat de crédits à la consommation.

Regrouper l’ensemble de ses différents prêts en un emprunt unique offre de multiples avantages. Comment fonctionne le rachat de crédits pour solder des crédits à la consommation ? Prêt personnel, prêt auto, prêt travaux, quels types de crédits pouvez-vous regrouper ? Quelles sont les étapes de cette opération ? Quel est l’intérêt du regroupement ou du rachat de crédits pour l’emprunteur ?

Ce qu'il faut retenir

- Le rachat de crédits à la consommation consiste à regrouper plusieurs prêts en un seul emprunt avec une mensualité unique.

- Il permet de lisser la durée de remboursement et d’ajuster les mensualités en fonction de vos revenus et de vos situation financière.

- Un rachat de crédits à la consommation inclut les prêts personnels, travaux, auto, prêts renouvelables, les micro-crédits, et parfois les financements en leasing. Les découverts bancaires peuvent également être intégrés.

- Le rachat de crédits à la consommation est une solution efficace pour restructurer vo dettes, optimiser votre budget ou financer un nouveau projet tout en évitant le surendettement.

- Un courtier simplifie les démarches administratives et négocie les meilleures conditions auprès des banques. N’hésitez pas à faire appel à lui !

Découvrez tout ce qu’il faut savoir sur le rachat de crédits à la consommation en fonction de votre situation.

Le fonctionnement d’un rachat ou d’un regroupement de crédits conso

Le rachat de crédits conso consiste à regrouper tous vos prêts à la consommation en un emprunt unique. Grâce à cette opération, vous n’avez plus qu’une seule ligne de prêt à rembourser. Toutes vos mensualités en cours sont remplacées par une seule échéance de remboursement. La durée de remboursement de tous vos prêts en cours est également lissée avec une nouvelle durée de remboursement unique, déterminée en fonction de votre situation et de vos revenus.

Si vous avez un ou plusieurs crédits immobiliers, vous pouvez également demander à les faire regrouper. Dans ce cas, la nature de votre opération de rachat pourra changer :

- si le montant des encours immo est inférieur ou égal à 60 % du montant global à racheter, vous serez toujours sur un rachat de crédits conso ;

- à l’inverse si le montant des encours immo est supérieur à 60 %, on parlera de regroupement de crédits immobiliers.

La nature de votre regroupement de crédits a une incidence sur le taux d’intérêt appliqué et donc sur le coût global de l’opération.

Le mécanisme du rachat de crédits à la consommation

Comment fonctionne un rachat de crédits à la consommation et comment est-il mis en place concrètement ? Essayons d’aller droit au but ! Comme vous le savez, le rachat de prêts ou regroupement de crédits est une opération financière qui consiste à regrouper vos crédits en un seul, comme s’ils fusionnaient entre eux.

Pour permettre cette fusion, un organisme financier, à savoir une banque ou un établissement de crédit, va racheter vos prêts auprès des autres établissements bancaires qui vous les ont octroyés. Puis, il va mettre en place une nouvelle ligne de crédit au moins équivalente à la somme des encours qu’il a rachetés. Une fois le nouveau prêt en place, vous remboursez chaque mois cet organisme financier, comme vous l’avez fait jusqu’à présent. La différence et non des moindres : votre nouvelle mensualité est réduite et unique !

La durée du processus de rachat de crédits conso

Difficile de répondre avec précision. La durée pour mettre en place un rachat de crédits conso varie généralement entre 10 et 30 jours. C’est bien plus court que pour un rachat de crédits immobiliers.

Cette durée dépend de :

- votre rapidité à constituer votre dossier de demande de crédit,

- la réactivité de l’organisme financier à l’analyser,

- sans oublier le délai de rétractation de 14 jours imposé par la loi.

Bon à savoir

Avec Ymanci, votre offre de prêt peut être éditée sous 48 heures après votre demande de rachat. Bien évidemment, ce délai peut être respecté si votre dossier le permet et si vous nous fournissez les documents demandés dans les temps.

Les prêts éligibles au rachat ou au regroupement de crédits

Écoutez notre podcast pour savoir quels crédits peuvent être rachetés :

Vous détenez plusieurs types de crédits à la consommation et vous vous demandez s’ils peuvent tous être inclus dans votre rachat de crédits ? Sachez que le regroupement de crédits conso permet de racheter n’importe quelle catégorie de prêt à la consommation. Il peut s’agir d’un prêt personnel, d’un crédit travaux ou d’un prêt auto. Les prêts renouvelables sont aussi éligibles à une opération de rachat de crédits. Le regroupement de crédits est également adapté pour racheter un micro crédit.

Dans certains cas, un financement en leasing peut être repris dans l’opération de rachat de crédits. En revanche, le contrat de prêt doit être supérieur à un an. Enfin, les découverts bancaires font partie des crédits susceptibles d’être inclus dans un rachat ou un regroupement de prêts. À noter qu’il est aussi possible de racheter un prêt immobilier. En revanche, on ne parle plus de rachat de crédits à la consommation, mais de rachat de crédits mixte ou de rachat de crédit immobilier.

Le montant du rachat ou du regroupement de crédits conso

Vous vous demandez peut-être comment la banque calcule-t-elle le montant de l’opération ?

L’organisme de prêt prend en compte le capital restant dû pour chaque crédit à la consommation. Ce montant est visible sur le tableau d’amortissement de l’emprunt. Le total de ces sommes représente le montant total du rachat de crédits.

Les mensualités et la durée du rachat ou du regroupement de crédits

C’est au moment de la simulation que la banque vous indique le montant des mensualités de votre rachat de crédits. Dans les faits, l’emprunteur a-t-il son mot à dire à ce sujet ? Bien sûr ! Tout d’abord, le montant des mensualités à ne pas dépasser est fixé en fonction de vos revenus et de votre capacité d’endettement. Vos attentes sont également prises en compte par l’organisme prêteur afin de respecter votre budget et vos contraintes. C’est en jouant sur la durée de remboursement que l’établissement financier peut ajuster le montant des mensualités.

D’une manière générale, plus la durée de remboursement est longue, plus les mensualités sont basses. Cependant, le taux d’intérêt est également proportionnel à la durée de remboursement. À vous de placer le curseur au bon endroit en fonction de vos besoins. Si vous recherchez avant tout un taux d’intérêt compétitif, il est judicieux d’opter pour une durée de remboursement la plus courte possible. En revanche, si votre souhait est de réduire au maximum vos mensualités pour alléger votre budget, vous avez tout intérêt à choisir une durée de remboursement plus longue.

La possibilité d’inclure un montant supplémentaire dans le rachat ou le regroupement de crédits conso

Souvent, le prêteur conseille à l’emprunteur d’ajouter un montant supplémentaire. L’organisme de prêt parle alors de trésorerie. Rassurez-vous, l’objectif n’est pas de vous pousser à la consommation ni d’alourdir votre endettement. L’intérêt de cette démarche, c’est de prévoir un montant à épargner pour financer un éventuel projet à l’avenir. De cette manière, l’emprunteur n’a pas besoin de solliciter un emprunt supplémentaire lorsqu’un nouveau besoin de financement surgit. Il dispose également d’un budget de réserve pour éviter de recourir au découvert bancaire en cas d’imprévus ou de baisse de revenus.

Concrètement, inclure un budget en plus dans le rachat de crédits impacte peu le montant des mensualités et ne représente pas un coût supplémentaire significatif. En revanche, ce budget anticipé peut grandement aider l’emprunteur à l’avenir, en lui évitant de solliciter de nouveau des emprunts alors qu’il est déjà tenu de rembourser un rachat de crédits conso.

Intérêt et limite du rachat ou d’un regroupement de crédits à la consommation

Dans ce podcast, retrouvez les principaux avantages d’une opération de rachat de crédits :

Si de nombreux emprunteurs se tournent vers une opération de rachat de crédits pour regrouper leurs dettes, c’est parce que cette solution offre de multiples avantages. Dans quelle situation est-il pertinent de faire appel au regroupement de ses crédits conso ? Étudions chaque cas de figure.

Réduire le montant de ses mensualités de remboursement grâce au rachat de crédits

L’intérêt majeur d’une opération de rachat de crédits ? Améliorer votre budget mensuel en diminuant vos mensualités de crédits. En réalité, ce qui pèse lourd dans votre budget, c’est l’accumulation de multiples mensualités de remboursement. Avec plusieurs crédits conso en cours, le montant total à rembourser chaque mois peut devenir trop important par rapport à vos revenus.

Pour répondre à cette problématique, le rachat de crédits est une solution efficace. En effet, regrouper tous vos prêts permet de bénéficier d’une mensualité de remboursement unique, qui put être réduite jusqu’à -60 %*. En lissant vos dettes sur la durée et en obtenant une ligne de crédit unique, vous réduisez fortement le montant de vos échéances et optimisez votre budget.

Optimiser sa capacité d’endettement grâce au regroupement de crédits conso

Le premier effet positif de la réduction de vos mensualités de remboursement, c’est l’optimisation de votre capacité d’endettement. En effet, la capacité d’endettement est un indice de solvabilité qui traduit le poids de vos charges par rapport à vos revenus. Pour une banque et dans le cadre de la souscription d’un crédit immobilier, votre taux d’endettement ne doit pas dépasser 35 % de vos revenus afin de conserver une situation financière saine.

Améliorer votre reste à vivre avec un rachat de crédits conso

Le second effet positif de la réduction de vos mensualités, c’est le retour à un certain équilibre budgétaire. Vos charges sont moindres, vous optimisez ainsi ce qui vous este à la fin de mois une fois les factures payés. Vous pouvez à nouveau souffler.

Gérer ses finances plus facilement en regroupant vos prêts

En regroupant tous vos crédits en un seul, vous n’avez plus qu’une seule mensualité à payer chaque mois, à une date fixe. Fini les oublis de prélèvements ou les calculs compliqués pour savoir ce qu’il reste sur votre compte ! Cette gestion centralisée facilite le suivi de vos dépenses et limite le risque d’incident bancaire.

Financer vos projets

Nous l’avons vu, en diminuant vos charges de prêt, vous améliorez votre capacité d’endettement. Non seulement cela a un impact sur votre budget, mais cette opération vous permet de solliciter un nouveau crédit, tel qu’un prêt immobilier.

Le rachat de prêts peut aussi être l’occasion de demander une enveloppe de trésorerie supplémentaire. Cette somme, ajoutée au montant total racheté, peut servir à financer un projet personnel (voyage, travaux, achat d’une voiture…) sans avoir à souscrire un nouveau crédit à part. Cette flexibilité est un vrai plus pour anticiper ou réaliser des envies sans alourdir son budget.

En contrepartie de tous ces avantages, il reste un point sur lequel nous ne pouvons faire l’impasse. Pour permettre de diminuer le montant de vos échéances de prêt, la durée de remboursement du nouveau crédit est bien souvent allongée. Cet allongement provoque de facto une augmentation du coût global du crédit et de votre endettement.

Le moment idéal pour envisager une opération de rachat de crédits à la consommation

Faire appel à un rachat de prêts conso revient à solliciter un nouveau crédit. En effet, la banque ou l’organisme prêteur va étudier votre dossier et votre situation en tant qu’emprunteur. Vos relevés bancaires sont analysés, vos revenus sont étudiés et vos charges sont comptabilisées. De ce fait, il est important de ne pas attendre d’être dans une situation critique vis-à-vis du remboursement de vos dettes pour demander un rachat ou un regroupement de prêts.

L’idéal reste de solliciter une opération de rachat de crédits dès que le remboursement de vos mensualités en cours représente une difficulté dans votre budget. Si vous laissez passer trop de temps, vous risquez d’éventuels impayés, susceptibles de mener à un fichage FICP, c’est-à-dire une inscription au fichier national des incidents de remboursement des crédits aux particuliers. Cette situation est à éviter, au risque de voir votre demande de rachat de crédits refusée par la banque ou l’établissement prêteur.

Les étapes d’une opération de rachat de crédits à la consommation

Vous connaissez maintenant le fonctionnement et les avantages d’une opération de rachat de crédits. Désormais, il est temps de comprendre comment passer à l’action. Plusieurs étapes sont nécessaires pour bénéficier d’un regroupement de prêts.

Voyons ensemble comment procéder pour présenter votre dossier et obtenir votre crédit en fonction de votre situation.

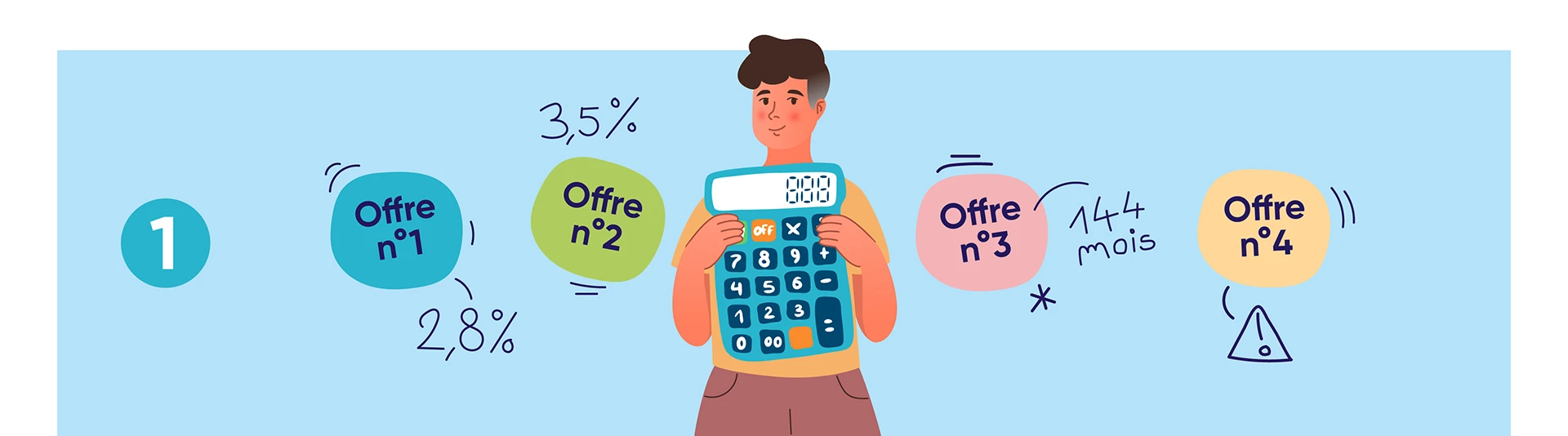

Réaliser une simulation et comparer les offres de crédit des organismes bancaires

La première étape de votre rachat de prêts ? La simulation. Durant cette phase, la banque va calculer le montant de l’opération, puis réaliser une simulation en fonction des mensualités ou de la durée de remboursement souhaitées. Cette proposition vous permet d’apprécier le coût de l’opération. Ce coût se compose du taux d’intérêt, des frais de dossier et du montant de l’assurance emprunteur.

N’hésitez pas à comparer plusieurs offres avant de choisir votre établissement prêteur. Vous pouvez aussi faire appel aux services d’un courtier. Le courtier en prêts à la consommation vous donne accès à de nombreuses offres en un minimum de temps. Il sélectionne les meilleures propositions et sait défendre votre dossier pour obtenir un accord de crédit.

Constituer votre dossier de demande de rachat de crédits conso

Avant de valider votre demande de crédit, la banque ou l’organisme prêteur doit étudier votre situation. Pour cela, il vous demande un dossier comprenant certains documents pour le rachat de credit. D’une part, vous devez fournir tous les documents qui permettent de calculer vos revenus. Dans la plupart des cas, il s’agit de vos trois derniers bulletins de salaire et de votre dernier avis d’impôt. Si vous percevez des revenus locatifs, il convient de fournir le bail et les quittances de loyer correspondantes.

D’autre part, vous devez transmettre tous les éléments relatifs à vos charges. Les charges représentent vos crédits en cours et votre loyer si vous êtes locataire. Pour les prêts en cours, il est nécessaire de communiquer les tableaux d’amortissement correspondants. Ces documents font apparaître le capital restant dû, les mensualités, la durée de remboursement et le taux d’intérêt. Pour finir, l’établissement prêteur vous demande vos trois derniers relevés de compte bancaire. Ils sont utiles pour vérifier l’ensemble des opérations mensuelles comptabilisées sur votre compte en banque.

L’étude du dossier emprunteur par l’organisme de prêt

Une fois votre dossier emprunteur en main, l’organisme prêteur va étudier votre capacité d’endettement, votre reste à vivre et le fonctionnement de votre compte bancaire. Cette étape s’appelle l’étude de faisabilité. Les critères d’acceptation d’un crédit dépendent de chaque établissement financier. Cependant, il existe des règles communes. Par exemple, votre reste à vivre, c’est-à-dire le montant restant après déduction de vos charges sur vos revenus, doit être suffisant pour faire face aux dépenses courantes.

La signature de l’offre de rachat de crédits auprès de la banque

L’organisme prêteur a accepté votre demande de rachat de crédits ? Félicitations ! Prochaine étape : la souscription d’un contrat d’assurance emprunteur, puis la signature de l’offre de crédit. L’assurance emprunteur est un contrat qui vous protège en cas de décès, perte totale et irréversible d’autonomie, invalidité ou encore incapacité de travail. En cas de survenance de l’une de ces situations, votre contrat d’assurance emprunteur prend le relais pour le remboursement de votre crédit, sous certaines conditions.

Votre offre de prêt est un document à analyser de près. Elle présente toutes les caractéristiques de votre opération. Montant total, taux d’intérêt, mensualités, durée, coût total ou encore conditions de remboursement, tous les détails de votre rachat de crédits y sont mentionnés.

Le versement des fonds et le remboursement des crédits en cours

Après la signature de votre offre de crédit, la banque doit respecter le délai légal de rétractation avant le versement des fonds. Concrètement, une fois ce laps de temps passé, vous n’avez rien à faire. L’organisme prêteur s’occupe de rembourser vos anciens créanciers directement. Si vous avez prévu un montant supplémentaire dans votre nouveau crédit, la somme est versée directement sur votre compte courant. Dès le mois suivant, vous n’avez plus qu’une seule mensualité de crédit à rembourser.

Le rachat de crédits à la consommation est une opération très avantageuse pour assainir votre situation ou améliorer votre budget. Que ce soit pour financer un nouveau projet, restructurer vos dettes ou optimiser votre capacité d’endettement, le regroupement de vos prêts en cours est une solution pertinente. Sachez que cette opération permet également de rembourser d’autres types de dettes. Désormais, vous avez toutes les cartes en main pour garder la maîtrise de votre budget.

Les documents nécessaires pour réaliser un rachat de crédits conso

Le rachat de prêts à la consommation est une démarche qui nécessite la constitution d’un dossier solide et complet. Les établissements financiers exigent en effet de nombreux justificatifs pour évaluer précisément votre situation personnelle, professionnelle et financière.

Justificatifs d’identité et de situation familiale :

- Copie recto-verso d’une pièce d’identité en cours de validité (carte nationale d’identité, passeport ou titre de séjour.

- Livret de famille complet, contrat de mariage, jugement de divorce ou PACS si concerné.

- Pour les co-emprunteurs, les mêmes documents sont à fournir.

Justificatifs de domicile

- Facture récente (électricité, gaz, eau, téléphone fixe ou internet) de moins de 3 mois.

- Quittance de loyer ou taxe d’habitation pour les locataires ; taxe foncière et titre de propriété pour les propriétaires.

- Attestation d’assurance habitation si demandée.

Justificatifs de revenus

- Trois derniers bulletins de salaire pour les salariés.

- Dernier avis d’imposition (obligatoire pour tous les statuts).

- Attestation d’employeur ou contrat de travail si ancienneté inférieure à un an ou en CDD.

- Pour les indépendants : trois derniers bilans et liasses fiscales.

- Pour les retraités : derniers relevés de pension.

- Justificatifs de tout autre revenu (allocations familiales, APL, revenus locatifs, etc.)

Justificatifs bancaires

- Relevé d’identité bancaire (RIB) du compte à prélever.

- Trois derniers relevés de tous vos comptes bancaires (personnels, professionnels, épargne).

- Relevés de compte supplémentaires selon le montant du rachat.

Documents relatifs aux crédits à racheter

- Tableaux d’amortissement de chaque prêt en cours (prêt personnel, crédit auto, crédit renouvelable, etc.).

- Derniers relevés de compte de chaque crédit renouvelable.

- Lettres de solde ou offres de prêt initiales si demandées.

- Attestations diverses selon la situation (chômage, invalidité, etc.).

Les établissements de crédit exigent ces justificatifs pour :

- Vérifier votre identité et votre solvabilité.

- Évaluer votre taux d’endettement et votre capacité de remboursement.

- S’assurer de la transparence de votre situation financière et limiter les risques d’impayés.

Un dossier complet et bien préparé accélère le traitement de votre demande et augmente vos chances d’obtenir un accord dans les meilleurs délais.

En quoi un courtier peut m’aider dans ce rachat de crédits ?

Avant de vous parler sans détour de courtage et du métier de courtier, voyons auprès de qui vous pouvez réaliser un regroupement de crédits.

Plusieurs types d’acteurs peuvent en effet intervenir, chacun proposant des services adaptés aux besoins des emprunteurs. Les banques traditionnelles, qu’elles soient nationales ou régionales, figurent parmi les principaux organismes habilités à regrouper vos crédits. Elles offrent généralement une solution complète, incluant l’analyse de votre situation et la gestion administrative du rachat.

À leurs côtés, les établissements spécialisés dans le regroupement de crédits – souvent appelés sociétés de financement – se distinguent par leur expertise et leur capacité à proposer des offres sur mesure, même pour des profils jugés plus complexes.

Enfin, et nous nous arrêterons plus précisément sur eux : les courtiers en rachat de crédits. Ils jouent un rôle d’intermédiaire entre l’établissement prêteur et vous. Ils comparent pour vous les différentes offres du marché et négocient les meilleures conditions auprès des banques et organismes spécialisés. Grâce à leur réseau et à leur connaissance approfondie du secteur, ils facilitent la démarche et maximisent vos chances d’obtenir une solution avantageuse.

Ecoutez notre podcast qui vous explique en quoi faire appel à Ymanci, courtier spécialisé en rachat de crédits, pourrait vous aider dans la réalisation de votre opération :

Le courtier vous accompagne pas à pas dans votre rachat de crédits à la consommation. De l’étude de vos besoins à la recherche de la solution de financement la plus adaptée, il vous aide et maximise vos chances de trouver le rachat de prêts optimal.

Les témoignages de nos clients

Notre accompagnement est apprécié.

Nos avis Google

Nos avis Trustpilot

Découvrez également d’autres types de rachat de crédits :