Comment fonctionne un rachat de crédits ?

Vous envisagez de faire racheter plusieurs de vos crédits. Mais comment faire un rachat de crédits aux meilleures conditions et qui vous donne entière satisfaction ? En effet, cette opération est technique. Il vous faut également éviter les pièges pour pouvoir obtenir la meilleure offre par rapport à votre situation.

Ce qu'il faut retenir

- Le rachat de crédits est une opération financière qui permet de regrouper plusieurs prêts en un seul, souvent pour alléger ses mensualités ou financer un nouveau projet.

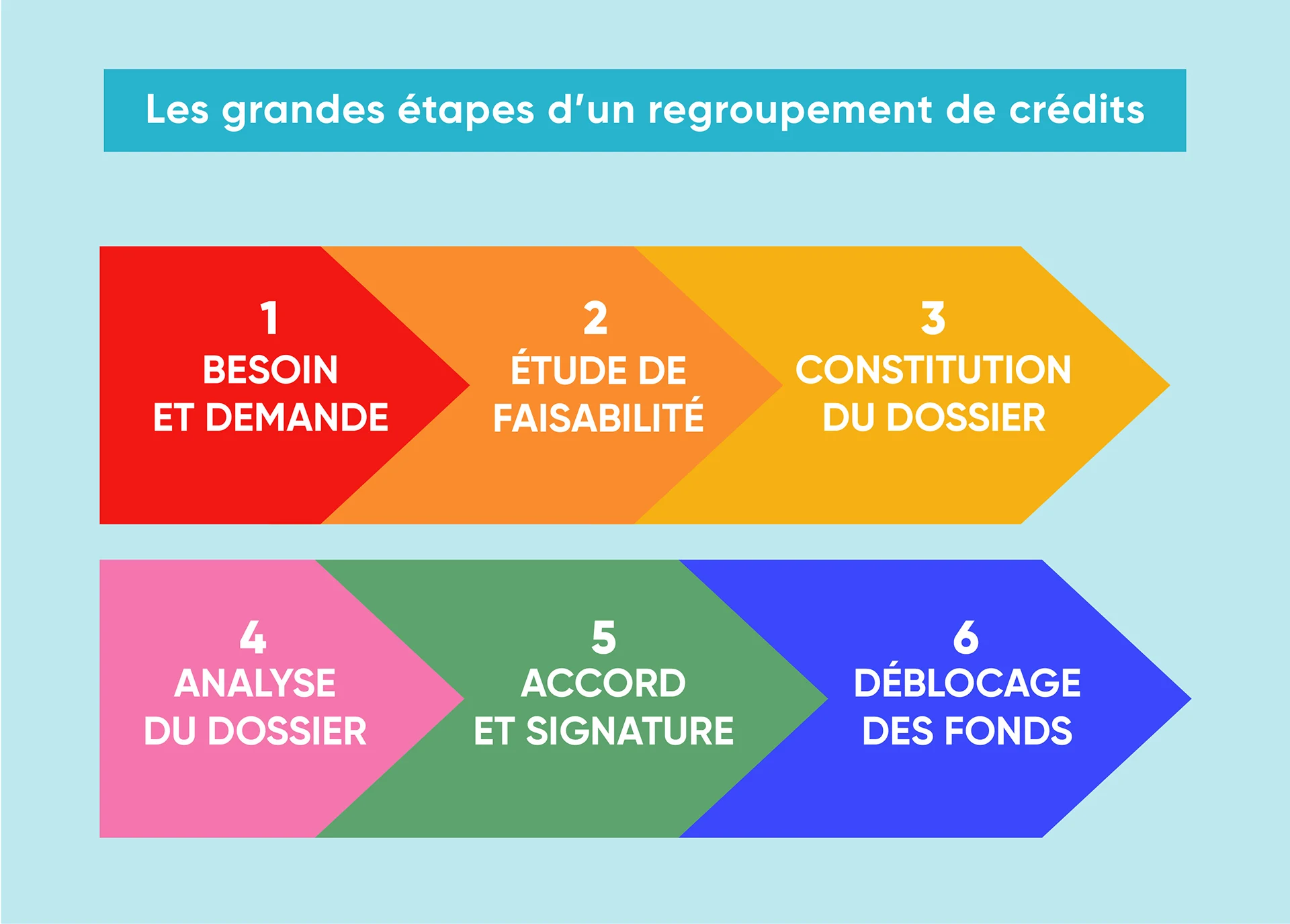

- Cette opération suit un processus en plusieurs étapes, à commencer par la constitution de votre dossier.

- L’accompagnement d’un professionnel du regroupement de crédits est fortement conseillé pour éviter les arnaques.

- Le courtier expert, comme Ymanci, vous guide à chaque étape et vous fait bénéficier des meilleures conditions de prêt.

Découvrez, dans cet article, tout ce qu’il faut savoir pour réaliser et réussir votre regroupement de crédits.

Les étapes à suivre pour réaliser un rachat de prêts

Le regroupement de crédits s’effectue en plusieurs temps. Respecter chacune des étapes et les démarches à suivre est important pour garantir le bon déroulement de l’opération.

En tant que spécialiste de la restructuration de prêts, Ymanci vous accompagne tout au long du process et vous aide à concrétiser ce projet.

1-le périmètre de votre besoin à définir

Avant de vous lancer dans un rachat de crédits, il est primordial d’en cerner les raisons qui vous poussent à l’effectuer. Alléger le montant de vos mensualités ? Financer un projet ? Éviter ou sortir d’une situation financière difficile qui pourrait vous mener à l’endettement excessif ? Ou même les 3 à la fois ?

Déterminer vos attentes et vos besoins permettra de trouver la solution de financement la plus adaptée, en prenant en compte votre statut personnel et professionnel actuel et futur.

Vos attentes déterminées, vous réalisez une première simulation de regroupement de crédits en ligne qui sera transmise à un expert en regroupement de crédits.

2-l’étude de faisabilité de votre demande

À l’issue de votre simulation en ligne, l’un de nos spécialistes en rachat de créances vous contacte dans les meilleurs délais. Il valide avec vous les informations que vous avez renseignées lors de votre simulation.

Il étudie votre demande. Vous recevez une réponse de faisabilité sous 48 heures*.

Cette étape est gratuite et sans engagement. Aucune rémunération ne peut être exigée tant que vous n’avez pas souscrit à une offre de prêt.

3-la constitution de votre dossier

Vous avez reçu une réponse positive de faisabilité. Vous pouvez passer à l’étape suivante : la constitution de votre dossier. Cette étape est la plus importante, elle doit recueillir toute votre attention. De ce dossier dépend l’acceptation définitive de votre demande.

4-l’analyse de votre dossier

Une fois votre dossier complet, votre courtier expert en restructuration de créances étude et analyse chaque justificatif fourni, permettant ainsi de déterminer votre profil client et votre solvabilité. En fonction de votre situation, il est en mesure d’éditer un contrat de prêt en 48 heures* !

Maîtrisant l’ensemble des normes et critères des organismes bancaires partenaires, il compare pour vous les solutions de financement disponibles existant sur le marché. Votre conseiller dédié vous propose l’offre de rachat de crédits qui vous convient le mieux, avec une durée et une mensualité adaptées. Vous bénéficiez également de la garantie du meilleur taux * et profitez de conditions avantageuses.

Connaissant parfaitement votre dossier, votre conseiller le défend auprès des établissements prêteurs partenaires et vous guide pour augmenter vos chances d’obtenir un accord de financement.

Bon à savoir

Dans le cadre d’un rachat de prêt immobilier, il vous est recommandé de souscrire un contrat d’assurance emprunteur. Cette assurance vise à vous couvrir, vous et votre famille, des risques de prévoyance lourde comme le décès, la perte totale et irréversible d’autonomie, l’incapacité temporaire de travail ou encore l’invalidité permanente. Un expert en assurance compare pour vous les offres d’assurance emprunteur et vous propose la meilleure solution.

5-l’accord et la signature de votre offre de prêt

Votre dossier est validé ! Cela signifie qu’une banque a accepté votre demande. Elle va racheter vos crédits pour les fusionner en un seul. Une nouvelle offre de prêt est éditée.

Votre courtier spécialiste est là pour vous conseiller et vous expliquer les différentes caractéristiques de votre offre, comme le taux, la durée, le coût global… Parfois complexe à décrypter, l’offre de crédit peut comporter des éléments techniques. Votre conseiller vous guide au cours de cette étape finale et cruciale.

Vous disposez d’un délai de rétraction à compter de la réception de votre offre de crédit :

- Pour un rachat de crédits à la consommation, vous pouvez vous rétracter sans motif dans un délai de quatorze jours calendaires révolus,

- Pour un rachat de crédits immobiliers, vous disposez d’un délai de réflexion de dix jours.

6-la mise à disposition des fonds

Votre offre est signée, le délai de rétraction est passé, les fonds sont mis à votre disposition selon les délais et dispositions réglementaires. Dans le cadre d’un regroupement de crédit immobilier, le passage devant un notaire est notamment obligatoire.

Combien de temps faut-il pour mettre en place un rachat de créances ?

Le délai dépend de la complexité du dossier, mais aussi de la nature de l’opération. S’il s’agit d’un regroupement de prêts à la consommation, il faut compter quelques semaines contre 3 mois si vous intégrez votre ou vos crédits immobiliers.

Plus vite votre dossier sera constitué, plus vite votre conseiller pourra l’analyser puis éditer l’offre de prêt qui vous correspond le mieux. Une fois le délai de rétractation passé, nous vous conseillons de renvoyer l’offre de crédit signée dans les plus brefs délais afin que la banque puisse procéder à la mise à disposition des fonds.

Grâce à l’espace client Ymanci, vous pouvez télécharger l’ensemble de vos documents, agrégez vos comptes et suivre l’état d’avancement de votre dossier.

Quels documents sont nécessaires pour ce montage financier ?

Des documents obligatoires, qui vont permettre à un prêteur d’évaluer votre situation financière et de déterminer la faisabilité de cette solution financière, devront être rassemblés. Ces documents concerneront votre identité, votre situation professionnelle, maritale, bancaire. Tout est passé au crible.

Parmi les documents, il faudra notamment fournir :

- La photocopie recto-verso d’une pièce d’identité en cours de validité.

- La copie de votre dernier avis d’imposition sur les revenus.

- Les copies de vos trois derniers bulletins de salaire, celui de décembre de l’année précédente.

- Les tableaux d’amortissement ou attestations de capitaux restants dus de tous vos prêts.

- Les 3 derniers relevés de vos comptes bancaires.

- Une copie de justificatif de domicile de moins de trois mois.

- Si vous êtes locataire : une quittance de loyer de moins de trois mois.

- Si vous êtes propriétaire : une copie de votre taxe foncière.

- …

Pas d’inquiétude, vous êtes accompagné par votre conseiller expert tout au long de cette étape.

Le choix d’une offre de rachat de crédits

Si vous avez reçu plusieurs offres sans garantie, vous disposez de 15 jours pour sélectionner la meilleure. Ce délai passe à 30 jours s’il s’agit d’offres avec garantie hypothécaire. La meilleure offre n’est pas toujours celle qui présente le TAEG le plus avantageux. Par exemple, si le taux d’intérêt est variable, le TAEG sera plus faible qu’avec un taux fixe. Attention toutefois aux mauvaises surprises en cas de hausse des taux. Veuillez donc lire attentivement chaque contrat. Pensez à demander l’avis de votre courtier. Il vous expliquera les avantages et les inconvénients des différentes clauses.

Si vous choisissez une offre demandant une garantie hypothécaire ou si vous devez procéder à une mainlevée d’hypothèque, vous devrez vous rendre chez le notaire pour finaliser l’opération.

Pour une offre sans garantie hypothécaire, vous disposez d’un délai de rétractation de 14 jours après l’avoir souscrite. Le déblocage des fonds n’aura lieu qu’une fois ce délai écoulé.

Bon à savoir

Vous pouvez réduire le délai de rétractation de 14 à 8 jours sur simple demande !

Vous avez signé une offre de rachat de crédits, vous changez d’avis et le délai de rétractation n’est pas écoulé ? Envoyer vite un mail et un courrier en recommandé avec avis de réception pour renoncer à ce montage financier.

Découvrez l’accompagnement Ymanci lors d’un rachat de crédits

Les courtiers experts Ymanci vous accompagnent pas à pas dans votre opération de regroupement de crédits. Leurs connaissances parfaites du marché du crédit, leurs excellentes relations avec les partenaires bancaires et leur écoute active face à vos besoins leur permettent de trouver la solution de financement la plus adaptée à votre situation, aux meilleures conditions.

Comment fonctionne un regroupement de prêts ?

Le regroupement de crédits est une opération financière qui permet de fusionner tous vos emprunts en un seul et unique crédit. Concrètement, une banque ou un organisme de crédit va racheter tous les prêts que vous avez souscrits auprès d’autres établissements financiers. Autrement dit, l’établissement bancaire habilité va rembourser l’ensemble des encours qu’il vous reste à payer. En parallèle, il met en place un nouvel emprunt correspondant au montant racheté, majoré d’autres frais, voire même d’une trésorerie complémentaire*. Vous n’avez ainsi plus qu’un seul crédit à rembourser.

Cette somme d’argent peut servir au financement d’un nouveau projet (auto, travaux, etc.) ou à régler des dettes. Quant à ses effets, ils sont immédiats :

- Vous ne payez plus qu’une seule mensualité,

- Cette échéance peut être réduite jusqu’à -60 %* comparativement à celles que vous remboursiez chaque mois.

En regroupant vos emprunts, la durée de votre nouveau crédit est le plus souvent allongée, étalant ainsi son coût global.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Racheter vos dettes grâce à un crédit qui répond à votre objectif

Pour avoir l’assurance que ce montage financier vous donnera satisfaction, il faut d’abord être clair sur la somme nécessaire et sur votre objectif principal. S’agit-il de :

- Financer un projet : travaux, auto, immobilier, etc. ?

- Diminuer le total de vos mensualités ?

- Réduire le coût de vos crédits ?

Pour obtenir rapidement un rachat de crédits, vous pouvez passer directement par une société en ligne ou qui, comme Ymanci, opère à la fois en ligne et en agence.

Attention : si une personne ou un établissement vous promet des taux imbattables sur les réseaux sociaux, il s’agit très probablement d’une escroquerie. Le rachat de crédits fait l’objet de nombreuses arnaques. Pour les éviter, il faut impérativement passer par un établissement de rachat de crédits figurant sur le site de l’Orias et habilité à effectuer cette opération ou par un agent financier enregistré sur le Regafi.

Parmi les pièges à éviter lors d’un rachat de crédits, il ne faut ni surévaluer ni sous-évaluer votre besoin de trésorerie. De plus, le choix de la durée doit être étudié avec la plus grande attention pour vous permettre d’avoir une mensualité adaptée à votre budget.

Négocier le meilleur TAEG pour le crédit servant à racheter vos prêts

Le TAEG (Taux annuel effectif global) va vous permettre de comparer les offres. Il se compose non seulement du taux d’intérêt, des frais de dossier, etc., mais aussi dans certains cas de l’assurance emprunteur. Une légère différence de TAEG modifie considérablement ce que vous coûte votre crédit.

Si vous n’êtes pas banquier ou fin négociateur et si le rachat de crédits dépasse les 15 000 euros, vous avez intérêt à vous faire accompagner par un courtier expert en rachat de crédits. Il sait négocier pour obtenir un TAEG très avantageux pour votre profil.

Négocier les clauses de l’offre de rachat de crédits et de l’assurance emprunteur

Le TAEG obtenu n’est qu’un élément d’un rachat de crédits réussi. Les clauses des offres sont également importantes. Par exemple, dans le cas d’un rachat de crédits immo sur 25 ans, il peut être judicieux d’obtenir la suppression de l’indemnité de remboursement anticipé, surtout s’il y a des chances que vous revendiez votre bien avant le terme du crédit.

De même, pouvoir moduler à la hausse ou à la baisse ses mensualités est très utile, si vos revenus sont susceptibles de fluctuer pendant la durée du prêt. Enfin, pouvoir reporter le paiement de certaines mensualités en cas de nécessité est parfois utile.

Les courtiers sauront vous conseiller sur les clauses les plus adaptées à votre situation.

Pourquoi faire un rachat de crédits ?

Le rachat de créances peut s’avérer très efficace dans différentes situations et peut répondre à des besoins variés :

- Diminuer vos mensualités

Vous avez plusieurs crédits en cours de remboursement, l’ensemble de vos mensualités représente un budget mensuel conséquent. Vos fins de mois sont difficiles à boucler sans être dans le rouge.

Vous avez un projet, mais vous ne souhaitez pas payer une énième échéance de prêt qui ne ferait qu’augmenter vos charges et réduire votre reste à vivre.

En regroupant vos prêts, vous profitez d’une baisse significative de vos mensualités pouvant aller jusqu’à -60 % *. Vous pouvez à nouveau respirer et envisager de concrétiser vos projets.

- Financer un nouveau projet

Vous envisagez d’effectuer des travaux dans votre logement, vous devez changer votre voiture ou souhaitez investir dans l’immobilier. Parce que vous avez déjà des crédits en cours de remboursement, la souscription d’un nouveau prêt n’est pas possible : votre taux d’endettement serait supérieur aux normes bancaires autorisées, votre reste à vivre deviendrait trop faible.

Le rachat de vos emprunts peut s’avérer être la solution à votre besoin de financement. Au-delà de diminuer vos charges de remboursement, vous pouvez inclure à cette opération une trésorerie * vous permettant de réaliser votre projet.

- Optimiser votre budget

Chaque mois, vous remboursez à un ou plusieurs organismes bancaires vos échéances d’emprunts. Ces mensualités sont de montants variés et sont prélevées à des dates différentes. Le suivi et la gestion de vos comptes deviennent de véritables casse-têtes et vous craignez l’erreur qui pourrait vous mettre dans une position financière délicate.

La restructuration de vos créances vous permet de les réunir en un unique et nouveau prêt. Vous ne remboursez plus qu’une seule mensualité. La gestion de votre budget en est facilitée, vous pouvez le suivre de manière plus efficace.

- Anticiper la retraite

Vous avez estimé vos revenus lorsque vous allez être à la retraite. Vous savez donc qu’ils diminueront de manière significative. Pourtant, vos charges, comme vos factures de gaz ou d’électricité ou même vos échéances de prêt, resteront toujours aussi importantes. La balance entre vos nouveaux revenus et vos dépenses risque de déséquilibrer vos finances.

Vous pouvez anticiper votre passage à la retraite en regroupant vos crédits. Vous pouvez décider de payer des mensualités plus élevées le temps où vous êtes encore en activité, et diminuer vos remboursements de prêts dès que votre nouvelle vie de retraité commence. Le système de prêt à paliers permet d’adapter la mensualité de votre rachat de crédits à vos revenus : en activité, lors de votre départ à la retraite, lors du départ à la retraite de votre conjoint et de conserver ainsi le même reste à vivre.

Quels sont les critères pris en considération par les banques et les organismes prêteurs ?

Pour évaluer le risque et la faisabilité de ce montage financier, les banques ou les organismes de prêt vont évaluer des critères. Les principaux sont :

- La situation professionnelle : il doit être stable : un contrat à durée indéterminée (CDI) ou un statut de fonctionnaire plaît généralement à un prêteur.

- Le statut personnel : marié, célibataire, etc. Un couple avec des revenus combinés obtiendra plus facilement les faveurs d’un prêteur.

- La situation financière : ils vont examiner le taux d’endettement, la gestion des comptes bancaires, etc. En effet, les banques peuvent rejeter votre demande si les incidents de paiement reviennent trop souvent.

- Les revenus qui doivent être pérennes et suffisants pour honorer la nouvelle mensualité de ce montage financier.

- …

Découvrez ci-après, les emprunts qui peuvent être intégrés dans ce montage financier.

Quels sont les types d’emprunts pouvant être rachetés ?

Ce montage financier peut regrouper plusieurs types d’emprunts et solder des dettes fiscales et familiales comme :

- Les emprunts à la consommation qui incluent le prêt personnel, le crédit pour financer un véhicule ou des travaux, le crédit renouvelable.

- Un emprunt immobilier.

- Les dettes comme les loyers impayés, les découverts bancaires, les dettes familiales, etc.

Avant de faire appel à un courtier Ymanci, spécialiste dans ce montage financier, vous pouvez au préalable faire une étude. Lisez la suite.

Une étude en amont du rachat de crédits est-elle nécessaire ?

Oui ! Pour commencer, nous vous conseillons d’utiliser les outils de simulation. Vous devrez sélectionner vos crédits à regrouper, vos dettes fiscales et/ou privées ainsi que vos découverts bancaires qui peuvent également être regroupés. Seules les dettes de jeu sont exclues de ce montage financier.

Vous pouvez décider de faire racheter l’ensemble de vos crédits. Dans ce cas, nous parlons alors de regroupement de crédits total. L’intégralité de vos emprunts que vous en ayez 2, 3 ou 10, est alors regroupée.

Vous pouvez également fusionner une partie seulement de vos emprunts, on parle ici de regroupement de crédits partiel. À titre d’exemple, si vous avez un crédit immobilier avec un taux d’intérêt très intéressant, vous pouvez regrouper vos crédits à la consommation uniquement et conserver votre prêt immobilier en l’excluant du rachat.

Connaître les taux d’intérêt actuels en fonction de la nature du rachat de crédits

Si vous avez un projet de regroupement de prêts, la première étape consiste à procéder à des simulations sur Internet. Si votre objectif principal est une diminution du coût total de vos crédits, vous consulterez le baromètre des taux. Si la part de l’immobilier représente au moins 60 % du montant de votre regroupement de crédits, vous regarderez les taux dits « immobilier ». Sinon, vous prendrez les taux dits de consommation.

Vous pourrez ainsi comparer ces taux avec le taux d’intérêt (et non le TAEG) de vos prêts en cours. Cette comparaison vous permettra de savoir si réduire le coût de vos crédits est atteignable.

Évaluer les différents frais relatifs à votre rachat de crédits

Un rachat de crédits comporte des frais : indemnité de remboursement anticipé, frais de dossier, frais de mainlevée si un crédit hypothécaire est concerné, etc. D’une manière générale, un rachat de crédits concernant un prêt immobilier ou une hypothèque sur un bien immobilier coûte beaucoup plus cher qu’un simple regroupement de prêts à la consommation.

Même si une société de courtage peut vous permettre de réduire certains frais, pensez à en tenir compte lors de vos simulations sur Internet. C’est particulièrement important si votre rachat de crédits porte sur des sommes très élevées et comporte de l’immobilier.

Procéder à une simulation en ligne des futures mensualités

Sur une calculette des mensualités, vous rentrez le montant du ou des emprunts que vous souhaitez regrouper ainsi qu’une éventuelle somme supplémentaire et le taux d’intérêt espéré. Vous faites varier la durée pour voir à combien s’élèveront votre future mensualité et le coût du crédit. À cette étape, vous devez chercher l’équilibre entre l’étalement le plus court et la mensualité la plus supportable pour votre budget et vos habitudes de consommation. Il faut alors vous poser plusieurs questions pour estimer vos chances d’obtenir des offres de rachat de crédits.

Votre taux d’endettement est-il acceptable après le rachat de crédits ?

Le gouvernement met à votre disposition un calculateur de taux d’endettement. Il est facile à utiliser. Le résultat doit être inférieur à 50 %. Au-delà, sauf si vous disposez de revenus très élevés, il sera difficile de trouver un organisme qui vous accorde un rachat de crédits.

Vos revenus suffisent-ils aux yeux des établissements de financement ?

Les établissements bancaires considèrent qu’il vous faut un reste à vivre d’au moins 700 euros par adulte et de 300 euros par enfant. Le reste à vivre est la somme de vos revenus moins la somme de vos charges fixes. Par exemple, si vous êtes parent solo d’un enfant de 5 ans, votre reste à vivre doit être d’au moins 1000 euros. Si les revenus de votre foyer, allocations comprises, sont de 1800 euros, vos charges fixes (loyer, mensualités de crédit, etc.) doivent être inférieures à 800 euros.

Votre demande de trésorerie peut-elle être acceptée ?

Dans le cadre d’un rachat de crédits sans garantie, la trésorerie peut s’élever à hauteur des encours de prêts repris. Quant au rachat de crédit hypothécaire, il n’y a pas de limite.

Comment adapter votre demande de rachat de crédits à ces trois contraintes ?

Pour diminuer votre taux d’endettement ou augmenter votre reste à vivre, il faudra allonger la durée de remboursement de votre nouveau prêt ou réduire le capital emprunté.

Vous êtes parvenu à un résultat qui vous laisse espérer la possibilité d’un rachat de crédits ? Vous pensez qu’il vous permettra d’atteindre l’objectif principal du regroupement de prêts demandé ? Il est temps d’obtenir une estimation gratuite et plus précise auprès d’une société de rachat de crédits.

Faire une simulation en ligne auprès d’une société de rachat de crédits

Si votre rachat de crédits est inférieur à 15 000 euros, vous ferez une simulation financière auprès d’une banque ou d’un organisme de prêt. Il est conseillé de contacter plusieurs établissements.

Si le montant du regroupement de prêts envisagé est supérieur à 15 000 euros, vous avez intérêt à faire une simulation en ligne personnalisée auprès d’un courtier. Cette simulation est gratuite et sans engagement. Chez Ymanci, un courtier vous répond en 24 heures. Il vous donnera une estimation beaucoup plus fiable et précise qu’un simulateur sur Internet. Vous pourrez comparer le total de vos mensualités et le coût de vos crédits avant et après l’opération de rachat.

La négociation du TAEG et la constitution d’un dossier de rachat de crédits

Votre décision est prise. Vous savez quels emprunts vous rachetez et la trésorerie à demander. Que devez-vous faire ?

Obtenir le meilleur TAEG pour diminuer le coût du rachat de crédits

Pourquoi la négociation du TAEG est-elle importante ? Parce qu’une légère différence de TAEG modifie considérablement ce que vous coûtera votre crédit. Pour le réduire, il y a notamment la négociation :

- de certains frais (frais de dossier, frais de courtage etc.) ;

- des garanties exigées (assurance emprunteur, caution, hypothèque etc.).

Sauf si vous connaissez bien le secteur bancaire ou êtes fin négociateur, dès que le rachat de crédits dépasse les 15 000 euros, vous allez gagner du temps et de l’argent en passant par un courtier. Il connaît tous les moyens pour vous obtenir un TAEG attractif. Il peut aussi vous obtenir une délégation de l’assurance emprunteur adaptée à vos besoins et moins coûteuse que celle de la banque. Il sait aussi, en fonction de votre profil, quels sont les établissements qui vous proposeront les meilleurs taux du moment.

Ymanci vous accorde même un dédommagement si après avoir souscrit un rachat de crédits chez nous, vous recevez dans les 90 jours une offre ferme aux mêmes conditions, mais avec un taux plus faible. C’est notre garantie Meilleur taux*.

Constituer un dossier complet de rachat de crédits

La constitution de votre dossier représente une étape très importante de votre opération de regroupement de prêts et doit être suivie avec attention.

Que vous passiez par un courtier en rachat de crédits ou non, il vous faudra réunir de nombreux justificatifs pour vous et, éventuellement, votre co-emprunteur. Il vous faudra les adresser aux établissements choisis.

En cas de rachat de crédits nécessitant une garantie financière (garant, cautionnement, garantie hypothécaire, etc.), il vous faudra fournir les pièces demandées. Si vous demandez une trésorerie affectée à une opération précise, il vous faudra fournir son justificatif (devis de travaux par exemple).

Pour que votre dossier puisse être traité plus rapidement, il faut toujours envoyer un dossier complet. Votre courtier Ymanci vérifiera que votre dossier comporte toutes les pièces exigées en fonction de votre profil, par les différents organismes de prêts sollicités. S’il vous signale un justificatif manquant, adressez-le-lui dans les meilleurs délais.

Sachez que votre courtier Ymanci fera pour vous le tour de toutes les offres du marché pour dénicher l’organisme bancaire et la solution de financement qui vous conviendra le mieux. En effet, il vous aidera à optimiser votre dossier pour obtenir la meilleure offre. Il le défendra auprès des différents organismes de prêt. Ce service est particulièrement utile pour les profils atypiques ou dont le dossier présente une faiblesse.

Qualité de notre service : les témoignages de nos clients sur TrustPilot

Voici trois autres articles pour plus d’informations sur le rachat de crédits :