Rachat de crédits : une solution efficace pour éviter un fichage FICP

Au fur et à mesure de vos projets et de vos besoins, vous avez contracté plusieurs crédits. Prêt immobilier pour l’acquisition de votre maison, crédit à la consommation pour l’achat de votre voiture puis crédit renouvelable pour faire face aux dépenses imprévues, ce sont maintenant de multiples mensualités de remboursement qui s’accumulent au débit de votre compte bancaire. La problématique que vous rencontrez ? Votre taux d’endettement est bien trop élevé. En conséquence, vous éprouvez des difficultés pour rembourser toutes ces dettes.

Cette situation déséquilibrée peut entraîner une inscription auprès de la Banque de France. La solution : envisager un rachat de crédit pour éviter le fichage FICP. Cette opération, qui consiste à regrouper vos crédits et à diminuer vos charges de prêt, vous permet de retrouver une situation financière plus saine et d’écarter les risques d’impayés de vos mensualités de prêt.

Ce qu'il faut retenir

- Ne pas être dans la capacité de rembourser ses mensualités de prêt peut conduire à une inscription au fichier FICP.

- Les motifs sont nombreux : découvert bancaire non résorbé, chèques impayés, incidents de paiement liés à votre CB, mensualités de crédit non honorées…

- Un fichage Banque de France FICP peut avoir de graves conséquences dans votre gestion financière et donc dans votre quotidien.

- Le rachat de crédits peut vous permettre d’éviter une inscription au Fichier national des Incidents de remboursements des crédits aux particuliers.

- Ymanci vous accompagne dans votre projet de rachat de crédits pour éviter le fichage FICP.

Que signifie être fiché à la Banque de France ? Quels sont les impacts de cette inscription pour votre situation financière ? En quoi le rachat de crédits peut-il aider un emprunteur en difficulté de paiement ? Découvrez toutes les réponses à vos questions, avec un guide complet sur l’opération de rachat de crédit pour échapper à l’inscription FICP.

Le fonctionnement d’une inscription auprès de la Banque de France

Fiché Banque de France ou encore interdit bancaire, ces expressions sonnent comme des sanctions à éviter à tout prix. Mais concrètement, que signifient-elles ? La Banque de France gère plusieurs fichiers qui répertorient les incidents de paiement sur les comptes bancaires en France.

Parmi eux, les deux principaux sont le fichier central des chèques impayés et le fichier national des incidents de remboursement des crédits aux particuliers, c’est-à-dire le fichier FICP. Étudions ensemble le fonctionnement de chaque fichier pour bien comprendre la notion d’interdit bancaire.

Inscription Banque de France : le fichier central des chèques impayés

Vous vous demandez quel est le rapport entre rachat de crédits et inscription au fichier central des chèques impayés de la banque de France ? La réponse est simple. Si les mensualités de remboursement de tous vos crédits sont trop importantes par rapport à vos revenus, cette situation impacte l’équilibre global de votre budget.

Résultat : des incidents de paiement dans vos dépenses courantes peuvent survenir, entraînant avec eux le fichage de votre dossier. Dans les faits, votre banque peut demander votre inscription au fichier central des chèques impayés de la Banque de France dans deux cas de figure. Analysons chaque situation.

Chèque impayé et fichage à la Banque de France

Première situation possible : vous avez émis un chèque sans provision. Dans ce cas, vous devez régulariser cet incident de paiement au plus vite et rembourser vos dettes. À défaut, vous restez inscrit au fichier central des chèques impayés pour une durée de cinq ans.

Incidents de paiement avec une carte bancaire et inscription à la Banque de France

Deuxième situation possible : l’utilisation abusive de la carte bancaire. Concrètement, cela signifie que vous avez réalisé trop de dépenses par rapport à vos revenus, mettant ainsi en péril l’équilibre de votre compte bancaire. Cette fois encore, le remboursement rapide des incidents de paiement doit intervenir. Dans le cas contraire, vous restez fiché à la Banque de France pour une durée de deux ans.

Le fichier national des incidents de remboursement des crédits aux particuliers

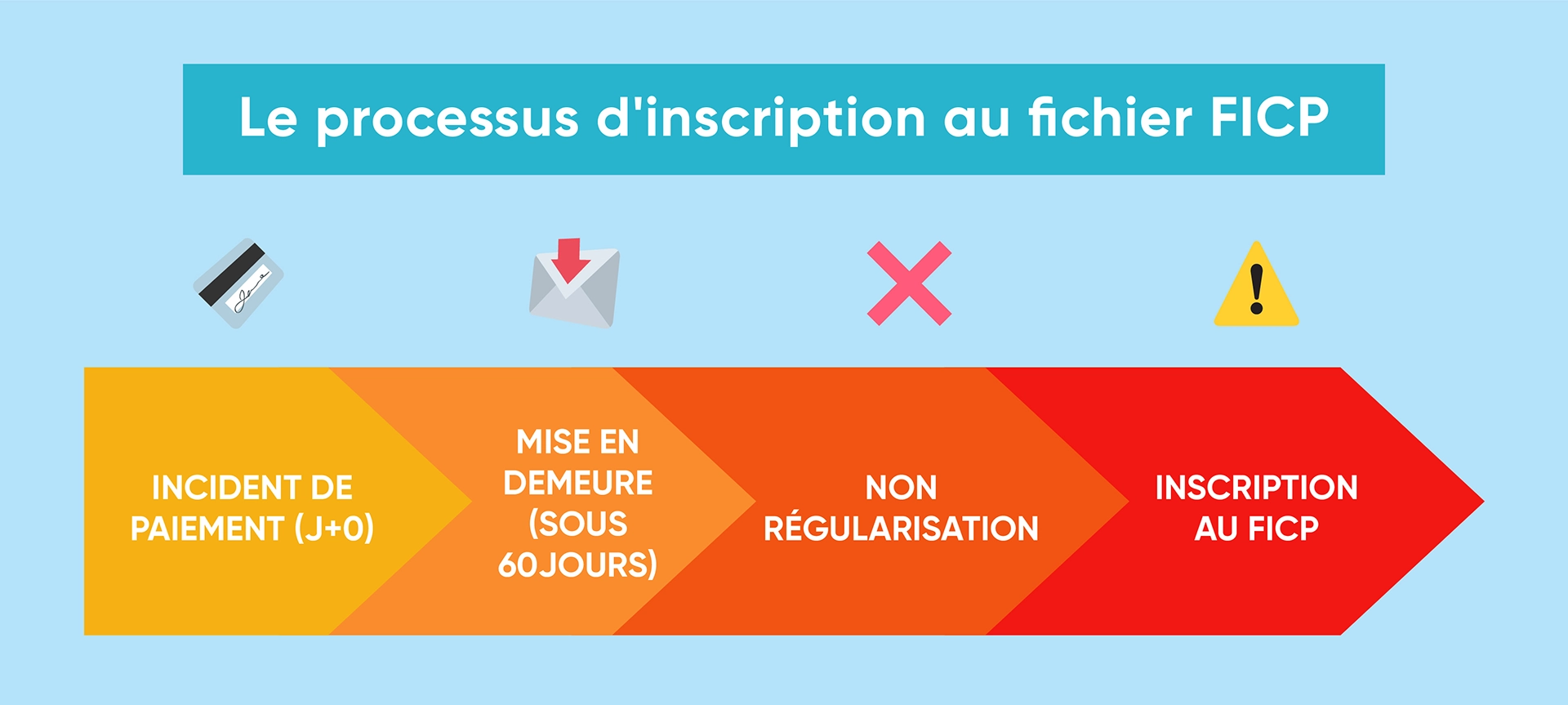

Passons maintenant au fonctionnement du fichier FICP. Concrètement, trois cas de figure peuvent justifier votre inscription au fichier national des incidents de remboursement des crédits aux particuliers. Dans chaque situation, ce sont les banques ou les organismes de prêt qui demandent votre inscription au fichier FICP de la Banque de France.

Le fichage FICP à cause de mensualités de crédit impayées

Le montant total des mensualités de remboursement de vos prêts en cours est bien trop élevé par rapport à votre capacité d’endettement. Votre situation bancaire et financière est directement impactée. En conséquence, vous n’avez pas pu rembourser votre dernière mensualité. Attention, à partir de deux mensualités de crédit impayées, la banque ou l’organisme de crédit demande votre inscription au fichier FICP.

Avant d’être fiché, vous recevez un avertissement avec la possibilité de rembourser vos incidents de paiement sous 30 jours. Si vous ne parvenez pas à régulariser votre situation, la sanction tombe : l’inscription au fichier FICP de la Banque de France est actée. La durée de l’inscription FICP est alors de cinq ans au maximum.

Le fichage FICP à cause d’un découvert bancaire

Voilà une autre situation qui peut pousser votre banque à demander votre inscription au fichier FICP de la banque de France : le découvert bancaire utilisé abusivement. Dans les faits, lorsque vous bénéficiez d’un découvert autorisé sur votre compte bancaire, il est obligatoire de le rembourser chaque mois. Concrètement, cela signifie que le solde de votre compte bancaire doit être de nouveau positif lors du versement de vos revenus. Si ce n’est pas le cas, la banque considère que votre situation bancaire suit un équilibre précaire.

À défaut du remboursement d’un découvert bancaire supérieur à 500 euros pendant plus de 60 jours, votre banque transmet votre dossier à la Banque de France pour une inscription au fichier FICP. Rappelons que le découvert bancaire est considéré comme un crédit à la consommation. Cependant, il présente un taux d’intérêt très élevé. Vous restez alors fiché à la Banque de France jusqu’au remboursement de vos dettes ou pour une durée de cinq ans.

Le fichage FICP lorsque l’emprunteur sollicite une procédure de surendettement

Il arrive qu’un emprunteur se retrouve dans l’impasse concernant le remboursement de ses prêts en cours. Lorsque le rachat de crédit n’est plus possible, l’emprunteur peut être contraint de solliciter une commission de surendettement. Son rôle consiste à trouver des solutions pour aider l’emprunteur à rembourser ses dettes. Parmi ces solutions, la commission de surendettement peut décider d’échelonner le remboursement des crédits. Elle peut aussi opter pour le report des mensualités de certains prêts. Enfin, un effacement partiel ou total des dettes peut être envisagé.

En revanche, faire appel à une commission de surendettement entraîne l’inscription immédiate du dossier de l’emprunteur au fichier FICP de la Banque de France. À partir de ce moment-là, il est beaucoup plus difficile de solliciter un prêt. Que ce soit un crédit à la consommation, un crédit immobilier ou un rachat de crédits, cette opération présente le risque d’aggraver son taux d’endettement. Cette situation est actée pour une durée de cinq à sept ans.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

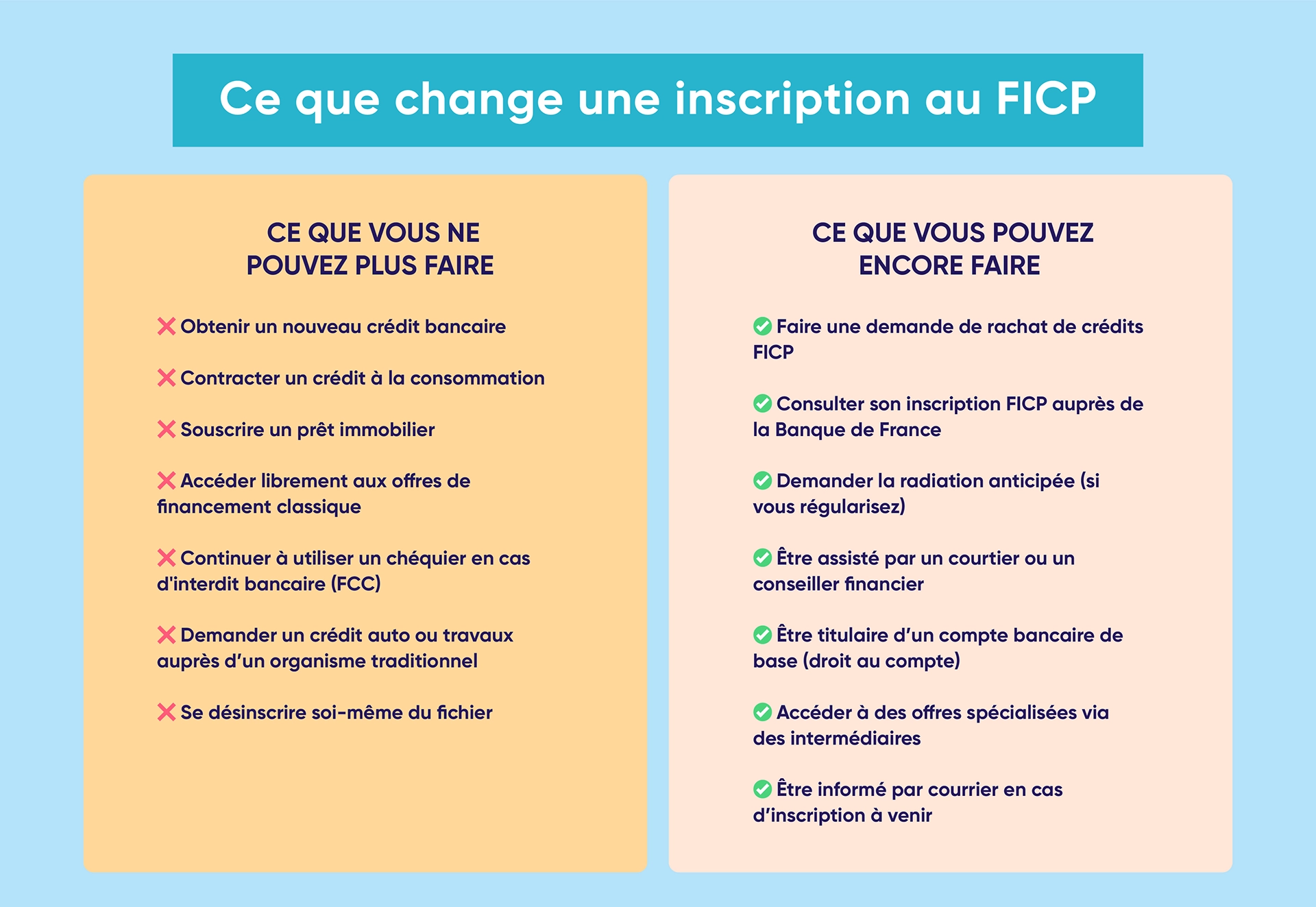

Fichage FICP : les conséquences pour l’emprunteur et sa situation financière

Une inscription à la Banque de France n’est pas sans conséquence pour votre dossier emprunteur et votre faculté à solliciter un rachat ou un regroupement de crédits. D’un point de vue légal, le fichage FICP ne vous empêche pas de contracter un nouveau crédit. Cependant, dans les faits, la plupart des banques et des organismes de prêt se montrent très réticents pour accorder un prêt à un emprunteur fiché à la Banque de France.

L’idéal reste bien sûr de solliciter un rachat ou un regroupement de crédits avant d’arriver à une situation d’interdit bancaire. Cependant, si le mal est déjà fait, sachez que certains organismes de prêt peuvent accepter d’étudier votre dossier pour financer votre opération. Vous pouvez également faire appel à un courtier spécialisé. En revanche, votre situation et notamment la possession d’un bien immobilier prennent une importance capitale pour la banque. En effet, en matière de rachat de crédits pour emprunteur fiché au FICP, propriétaires et locataires ne jouent pas dans la même cour.

Rachat de crédits avec inscription FICP : une solution envisageable pour les propriétaires

Lorsque l’emprunteur est propriétaire, son bien immobilier représente une garantie solide pour la banque ou l’organisme de prêt. En effet, en cas d’incidents de paiement, la banque peut procéder à la vente du bien immobilier pour le remboursement du crédit.

Malgré cette garantie, les incidents de paiement concernant les mensualités de crédit en cours représentent un obstacle dans l’acceptation du dossier. Seuls quelques organismes peuvent se montrer favorables à une opération de rachat ou de regroupement de crédits lorsque l’emprunteur est fiché à la Banque de France, et ce, même s’il est propriétaire de son bien immobilier.

Regroupement de crédits avec inscription FICP : une solution très complexe pour un locataire

Pour un locataire, obtenir un rachat ou un regroupement de crédits en étant fiché à la Banque de France relève du parcours du combattant. Très rares sont les cas de dossiers de rachat de crédits pour locataires fichés FICP qui aboutissent. Malgré de bons arguments, il est peu probable qu’un locataire faisant l’objet d’une inscription au fichier FICP se voit accepter une opération de rachat de crédits.

L’intérêt d’un rachat de crédits pour éviter le fichage FICP

Vous l’aurez compris, il est essentiel de solliciter un rachat ou un regroupement de crédits avant d’être fiché à la Banque de France. C’est d’ailleurs cette opération qui peut vous éviter toute inscription au fichier FICP. Comment ? En améliorant significativement votre situation bancaire et financière grâce à l’allègement de vos mensualités de remboursement. Étudions ensemble les avantages qu’offre le rachat de crédits pour un emprunteur en difficulté de paiement.

La diminution des mensualités de remboursement des crédits

Le rachat ou le regroupement de crédit consiste à remplacer tous vos prêts en cours par un nouveau crédit. Le montant du prêt correspond à l’ensemble des capitaux restants dus sur vos crédits en cours. Ce montant peut également reprendre d’autres types de dettes, telles que les dettes familiales ou le découvert bancaire. Grâce à cette opération, vous bénéficiez d’un prêt unique, avec une seule mensualité de remboursement.

La durée globale du crédit est généralement allongée par rapport à vos échéances actuelles. L’objectif ? Obtenir une mensualité de remboursement plus basse. Le montant de cette nouvelle mensualité est minutieusement étudié. Il doit s’intégrer dans votre budget de façon à améliorer votre situation financière et bancaire.

La diminution du taux d’endettement grâce au rachat de crédits

Diminuer vos mensualités revient à améliorer significativement votre taux d’endettement. En effet, le taux d’endettement correspond au rapport entre vos charges et vos revenus. Vos charges représentent les mensualités de crédits en cours et un éventuel loyer. En obtenant une mensualité de remboursement plus basse, vous optimisez donc votre taux d’endettement.

Concrètement, cette situation se traduit par une meilleure maîtrise de votre budget. Vous améliorez votre reste à vivre. Le paiement de vos mensualités n’est plus une difficulté. Le règlement de vos dépenses courantes n’est plus un problème. Vous recouvrez une situation bancaire saine.

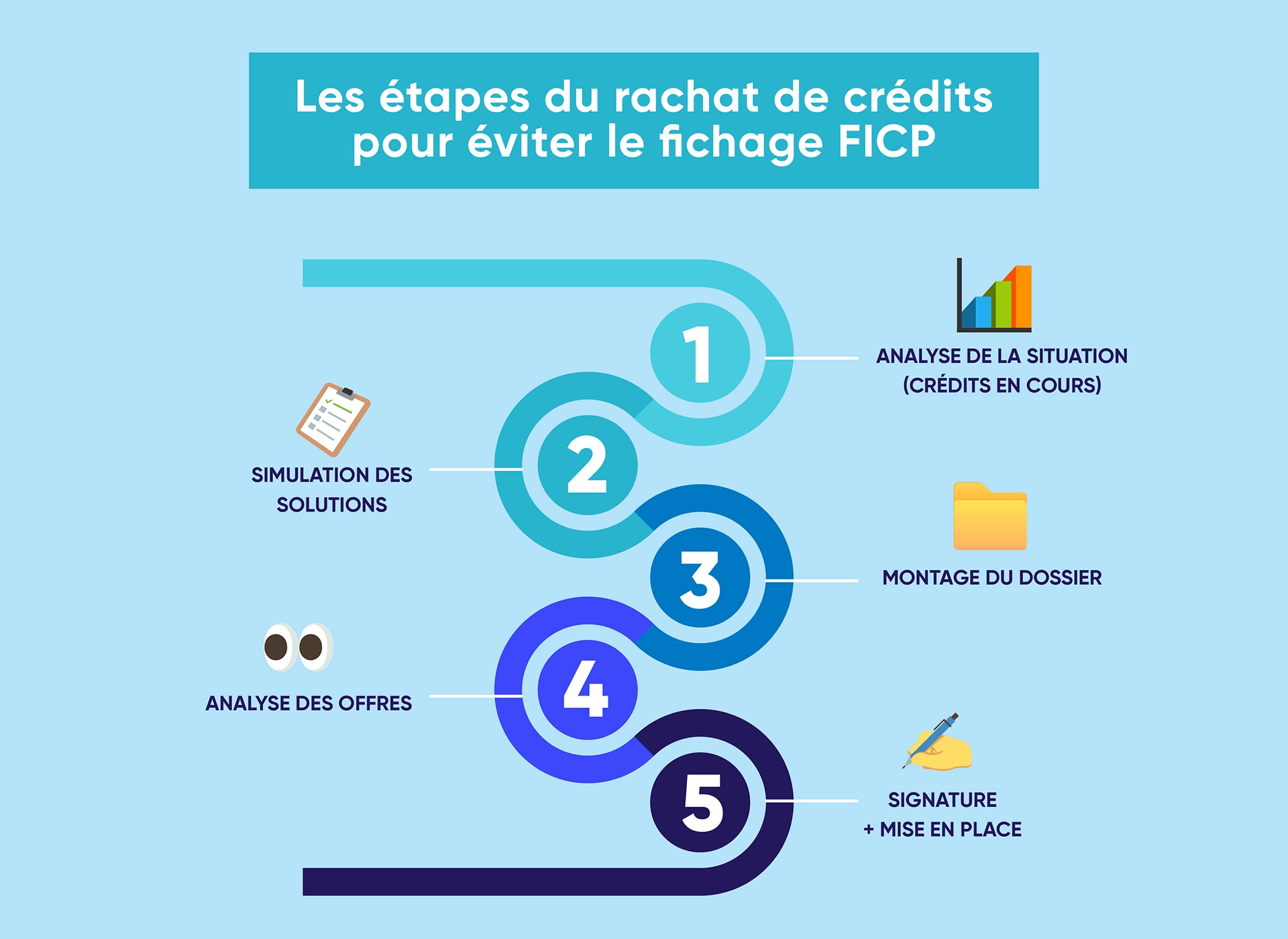

Les étapes d’un rachat de crédits pour éviter le fichage FICP

Vous souhaitez faire appel au rachat ou au regroupement de crédits pour améliorer votre situation bancaire et financière ? Découvrez comment réaliser cette opération en trois étapes.

Première étape du rachat de crédit : la simulation

La simulation vous permet d’identifier l’intérêt d’un rachat de crédits dans votre situation. En effet, ce document vous présente les conditions de votre nouveau prêt. Durée, mensualité ou encore taux d’intérêt, toutes les caractéristiques de votre opération y sont détaillées. C’est avec ces informations que vous pouvez comparer les offres de plusieurs organismes de prêt.

Deuxième étape du regroupement de crédits : la demande de prêt

Vous avez ciblé une banque qui vous propose des conditions intéressantes ? C’est le moment de lui transmettre votre dossier emprunteur. Dans ce dossier, vous intégrez l’ensemble des justificatifs qui aident la banque à analyser votre situation financière. Bulletins de salaire, avis d’impôt, tableaux d’amortissement des prêts en cours ou encore relevé de compte bancaire font généralement partie des documents à envoyer.

Troisième étape du rachat de crédits : la mise en place du prêt

La banque a accepté de financer votre rachat de crédits ? Félicitations ! Il ne reste plus qu’à souscrire votre assurance emprunteur et signer votre offre de prêt. Ensuite, la banque s’occupe de rembourser vos anciens organismes de prêt. Vos dettes sont ainsi regroupées au sein d’un crédit unique. Désormais, c’est votre nouvelle mensualité qui sera prélevée sur votre compte bancaire.

Le rachat de crédits est une solution pertinente pour éviter le fichage FICP. En revanche, l’opération doit être envisagée au bon moment. L’emprunteur ne doit pas attendre trop longtemps avant de solliciter une banque, sous peine de rencontrer des incidents de paiement. L’idéal reste de suivre son budget de près afin d’identifier toute difficulté de remboursement par rapport à ses revenus. La recette secrète : savoir réagir à temps !

Parlez-en avec votre courtier Ymanci.

Évitez un fichage FICP avec Ymanci, courtier spécialiste du rachat de crédits

Avant qu’il ne soit trop tard et que les impayés de vos mensualités de prêt ne vous conduisent à une inscription Banque de France, contactez Ymanci et ses courtiers.

Avec eux, vous regroupez vos crédits et retrouvez un équilibre budgétaire grâce notamment à une diminution du montant de vos mensualités de prêt et une gestion plus simple de vos finances.

En faisant appel à un courtier, et plus particulièrement à Ymanci, vous déléguez entièrement la réalisation de votre rachat de crédits.

Votre courtier expert Ymanci se charge de tout : de la recherche du financement à la négociation des meilleures conditions de prêt. Il vous aide à constituer votre dossier pour maximiser les chances d’obtenir un ou plusieurs accords de prêt.

Nos clients apprécient notre accompagnement

Pour vous convaincre de passer par l’intermédiaire d’Ymanci pour votre regroupement de prêts, jetez un œil aux avis de nos clients !

Nos avis Google

Nos avis Trustpilot