Rachat de crédits et découvert bancaire

Un rachat de crédits est soumis à certaines conditions. Et il n’est pas incompatible avec une situation de découvert bancaire. Existe-t-il des solutions financières adaptées pour mettre fin à un découvert ? La réponse à votre interrogation est oui. Est-ce que cette solution passe par un crédit à la consommation ? La réponse est… Pas forcément ! En effet, vos découverts bancaires à répétition peuvent être causés par des crédits à la consommation : un prêt pour financer l’achat d’un véhicule, un emprunt pour améliorer votre logement, un crédit renouvelable.

Un énième crédit à la consommation n’arrangerait pas votre budget mensuel. Au contraire, il risquerait même d’accroître les découverts bancaires. Toutefois, une solution financière pourrait vous tirer de ce mauvais pas. Une solution dont l’objectif est de vous permettre de reprendre la main sur vos finances et de réduire vos mensualités. Cette opération bancaire est le rachat de crédits ou le regroupement de prêts. Elle offre la possibilité de regrouper tous vos crédits, vos dettes fiscales et familiales, sans oublier vos découverts bancaires, puis de bénéficier d’un taux d’intérêt unique pouvant être renégocié à la baisse. Bien entendu !

Ce qu'il faut retenir

- Le rachat de crédits est la meilleure solution par rapport à un énième crédit à la consommation.

- Le découvert bancaire, considéré comme un crédit à la consommation, peut être intégré dans un regroupement de crédits.

- Il est possible de faire racheter votre découvert en l’associant à un prêt immobilier ou à un crédit à la consommation comme un crédit affecté ou un crédit renouvelable.

- Vous êtes éligible ou vous ne l’êtes pas ? Telle est la question. Pour le découvrir, vous pouvez utiliser nos outils informatiques et gratuits et/ou vous vous fiez à nos courtiers, experts en rachat de crédits.

Certes, cette solution a de nombreux avantages. Cependant, il faut respecter certaines conditions pour être éligible au rachat de crédits et le niveau de vos finance en fait partie.

Avant de procéder à un rachat de crédits pour regrouper vos différents crédits et vos découverts bancaires, il est primordial de bien comprendre les tenants et les aboutissants de cette opération financière. Alors restez avec nous.

Crédit ou rachat de crédits : quelle est la meilleure solution ?

Si cette souplesse financière, à savoir le découvert bancaire, venait à s’inscrire dans le temps, le premier réflexe de votre banquier serait de vous proposer un crédit à la consommation. L’organisme bancaire est effectivement obligé d’appliquer une des mesures de la loi Lagarde de 2010 : si vous êtes à découvert depuis plus de 90 jours, votre établissement bancaire doit vous proposer une offre de crédit*. Cette loi protège le consommateur contre les découverts à répétition qui occasionnent des frais coûteux.

Vous l’aurez compris, un énième emprunt n’est pas forcément le meilleur moyen pour se sortir de cette impasse financière contrairement à une solution, que nous ne qualifierons pas de miraculeuse, mais d’intéressante : le rachat de crédits avec découvert bancaire. Quel que soit votre profil, locataire ou propriétaire, vous pouvez regrouper totalement ou partiellement vos emprunts à la consommation ou votre prêt immobilier en cours et y inclure votre découvert.

Intégrer un découvert bancaire dans un rachat de crédits ?

Le découvert bancaire, s’apparentant à un crédit à la consommation, trouve normalement sa place dans ce refinancement. Il convient de rappeler que cette opération financière regroupe les emprunts souscrits et en cours en un seul et même prêt à un taux d’intérêt moins élevé. Cette solution de financement permet à l’emprunteur de :

- Recouvrer une stabilité financière.

- Bénéficier d’une gestion plus sereine de son budget.

- Retrouver un reste à vivre convenable.

- Financer un nouveau projet grâce à une trésorerie supplémentaire.

Bon à savoir

La baisse de vos mensualités est rendue possible par un allongement du remboursement de vos mensualités.

Pourquoi racheter un découvert bancaire dans un rachat de crédits ?

En dépit de votre rigueur dans la gestion de vos finances, vous vous retrouvez trop souvent à découvert. À quoi est due cette situation inconfortable ? À vos revenus qui n’augmentent pas ou moins vite que vos échéances mensuelles prenant la forme de vos loyers, de vos emprunts, de vos diverses factures comme l’électricité, le téléphone…

Dans ce cas de figure, ce refinancement vous aidera à retrouver une sérénité budgétaire. Ce montage financier va en effet rassembler vos emprunts et/ou vos dettes ainsi que votre découvert pour obtenir un prêt unique qui se calquera sur votre profil financier. Ainsi, vous réduirez vos mensualités, vous retrouverez un reste à vivre décent et vous pourrez même bénéficier d’une trésorerie supplémentaire pour financer un projet qui vous tient à cœur.

Bon à savoir

Vous n’aurez plus à payer les agios et les autres frais comme les commissions… qui représentent des sommes non négligeables et que la banque est susceptible de vous réclamer. Tant que le compte courant est débiteur, ces intérêts sont, en effet, prélevés trimestriellement.

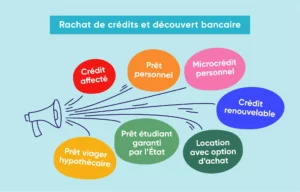

Avec quel autre crédit est-il possible de faire racheter son découvert ?

Si vous voulez faire racheter votre découvert bancaire pour recouvrer notamment un certain équilibre dans vos dépenses, vous pouvez l’associer soit à un prêt immobilier, soit à un crédit à la consommation comme :

Le crédit affecté

Accordé par les banques ou les organismes prêteurs, il est destiné à financer un crédit auto, travaux… Le principal intéressé devra présenter des factures pour le débloquer.

Le prêt personnel

Il n’est pas obligatoirement destiné au financement d’un projet en particulier. L’emprunteur peut même en financer plusieurs s’il le désire, sans se justifier auprès d’une banque ou d’un organisme prêteur. Libre d’affectation, il n’a pas besoin de factures.

Le crédit renouvelable

Le client se voit accorder une réserve d’argent, libre d’affectation, qu’il utilisera le moment venu, entièrement ou partiellement. Le remboursement sous forme de mensualités s’effectue uniquement lorsqu’il décide de puiser dans cette somme.

Le microcrédit personnel

Cette opération financière permet d’emprunter des sommes dites petites. La demande d’un microcrédit est utile lorsque le client est notamment en attente d’un paiement, mais qu’il est dans l’obligation d’effectuer une dépense.

Le leasing, aussi appelé Location avec Option d’Achat

La LOA permet à un client de louer un véhicule, en payant des loyers mensuels. Grâce à ce contrat de crédit, il pourra acheter ce bien dès la fin de la période de location. Deux choses à savoir concernant le leasing. La première concerne les mensualités versées durant la location. Elles seront considérées comme les premiers remboursements du crédit, en cas d’achat. La seconde concerne les loyers versés pendant la location. Ils ne seront pas récupérés par le client s’il décide de ne pas se rendre propriétaire de ce bien.

Le prêt étudiant garanti par l’État

Il s’adresse aux personnes âgées de moins de 28 ans qui ne peuvent pas financer leurs études. L’État se porte alors garant de l’étudiant auprès de l’organisme prêteur. L’étudiant peut attendre la fin de ses études pour commencer à rembourser ce prêt sans garant autre que l’État.

Le prêt viager hypothécaire

Ce crédit nécessite d’être propriétaire. Si le client ne dispose pas de garanties suffisantes aux yeux de l’organisme prêteur, il pourra opter pour une hypothèque sur son logement. Ce crédit est extrêmement rare en France. Il permet à l’organisme de prêts de se rembourser à la mort du propriétaire, en vendant le bien.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Rachat de crédits et découvert bancaire : les critères d’éligibilité ?

Un découvert n’est pas nécessairement un obstacle pour solliciter un tel refinancement. Comme vous devez cependant vous en douter, le rachat de votre découvert, avec les autres prêts et/ou dettes en cours, se fera si vous fournissez certaines assurances à la banque ou à l’organisme prêteur. Ces garanties dévoilées ci-après prouveront votre capacité à rembourser les crédits que vous avez l’intention de regrouper.

- Il doit y avoir au moins un revenu pérenne au sein du ménage : vous-même ou votre conjoint. Un revenu pérenne est un CDI ou contrat à durée indéterminée, une pension de retraite, un contrat de la fonction publique…,

- Votre taux d’endettement ne doit pas être dépassé.

Comment savoir si le débiteur est éligible à un rachat de crédits en étant à découvert ?

En tant qu’emprunteur, vous ne devez pas oublier que le fait de regrouper ses crédits n’est pas facile à mettre en place. Cependant, il est possible de se tourner vers :

- Nos outils informatiques pour réaliser une simulation,

- Nos courtiers qui sont en contact avec plusieurs partenaires financiers.

Ymanci Regroupement de crédits met à votre disposition un simulateur. En fonction des données sur vos différents crédits, sur vos revenus habituels, sur vos charges, cet outil pourra déterminer si vous êtes éligible ou non à ce dispositif financier. Cette simulation gratuite et sans engagement permet de comparer votre situation avant et après un regroupement de crédits : mensualité, montant souhaité, durée…

Cette simulation est à titre indicatif. En tant que futur emprunteur, vous pouvez également vous tourner vers un de nos courtiers en regroupement de prêts. Ce dernier est capable de vous :

- Signifier si votre demande est possible ou non en revenant très rapidement vers vous,

- Accompagner, conseiller, écouter tout au long de ce cheminement financier,

- Trouver le meilleur organisme de financement, celui qui correspond le mieux à votre profil, ainsi que le meilleur financement quel que soit votre projet : regroupement de crédits avec découvert, prêt immobilier, assurance emprunteur…,

- Indiquer le montant de la mensualité unique que vous devrez rembourser.

Ymanci Regroupement de Crédits travaille avec des courtiers susceptibles de venir en aide à beaucoup d’emprunteurs qui désirent retrouver la maîtrise de leurs finances en effaçant leurs crédits et/ou leurs dettes en cours et en les remplaçant par un nouveau prêt plus facile à rembourser.

Focus sur le découvert bancaire

Cette souplesse financière permet à un client de dépenser plus d’argent que le montant détenu sur son compte courant.

Qui autorise un découvert bancaire ?

Les découverts sont mis en place par les banques. La décision est prise à l’ouverture d’un compte courant, au moment de la signature de la convention de compte. Ce document inclut une partie traitant de ce découvert et notamment celui qui est autorisé. Elle est signée entre le client et la banque. Elle peut être aussi décidée plus tard en signant une autorisation exceptionnelle.

Que retrouve-t-on sur une convention de compte ?

Cette convention de compte, dont les clauses varient en fonction des barèmes des organismes prêteurs, est constituée :

- Du plafond de découvert autorisé qui peut évoluer en fonction des besoins avec l’accord de la banque.

- Du taux d’intérêt.

- De la durée maximale du découvert qui, en règle générale, ne peut pas dépasser les trois mois consécutifs.

Il arrive néanmoins que cette facilité financière ne soit pas permise.

- Quand aucune convention n’a été établie entre la banque et le titulaire du compte courant,

- Quand le client dépasse son découvert autorisé et qu’il n’est pas en mesure de le réapprovisionner avant qu’il n’arrive à expiration.

Quels sont les avantages d’un découvert bancaire ?

Avec un découvert bancaire autorisé, le client peut toujours :

- Se servir de sa carte de paiement.

- Continuer à émettre des chèques.

- Retirer des espèces tout en respectant bien évidemment le délai fixé et le seuil admis lors de la signature de la convention.

Si le client n’est plus redevable vis-à-vis de la banque, celle-ci n’engagera aucune poursuite. Et le client conservera son autorisation de découvert bancaire.

Attention aux intérêts débiteurs ?

Dans la vie, c’est donnant-donnant. Une autorisation de découvert n’est jamais gratuite. Comme tous les crédits classiques, le découvert bancaire autorisé engendre effectivement des intérêts. Le client se verra prélever des agios aussi appelés intérêts débiteurs.

- Les agios forfaitaires : ces frais sont facturés à chaque découvert bancaire sans tenir compte du montant ou de la durée,

- Les agios proportionnels : ces frais prennent en compte la durée puis le montant du découvert et le taux annuel effet global ou TAEG. Il ne doit pas être supérieur au taux d’usure.

Quelles sont les sanctions encourues par le client lors d’un découvert bancaire non autorisé ou d’un dépassement d’autorisation ?

Le découvert bancaire se manifeste de deux façons. Dès que le solde d’un compte courant sans autorisation de découvert est négatif. Dès que le solde négatif dépasse le découvert autorisé. Dans ces cas de figure, le client encourt des sanctions de la part de la banque ou de l’établissement délivrant les crédits.

- Les frais de commission d’intervention qui peuvent être assez conséquents, chaque fois qu’une transaction est rejetée,

- Le refus des paiements par chèque et l’interdiction d’en émettre,

- Le rejet des prélèvements,

- La suspension de votre carte de crédit et l’empêchement d’effectuer des retraits d’espèces dans un terminal de paiement électronique ou TPE,

- L’inscription au fichier central des chèques ou FCC pour cinq ans au maximum, et le passage au statut d’interdit bancaire,

- La clôture de votre compte courant.

Quels sont les trois niveaux de découvert bancaire ?

Cette souplesse financière est mise en place dès que le compte courant est débiteur. Il existe trois niveaux de découvert bancaire.

- La facilité de caisse permet à un client de bénéficier d’un solde négatif sur une courte durée : 15 jours étalés sur un mois. Cette facilité de caisse est limitée à quelques centaines d’euros,

- Le découvert autorisé qui, comme son nom l’indique, permet à un client d’avoir un solde négatif convenu au préalable avec son banquier. Cependant, il ne doit pas excéder trois mois,

- Le découvert non autorisé aussi appelé le dépassement de découvert. Il prend effet dès que le client franchit le montant initialement fixé. Et il occasionne des frais supplémentaires.

Le regroupement de crédits est une solution judicieuse pour mettre fin à vos découverts bancaires. En effet, il est possible de racheter votre découvert tout comme certaines autres dettes en cours. Grâce à lui, vous pourrez ainsi bénéficier d’une nouvelle mensualité unique et allonger la durée de votre nouveau prêt*. À la clé, un découvert bancaire comblé et un nouveau départ du bon pied ! Nos experts sont à votre écoute pour comprendre votre situation financière et surtout vos besoins.

En étant accompagné d’un conseiller Ymanci Regroupement de crédits, vous bénéficierez d’un regard avisé suite à l’étude approfondie de votre dossier. Nos relations privilégiées avec nos partenaires bancaires nous permettent de vous faire profiter du meilleur taux* et des meilleures conditions en matière de crédit.

Les témoignages des clients Ymanci

Notre accompagnement est apprécié.

Nos avis Google

Nos avis Trustpilot

Pour connaître votre éligibilité au rachat de crédits en fonction de votre situation financière, n’hésitez pas à consulter tous nos articles sur le sujet :

- Rachat de crédits en fonction de la situation socio-professionnelle

- Rachat de crédits en fonction de la situation patrimoniale

- Rachat de crédits en fonction de la situation maritale

- Rachat de crédit en fonction de sa durée

- Rachat de crédits en fonction son montant

- Regroupement de crédits FICP

- Regroupement de crédits et surendettement

- Regroupement de crédits pour les petits revenus