Assurance emprunteur : Les délais de prise en charge en cas de sinistre

Vous vous apprêtez à souscrire une assurance de prêt immobilier ? Avant de signer, il est important de bien comprendre les modalités de votre assurance emprunteur. Les garanties de votre contrat sont régies par des délais de prise en charge. Ces derniers sont au nombre de deux : le délai de carence et le délai de franchise. Ymanci vous explique comment s’applique chacun des délais de prise en charge d’une assurance de prêt immobilier.

Quels sont les délais de prise en charge d’une assurance de prêt immobilier ?

Le délai de prise en charge d’une assurance de prêt immobilier est la période pendant laquelle les garanties ne s’appliquent pas. Il en existe deux dans un contrat d’assurance emprunteur : le délai de carence et le délai de franchise. Ces délais sont précisés dans les conditions générales et particulières de votre contrat. Ils concernent les garanties obligatoires et facultatives d’une assurance de prêt immobilier. Ils s’expriment en jours ou en mois.

Le délai de carence d’un contrat d’assurance emprunteur

Le premier délai de prise en charge d’une assurance de prêt immobilier est le délai de carence. Avant de signer votre contrat d’assurance de prêt, prenez le temps de vérifier si ce délai correspond à vos besoins et à votre situation.

Définition du délai de carence d’une assurance de prêt

Le délai de carence débute dès la date d’effet du contrat d’assurance de prêt immobilier. Il prend fin au terme de la période précisée dans les conditions générales. Le délai de carence varie en fonction des garanties souscrites. Selon les conditions du contrat, certaines ne comportent pas de délai de carence.

La durée de ce délai oscille entre un et douze mois. Pendant ces quelques mois, vous n’êtes pas couvert. Toutefois, ça ne vous dispense pas de régler vos primes. À partir du moment où le contrat a pris effet, les cotisations sont dues.

Application du délai de carence lors de la déclaration d’un sinistre

Aucune couverture ne s’applique pendant un délai de carence. Vous déclarez une incapacité de travail ou une invalidité pendant cette période ? Vous n’êtes pas couvert, par conséquent pas indemnisé.

Prenons l’exemple d’une ITT (incapacité de travail) pour lequel le délai de carence est de 90 jours. Quinze jours après le début du contrat, vous avez un accident et êtes en arrêt de travail. L’assureur ne prendra pas en charge le remboursement des mensualités de votre crédit, car le risque est survenu pendant le délai de carence.

Vous êtes toujours en incapacité une fois les 90 jours passés ? Votre sinistre ne sera toujours pas pris en charge, puisqu’il a commencé avant le terme du délai de carence. Vous devrez vous acquitter des mensualités de votre prêt.

Ymancipez vos projets en 1 clic

Comparez les offres d’assurance de prêt

et trouvez celle qui vous correspond.

Le délai de franchise d’une assurance de prêt immobilier

Le délai de franchise est le second délai de prise en charge d’une assurance de prêt immobilier. Comme le délai de carence, il s’exprime en jours. La franchise exprimée en euros concerne, quant à elle, les contrats d’assurance auto et habitation.

Définition du délai de franchise d’une assurance de prêt

Le délai de franchise est la période entre la déclaration du sinistre et le début de l’indemnisation. Le sinistre peut être un décès, une invalidité, une incapacité ou encore une perte d’emploi. Sa durée diffère selon les garanties et les assureurs. Il n’existe pas de règles quant à la fixation du nombre de jours. C’est à l’appréciation de chaque compagnie d’assurance. Pendant cette période, votre sinistre est pris en compte, mais vous n’êtes pas indemnisé.

Dans le cadre d’une assurance emprunteur, c’est à l’issue de ce délai que l’assureur prendra en charge le paiement de vos mensualités de crédit. Si la souscription de votre contrat est récente, il faudra également prendre en compte le délai de carence.

Application du délai de franchise lors de la déclaration d’un sinistre

Le délai de franchise s’applique sur toutes les garanties d’une assurance emprunteur. S’il est en moyenne de 90 jours, il peut varier entre 15 et 180 jours.

Prenons l’exemple d’une ITT pour lequel le délai de franchise est de 90 jours. Vous êtes en arrêt de travail pendant plusieurs mois à la suite d’une maladie ou d’un accident. Vous déclarez le sinistre auprès de votre assureur. L’indemnisation, soit le remboursement des échéances de prêt, sera prise en compte à compter du 91e jour. Par conséquent, pendant les 90 premiers jours, le paiement des mensualités est à votre charge.

La mise en place de l’indemnisation n’est possible que lorsque le sinistre survient après le délai de carence.

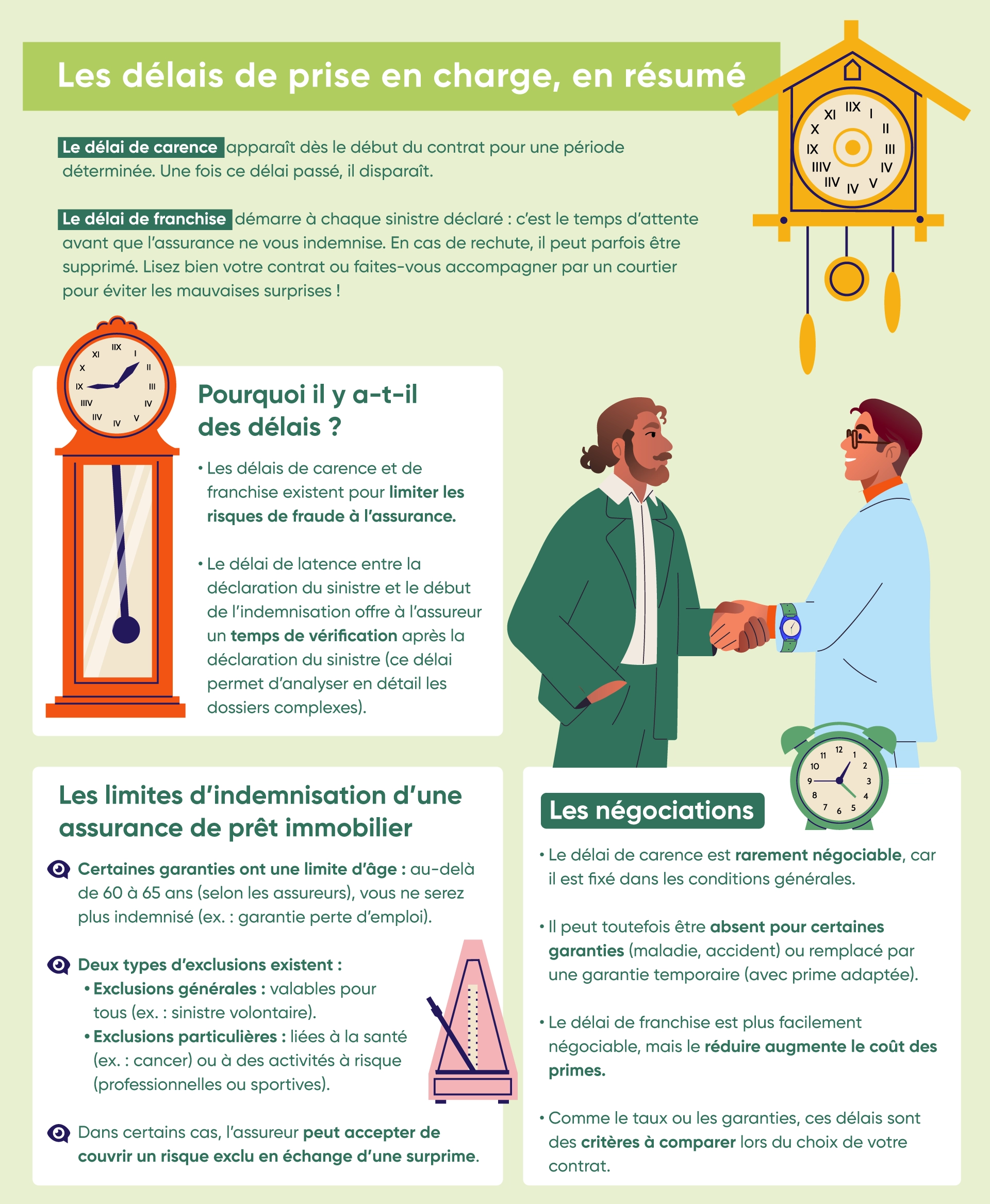

La différence entre le délai de carence et de franchise

Le délai de carence et le délai de franchise n’interviennent pas au même moment dans la vie du contrat. Le délai de carence apparaît dès le début du contrat pour une période déterminée. Une fois ce délai passé, il disparaît. Le délai de franchise commence à courir dès la déclaration du sinistre jusqu’à la durée précisée dans le contrat.

Au cours de la vie des contrats d’assurance de prêt, le délai de franchise apparaît à chaque déclaration de sinistre. Toutefois, pour certaines garanties, en cas de rechute, l’assureur peut décider de ne pas l’appliquer une nouvelle fois. C’est pour cette raison qu’il est important de bien étudier les conditions de votre contrat avant de signer. Un courtier peut vous aider à prendre la bonne décision.

L’intérêt des délais de prise en charge des garanties

La mise en place des délais de carence et franchise protège l’assureur des éventuelles fraudes.

Le délai de latence entre la déclaration du sinistre et le début de l’indemnisation permet aussi d’analyser votre dossier. Celui-ci peut être complexe et nécessite une analyse approfondie, voire l’expertise d’un médecin agréé par les assurances.

Les délais de carence et de franchise sont-ils négociables ?

Concernant le délai de carence, la négociation est quasi impossible, car il figure dans les conditions générales du contrat. Toutefois, il existe des exceptions. Le délai de carence peut être absent pour certaines garanties en cas de maladie ou accident. De même, une garantie temporaire peut être mise en place. Moyennant une tarification adaptée, celle-ci vous couvre dès la souscription du contrat. Le délai de franchise peut être négociable. En revanche, la diminution du délai augmente le montant de vos primes.

Au même titre que le taux de l’assurance ou la couverture des garanties, ces délais font partie des critères de sélection lors d’une recherche de contrat.

Délai de prise en charge d’une assurance de prêt immobilier : les garanties concernées

Les délais de prise en charge concernent l’ensemble des garanties d’une assurance de crédit immobilier, notamment :

- la garantie décès ;

- la garantie PTIA (perte totale et irréversible d’autonomie) ;

- la garantie IPT (invalidité permanente et totale) ;

- la garantie IPP (invalidité permanente et partielle) ;

- la garantie ITT (incapacité temporaire de travail) ;

- la garantie perte d’emploi ;

- la garantie MNO (maladie non objectivable).

Les garanties décès et PTIA ne sont généralement pas soumises au délai de franchise.

Les limites d’indemnisation d’une assurance de prêt immobilier

Dans certains cas, il peut ne pas y avoir prise en charge des garanties et donc pas d’indemnisation. Un âge trop avancé ou des exclusions en sont les causes.

La limite d’âge de certaines garanties

Lors de la souscription de votre contrat, veillez à prendre connaissance de toutes les conditions. Pour certaines garanties, il existe un âge limite. Au-delà de cet âge, vous n’êtes pas indemnisé si un sinistre survient. C’est le cas, par exemple, pour la garantie perte d’emploi, dont l’âge limite est entre 60 et 65 ans selon les assureurs.

Les exclusions de garanties

Il existe les exclusions générales communes à tous les contrats d’assurance de prêt. C’est par exemple le cas pour un sinistre commis délibérément par l’assuré. Et il y a des exclusions particulières. Elles sont souvent relatives à un état de santé (cancer, etc.) ou à la pratique d’une activité professionnelle ou d’un sport à risque. L’assureur juge que le risque à couvrir est plus important que le bénéfice réalisé. Dans ce cas de figure, il vous assure en excluant ces garanties.

En fonction de la situation, l’assureur peut accepter de vous couvrir en contrepartie du paiement d’une surprime.

Souscription d’une assurance emprunteur : est-elle obligatoire ?

Selon la loi, l’assurance emprunteur n’est pas obligatoire pour obtenir un prêt immobilier. En pratique, rares sont les organismes bancaires qui vous accorderont un prêt sans ce contrat. L’assurance de prêt permet à la banque de se protéger en cas de sinistre. Vous vous retrouvez en incapacité ou en invalidité ? Les mensualités seront prises en charge par l’assureur. Il existe des alternatives à cette assurance comme l’hypothèque ou le nantissement.

Souscrire une assurance de crédit immobilier vous permet également de vous protéger ainsi que vos proches en cas de maladie ou d’accident. Par exemple, dans le cadre d’un décès, vos héritiers ne devront pas rembourser les mensualités de votre prêt.

Quelles sont les principales garanties d’un contrat d’assurance de prêt immobilier ?

La loi n’impose pas de souscrire certaines garanties dans le cadre d’une assurance emprunteur. Pour votre projet immobilier, chaque banque vous propose des garanties obligatoires et facultatives.

Il existe deux garanties socles auxquelles vous ne pouvez déroger. Ce sont les garanties décès et PTIA. Vous achetez une résidence principale ou secondaire ? Le contrat groupe des banques comportera également les garanties IPT et ITT. Les garanties IPP et MNO sont facultatives. Toutefois, certaines banques vous demanderont d’y adhérer.

La garantie perte d’emploi reste facultative. Notez aussi la naissance d’une nouvelle garantie facultative « aide à la famille ». Elle concerne les parents emprunteurs qui doivent réduire leur activité professionnelle afin de s’occuper d’un enfant mineur malade ou accidenté. Cette garantie devrait être incluse dans les contrats d’assurance de prêt au plus tard en juillet 2025. Elle ne concernera que les nouvelles souscriptions.

Délai de prise en charge d’une assurance de prêt immobilier : comment le modifier ?

Vous trouvez le délai de carence de la garantie ITT trop long ? Vous souhaitez revoir les délais de franchise des garanties de votre contrat ? Selon le délai de prise en charge d’une assurance de prêt immobilier, il n’est pas toujours possible de modifier les termes de votre contrat actuel. Une solution : changer de contrat grâce à la délégation d’assurance.

La délégation d’assurance ou la liberté de changer de contrat d’assurance emprunteur

La délégation d’assurance a été instaurée par la loi Murcef. Les lois Lagarde et Lemoine sont venues la consolider. Elle vous permet de changer d’assureur. À tout moment, dès la première année § Ce qui vous permet d’opter pour une couverture adaptée à vos besoins et à votre situation. Le contrat groupe proposé par votre banque ne vous convient pas ? Faites jouer la concurrence. Démarchez plusieurs assureurs afin de trouver le contrat adéquat.

À cette fin, n’hésitez pas à vous faire aider dans vos démarches par un courtier. Spécialisé dans le domaine des assurances emprunteur, celui-ci saura se diriger vers les bons interlocuteurs. Ainsi, vous gagnerez du temps.

Délégation d’assurance : choisir des garanties équivalentes

La loi vous permet de changer votre contrat d’assurance emprunteur à tout moment. Une seule condition : opter au minimum pour des garanties équivalentes à votre contrat d’assurance de prêt actuel. Lors de la première simulation du prêt immobilier, la banque vous remet une fiche standardisée d’information (FSI). Celle-ci précise les garanties faisant partie de leur contrat groupe. Pour que la banque accepte votre assurance emprunteur, cette dernière doit comporter au moins les garanties précisées dans ce document.

La banque dispose de 10 jours pour vous répondre. Elle a le droit d’émettre un refus. Le motif doit être légitime comme la non-équivalence des garanties.

L’opportunité de réaliser des économies sur votre assurance emprunteur

La souscription d’une assurance emprunteur a un coût non négligeable. Elle représente environ 25 à 30 % du coût total du crédit. La délégation d’assurance permet à l’emprunteur de réaliser des économies. En démarchant différents assureurs, vous avez la possibilité de trouver un contrat avec des garanties équivalentes afin de maîtriser votre budget.

Le délai de prise en charge d’une assurance de prêt immobilier est peu négociable. Toutefois, il vous est possible de changer de contrat s’il ne vous convient pas. Ymanci vous aide à trouver l’assurance adaptée à votre profil emprunteur.

Pour en savoir plus sur l’assurance emprunteur, n’hésitez pas à consulter les articles suivants :

- Les différentes garanties d’un contrat d’assurance emprunteur

- Les conditions d’octroi de l’assurance de prêt immobilier

- Les lois en matière d’assurance emprunteur

- Comprendre le TAEA : Taux Annuel Effectif d’Assurance

- L’assurance emprunteur et le profil de l’assuré

- Quelle assurance emprunteur pour quel type de bien ?