Emprunter 150 000 euros oui, mais avec quel salaire ?

L’un des plus grands projets d’une vie est d’acquérir un bien immobilier, posséder son propre chez-soi. Seulement, pour financer un projet de cette envergure, il est souvent nécessaire de faire appel à sa banque pour contracter un prêt immobilier. Se pose alors la question des revenus pris en compte pour un crédit immobilier. Si vous vous demandez quel salaire pour emprunter 150 000 euros il faut gagner et quelles sont les autres conditions, voici la réponse à vos questions.

Ce qu'il faut retenir

- Pour vous accorder un prêt immobilier de 150 000 €, les banques analysent votre profil emprunteur, avec une attention particulière sur la stabilité de vos revenus, votre taux d’endettement et votre reste à vivre. Ce dernier dépendant de la composition de votre foyer.

- Les revenus pris en compte incluent le salaire net, certaines primes contractuelles, les revenus locatifs à hauteur de 70 %.

- Un apport personnel de 10 % est quasi indispensable pour obtenir un prêt de 150 000 €. Un bon apport peut compenser des revenus un peu plus faibles.

- Faire appel à un courtier comme Ymanci peut vous aider à obtenir un prêt immobilier de 150 000 €, grâce à son expertise et sa connaissance des offres bancaires.

Pour tout savoir pour emprunter 150 000 €, c’est par ici !

Quels critères sont analysés pour emprunter 150 000 euros ?

Avant de vous octroyer un emprunt de 150 000 euros, la banque va étudier minutieusement votre profil afin de s’assurer que vous pourrez rembourser ce prêt. Elle va non seulement porter une attention particulière à votre salaire, mais aussi à l’ensemble de vos revenus.

Quels revenus pour emprunter 150 000 euros ?

Les revenus pris en compte par la banque sont les suivants :

Vos revenus du travail

Vous êtes fonctionnaire ou en CDI

Si vous percevez le même salaire ou traitement tous les mois et de manière pérenne, car vous êtes fonctionnaire ou en possession d’un contrat à durée indéterminée (CDI), le revenu net, avant prélèvement à la source de votre impôt, va être pris en compte à 100 %.

Les indemnités de déplacement, les heures supplémentaires, les remboursements de notes de frais, les primes exceptionnelles ne sont pas pris en compte.

Conseil : Si vous êtes en période d’essai ou n’avez pas encore été titularisé, mieux vaut attendre la confirmation de votre CDI ou votre titularisation avant d’acheter un logement.

Vous êtes en CDD ou avec des salaires variable d’un mois sur l’autre

Si vous percevez un salaire, mais que ce dernier varie d’un mois à l’autre ou que vous avez signé un contrat à durée déterminée (CDD), alors la banque va baser ses calculs sur les trois dernières années de vos revenus

Vous êtes chef d’entreprise, indépendante ou profession libérale

Si vous exercez une profession libérale, êtes chef d’entreprise ou entrepreneur non salarié, commerçant, artisan, intermittent du spectacle, auto-entrepreneur, même à titre d’activité complémentaire, la banque va regarder vos trois derniers bilans comptables.

Conseil : Lors de la création de votre activité ou dès que possible, avertissez votre expert-comptable de votre projet immobilier. Il ou elle en tiendra compte pour optimiser votre bilan en ce sens. Attendez 3 ans ou vos trois derniers bilans comptables avant d’effectuer une demande de crédit.

Vos primes

Vos primes et commissions contractuelles, telles que le 13e mois, entrent dans vos revenus. Elles sont donc prises en compte pour évaluer votre profil d’emprunteur. L’organisme de crédit va les comptabiliser sur les trois dernières années.

Vos revenus locatifs

Si vous êtes propriétaire d’un bien destiné à la location, les revenus locatifs que vous en retirez sont pris en compte par la banque, à hauteur de 70 %.

Vos retraites, rentes et pensions

Vous percevez une retraite, une pension de réversion, une prestation compensatoire, l’allocation d’adulte handicapé, une rente viagère, une rente provenant d’un contrat d’assurance-vie ou d’un plan épargne retraite, une rente suite à un accident : leur montant sera intégré aux ressources prises en compte pour calculer votre capacité d’emprunt.

Vous gagnez une rente à un jeu ? Elle ne sera retenue dans le calcul de vos ressources que si elle vous est versée pendant au moins la durée du crédit accordé.

Les allocations et pensions alimentaires

Si vous allez percevoir durant toute la durée de votre crédit immobilier (ou presque), des revenus liés à vos enfants, tels qu’une pension alimentaire ou les allocations familiales, ils seront pris en compte. De même, la prime pour l’emploi sera comptabilisée.

D’autres éléments de votre budget pris en compte pour accorder un prêt immobilier

Les ressources de votre foyer ne sont pas le seul élément pris en compte pour évaluer votre capacité à rembourser dans la durée le crédit accordé. Voici les principaux critères.

L’apport personnel

Il est quasi impossible d’obtenir un crédit de 150 000 euros, sans un apport personnel d’au moins 15 000 euros.

Conseil : Si vos revenus sont irréguliers ou un peu faibles pour obtenir le prêt souhaité, un apport plus important tout en gardant de l’épargne, permettra de rassurer l’organisme prêteur sur la gestion prudente de votre budget.

Le saut de charge

Le saut de charge est la différence entre votre loyer mensuel actuel et vos futures mensualités d’emprunt immobilier. Plus il sera faible, voire négatif, plus les banques émettront facilement un avis favorable pour votre dossier.

La composition du foyer et sa localisation

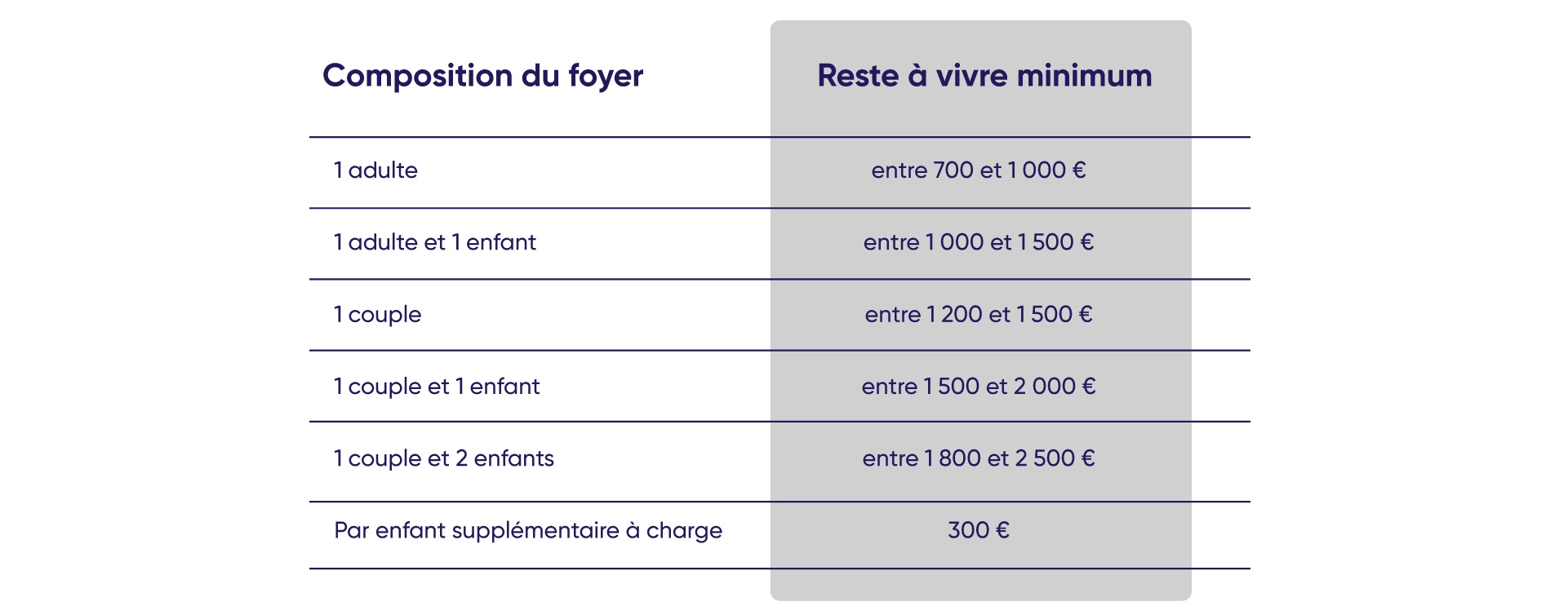

Selon la composition de votre foyer et de sa localisation, les banques détermineront votre reste à vivre minimum.

Qu’est-ce que le reste à vivre ? Il s’agit de la somme dont vous avez besoin pour faire face à vos dépenses, une fois vos charges fixes payées (dont votre mensualité de crédit immobilier). Plus votre ménage compte de personnes et plus la vie coûte cher sur votre lieu de résidence, plus le reste à vivre minimum requis par l’organisme prêteur sera important. Voici quelques chiffres.

La gestion de votre budget

Les établissements bancaires sont très frileux à l’idée de prêter à quelqu’un qui joue régulièrement à des jeux d’argent, qui a tendance à dépenser plus qu’il ne gagne ou connaît des incidents de paiement. Si vous avez récemment utilisé votre découvert ou eu des prélèvements rejetés, mieux vaut attendre quelques mois que votre situation financière soit saine avant de déposer votre demande de prêt.

Votre situation familiale

Célibat, mariage et son contrat, PACS, union libre sont pris en compte dans l’évaluation des risques. Pour les couples, les établissements bancaires feront attention à la différence de revenus entre les conjoints et à ses conséquences en cas de séparation.

L’assurance emprunteur

Même si la loi ne l’oblige pas, en pratique, il est impossible d’obtenir un crédit immobilier sans assurance emprunteur. En fonction de votre profession, de votre âge, de votre santé et de vos loisirs, le taux de cette assurance variera. De même, selon que vous souscrivez une assurance emprunteur pour l’achat de votre résidence principale ou pour celui d’un bien locatif, les garanties exigées, et donc le coût, seront différents.

Or, le coût de cette assurance est intégré au TAEG (taux annuel effectif global). Celui-ci doit obligatoirement être inférieur au taux d’usure. En période de hausse de taux, cela peut empêcher un profil qui pourrait s’acquitter aisément de son prêt, d’emprunter le montant souhaité.

Le taux d’intérêt actuel

En fonction du taux d’intérêt que vous pouvez espérer obtenir en fonction de votre situation, le TAEG sera différent. Plus le TAEG est élevé, plus votre mensualité sera importante, plus votre capacité d’emprunt sera faible.

C’est ainsi que des ménages qui pouvaient emprunter 150 000 euros en 2020 à un TAEG de 1,7 % ne le peuvent plus en 2024 avec un TAEG de 4,8 % , même si parfois ils gagnent un peu plus.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Votre capacité d’emprunt : un élément essentiel pour obtenir un prêt immobilier

La capacité d’emprunt (ou capacité de remboursement) désigne le montant maximum que vous pouvez emprunter pour financer votre projet d’achat immobilier. Il s’agit de la principale composante de la capacité d’achat, avec l’apport personnel. Connaître votre capacité d’emprunt vous permet de savoir s’il vous est possible de contracter le crédit désiré.

Les éléments pris en compte pour déterminer la capacité d’emprunt d’un ménage

Les éléments à prendre en compte pour connaître votre capacité d’emprunt sont :

- les ressources prises en compte par les établissements bancaires au moment de votre demande de prêt et leur nature ;

- vos charges fixes (impôts et taxes, remboursements de dettes, pension alimentaire ou prestation compensatoire à verser, etc.) ;

- la durée du prêt : plus elle sera longue, plus le taux d’emprunt (et donc le montant du crédit) sera élevé ;

- le type d’emprunt demandé (taux fixe ou taux révisable notamment) ;

- le montant de vos remboursements mensuels de crédit ;

- le reste à vivre minimum exigé par l’établissement bancaire pour votre foyer ;

- votre âge au moment où vous souscrivez le prêt.

Les 5 étapes pour connaître votre capacité d’emprunt immobilier

Vous voulez calculer votre capacité d’emprunt ? Voici la démarche à suivre.

1. Déterminer si vos revenus vous donnent droit à un crédit immobilier

Pour pouvoir prétendre à un prêt immobilier, votre reste à vivre doit être supérieur au minimum figurant dans le tableau précédent. Voici la formule pour connaître votre reste à vivre :

Reste à vivre mensuel = Revenus nets – charges contraintes

2. Calculer le pourcentage de vos revenus qui est disponible pour rembourser votre prêt immobilier

Voici comment effectuer le calcul du pourcentage de vos revenus que vous aurez le droit d’affecter au remboursement de votre emprunt.

Pourcentage disponible = (Revenus nets – charges contraintes – reste à vivre minimum exigé par la banque) x 100 / revenus nets

3. Faire le calcul de la mensualité maximale acceptable par une banque

Pour connaître votre capacité de remboursement mensuel, il faut calculer le montant de la mensualité acceptable pour l’établissement prêteur.

Cas de figure 1 : le pourcentage disponible est inférieur à 35 %.

Capacité de remboursement mensuel = Revenus nets x pourcentage disponible

Cas de figure 2 : le pourcentage disponible est égal ou supérieur à 35 %.

Capacité de remboursement mensuel = Revenus nets x 0,35 %

4. Choisir le nombre maximal de mensualités de votre crédit immobilier

Actuellement, vous avez le droit d’emprunter au maximum sur 25 ans (300 mensualités). Si votre achat concerne une construction neuve ou un logement avec travaux, vous pouvez obtenir un prêt d’une durée maximale de 27 ans (324 mensualités).

Toutefois, pour diverses raisons, vous pouvez avoir besoin de solder votre prêt plus tôt. Vous choisirez alors un nombre moindre d’échéances mensuelles.

5. Effectuer une simulation de votre capacité d’emprunt en tenant compte du TAEG

Le TAEG détermine combien coûte un crédit, assurance emprunteur comprise. Il varie considérablement d’un profil à l’autre. Si vous ignorez le taux dont vous pourriez bénéficier, servez-vous du seuil d’usure. Aucun organisme financier n’a le droit de prêter plus cher.

Pour faire votre simulation, vous entrez :

- la mensualité maximale ;

- le nombre maximal de mensualités ;

- le TAEG (appelé parfois taux d’intérêt sur certains simulateurs).

Vous connaîtrez alors votre capacité d’emprunt, à condition que vous puissiez effectuer un apport d’au moins 10% du coût d’acquisition de votre bien immobilier.

Pour une simulation gratuite plus précise de votre capacité d’emprunt, vous avez intérêt à contacter un courtier. Il vous donnera le résultat en fonction des taux d’intérêt et d’assurance emprunteur qui s’appliquent à votre profil, mais aussi de tous les autres éléments de votre dossier.

Le taux d’endettement et son calcul

Le taux d’endettement correspond à la part du revenu d’un consommateur ou d’un ménage qui est uniquement consacré à s’acquitter de ses dettes. Le taux d’endettement est un critère important si vous voulez emprunter. En effet, il conditionne l’obtention de la somme demandée. De plus, calculer votre taux d’endettement va vous permettre d’optimiser votre crédit pour obtenir la durée d’emprunt la plus courte en augmentant au maximum la mensualité.

La formule pour calculer votre taux d’endettement est la suivante :

Taux d’endettement = montant du ou des crédits et charges fixes x 100/revenu total pris en compte par les banques.

Le Haut Conseil de Stabilité Financière (HCSF) demande aux établissements bancaires de limiter le taux d’endettement à 35%. Si vous avez déjà des prêts en cours, l’avis d’un courtier est souvent utile. Par exemple, pour réduire la durée de votre prêt ou augmenter la somme empruntée en gardant votre taux d’endettement sous la barre des 35%, il peut vous conseiller un rachat de crédits. Le rachat de crédits consiste à fusionner vos prêts en cours avec l’emprunt immobilier souhaité.

Peut-on emprunter 150 000 euros sans apport ?

D’une manière générale, une banque n’accepte pas d’octroyer un prêt immobilier si l’emprunteur ne dispose pas d’un apport personnel. En effet, pour un établissement bancaire, l’apport personnel est un paramètre rassurant. Il montre non seulement que vous savez épargner, mais il va aussi vous éviter de faire un emprunt à 110 % (ce que de toute façon les banques ne font que rarement).

Donc, si vous souhaitez emprunter 150 000 €, vous devrez garantir un apport de 15 000 €.

Quels doivent être les revenus pour obtenir un prêt de 150 000 euros ?

Les rentrées d’argent régulières nécessaires pour emprunter 150 000 € dépendent de multiples facteurs.

Pour les simulations suivantes, nous allons prendre le cas d’une personne seule, salariée en CDI. Elle ne perçoit qu’un salaire fixe, n’a pas de crédit, a des charges contraintes de 200 €. L’établissement bancaire demande à ce que son reste à vivre soit d’au moins 700 €.

Pour cet exemple, le TAEG est fixé à 3,5 %

Quel salaire pour emprunter 150 000 euros sur 10 ans ?

Pour un emprunt de 150 000 euros sur 10 ans, avec un TAEG de 3,5%, il faut au moins un salaire de 4 238 euros. Si le TAEG est de 5,5%, son salaire doit être d’au moins 4 652 euros.

Quel salaire pour emprunter 150 000 euros sur 15 ans ?

Pour un emprunt de 150 000 euros sur 15 ans, avec un TAEG de 3,5%, il faut au moins un salaire de 3 063 euros. Si le TAEG est de 5,5%, son salaire doit être d’au moins 3 503 euros.

Quel salaire pour emprunter 150 000 euros sur 20 ans ?

Pour un emprunt de 150 000 euros sur 20 ans, avec un TAEG de 3,5%, il faut au moins un salaire de 2 486 euros. Si le TAEG est de 5,5%, son salaire doit être d’au moins 2 949 euros.

Quel salaire pour emprunter 150 000 euros sur 25 ans ?

Pour un emprunt de 150 000 euros sur 25 ans, avec un TAEG de 3,5%, il faut au moins un salaire de 2 146 euros. Si le TAEG est de 5,5%, son salaire doit être d’au moins 2 632 euros.

Demandez conseil à un courtier en crédit immobilier Ymanci

Vous l’avez compris, pour emprunter un crédit immobilier d’un montant de 150 000 €, votre salaire ne sera pas le seul critère pris en compte par la banque. Faites-vous accompagner par un professionnel du crédit immobilier pour mettre toutes les chances de votre côté.

À en lire les témoignages de nos clients, les courtiers Ymanci pourraient vous donner un sacré coup de pouce :

Nos avis Google

Nos avis Trustpilot

Découvrez nos autres articles sur le sujet du salaire et du montant finançable :