Meilleur taux

Ymanci vous rembourse la différence si vous trouvez moins cher ailleurs*.

Mensualité réduite

Vous diminuez vos mensualités de prêt et optimisez votre budget.

Délai réduit

Votre offre de prêt éditée sous 24h*. Top chrono !

Étude gratuite

Votre demande en quelques clics. C’est rapide, gratuit et sans engagement !

96% de nos clients sont satisfaits de nos services.

nous vous éclairons !

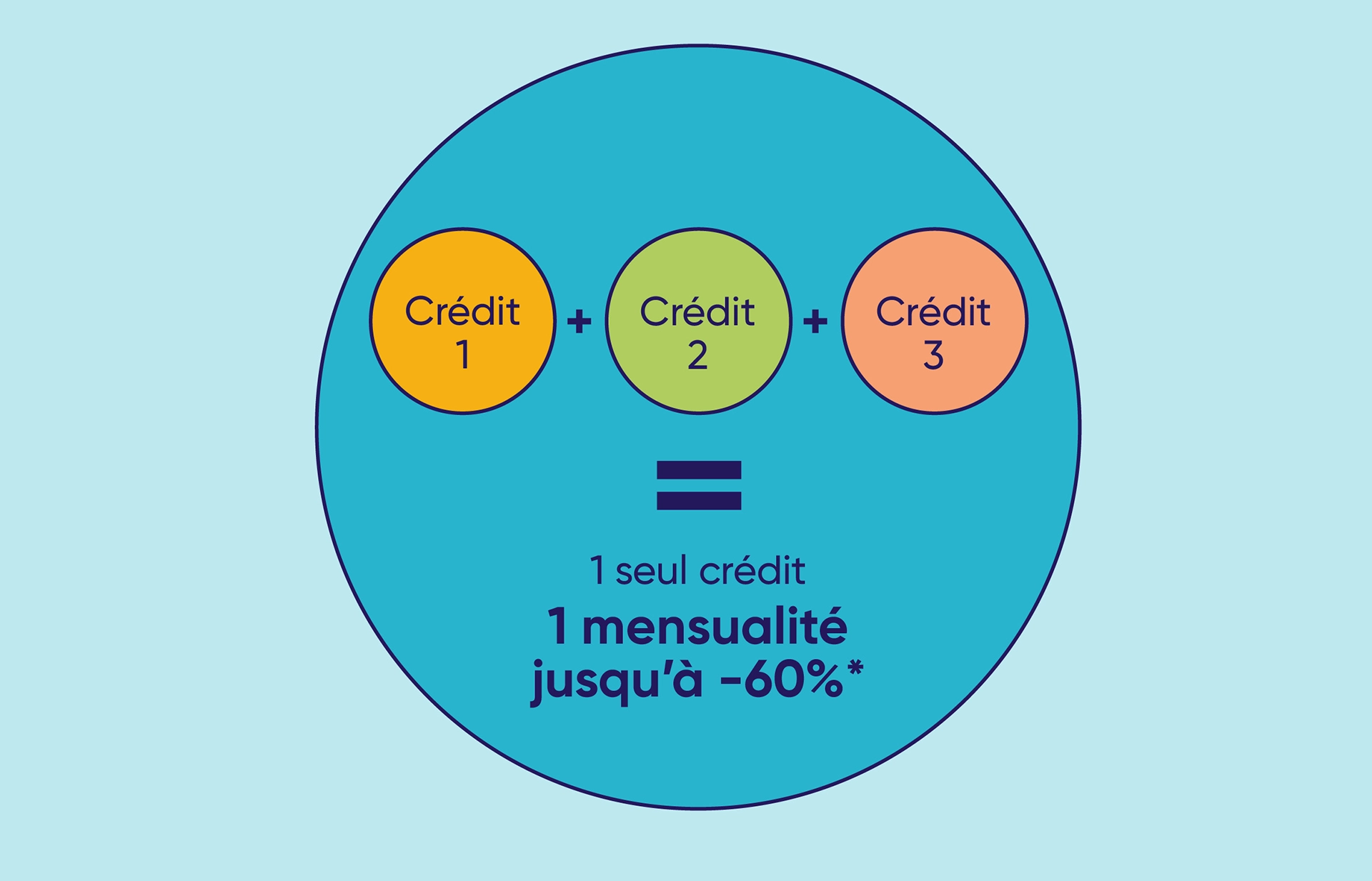

Le regroupement de crédits, aussi appelé rachat de crédits, est une opération financière qui réunit tous les crédits contractés en un seul et unique prêt. Cette opération permet de baisser significativement vos mensualités, jusqu’à -60 %* et de ne rembourser qu’une seule échéance.

Le rachat de crédits, également connu sous le nom de regroupement de crédits, est une opération financière qui consiste à rassembler plusieurs prêts en un seul.

- Le rachat permet de simplifier la gestion de vos prêts, dans la mesure où vous ne remboursez plus qu'une seule mensualité de crédit.

- Cette solution permet de bénéficier d’un taux d’intérêt unique, souvent plus avantageux, et d’alléger la charge mensuelle de remboursement jusqu'à -60 % * grâce à un allongement de la durée des remboursements.

- Votre taux d'endettement peut donc baisser et votre reste à vivre mensuel redevenir plus confortable.

Pour bien comprendre le rachat de crédits, vous pouvez effectuer une simulation de rachat de crédits, vous découvrirez :

- L’impact du rachat de crédits sur le montant de vos mensualités.

- L’évolution de votre reste à vivre.

- La baisse potentielle de votre taux d'endettement.

- Le taux d'intérêt qu'il est possible d'obtenir.

- L’éventuelle possibilité d'obtenir une trésorerie complémentaire.

Le simulateur de rachat de crédit vous permet d'effectuer une simulation de regroupement de crédits à la consommation ou une simulation de rachat de crédit immobilier.

Si vous avez un besoin de trésorerie, vous pouvez simuler l'obtention d'une trésorerie complémentaire et libre d’utilisation *, qui peut être mise à votre disposition pour concrétiser d’éventuels projets (rénovation, remplacement de chaudière, voyage, voiture…) ou simplement vous prémunir face à des dépenses imprévues.

Tout au long de votre vie, vous avez pu souscrire toute sorte de crédits (immobilier, à la consommation, travaux, ou encore renouvelable) que vous cumulez depuis et que vous remboursez chaque mois à la banque ou aux banques qui vous les ont octroyés.

Les conséquences d’avoir souscrit à plusieurs crédits

L’accumulation de ces prêts peut aujourd’hui avoir deux conséquences majeures sur votre budget et sur la réalisation de vos projets.

La première est que vos mensualités deviennent trop lourdes à porter. Vos charges (dépenses, factures à payer et mensualités de prêts à rembourser) sont supérieures à vos revenus, ce qui fragilise votre reste à vivre qui diminue. Vos comptes sont déséquilibrés, les fins de mois difficiles à boucler.

La seconde concerne votre taux d’endettement qui est supérieur aux normes bancaires, et ne vous permet plus d’emprunter à nouveau.

En France, le Haut Conseil de Stabilité Financière, le HCSF, préconise aux établissements bancaires de ne pas dépasser les 35 % d’endettement afin d’éviter aux emprunteurs de se retrouver dans une situation budgétaire dommageable.

En résumé, parce que vous avez souscrit plusieurs prêts, votre taux d’endettement est trop élevé, et même si vos ressources permettent d’assumer les charges qui incombent à votre foyer, votre banque peut juger votre situation risquée et refuse de vous octroyer un nouveau crédit.

Pour faire face à ces deux cas de figure, regrouper vos crédits peut être une solution adaptée.

Retrouver un budget équilibré avec le rachat de prêts

Le rachat de prêts, aussi appelé restructuration de dettes, a pour principe de regrouper tout ou partie des crédits que vous avez souscrit pour n’obtenir qu’un seul et même prêt.

L’organisme financier, qui prend en charge votre regroupement de crédits, rachète vos différents prêts, les rembourse auprès des différents organismes chez qui vous les avez contractés et vous accorde un nouvel emprunt avec des conditions plus attractives et une mensualité globale réduite.

Votre reste à vivre devient plus confortable, l’allègement de vos charges de prêt baisse automatiquement votre endettement.

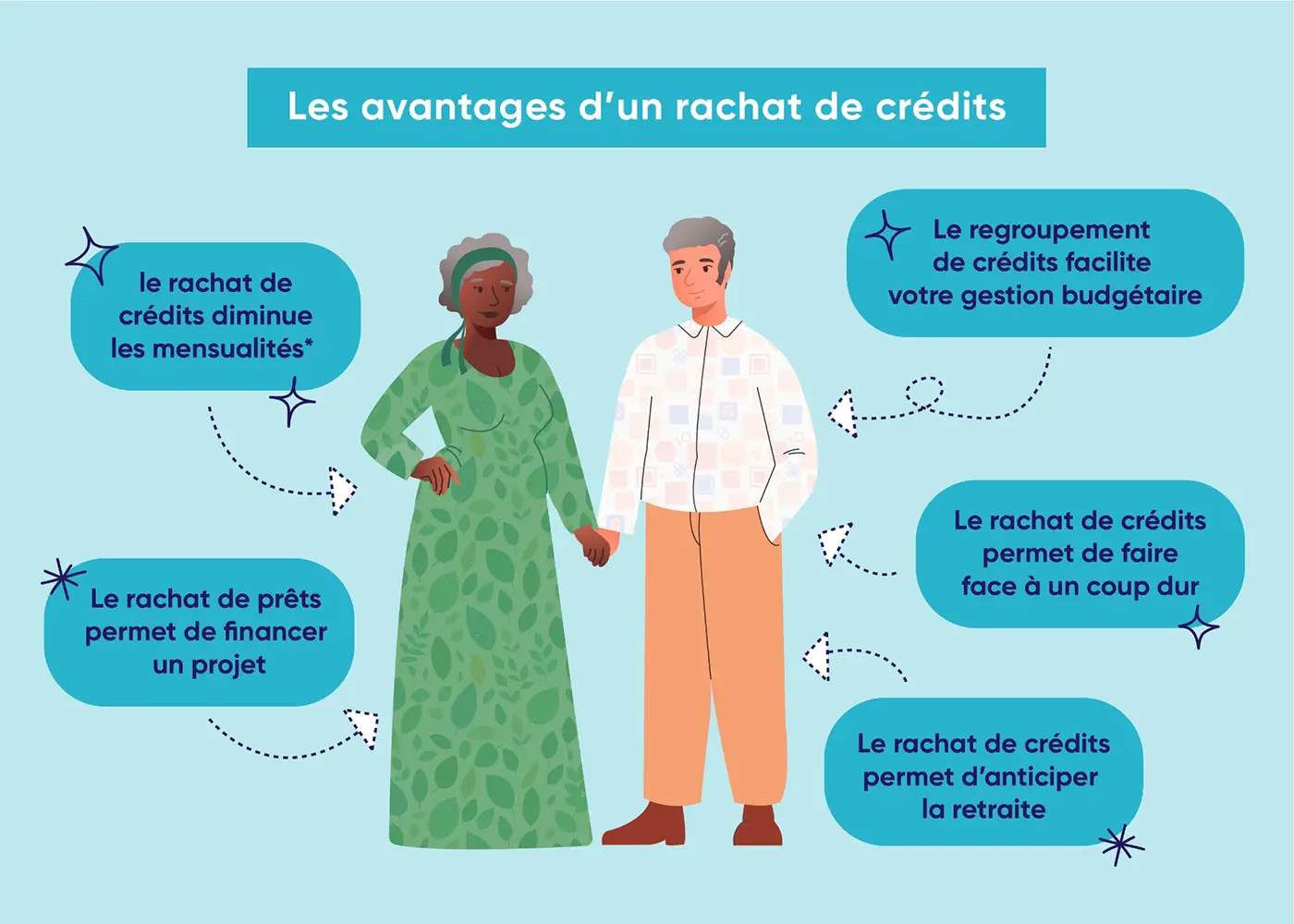

Le regroupement de crédits permet de répondre à plusieurs de vos besoins.

Diminuer vos mensualités

L’ensemble de vos mensualités de crédit devient trop lourd à gérer. Vous avez des difficultés à payer vos factures. Le regroupement de crédits vous permet de réduire vos mensualités jusqu’à -60 % *. Vous retrouvez ainsi un reste à vivre plus confortable.

Financer un nouveau projet

Vous souhaitez acheter une voiture, acquérir un bien immobilier ou même payer les études de vos enfants, mais votre banque refuse de vous octroyer un prêt à cause de votre taux d’endettement jugé trop élevé. Baissez-le grâce au rachat de crédits et réalisez de nouveaux projets.

Optimiser votre budget

Le remboursement de toutes vos mensualités de prêts complique la gestion de vos comptes bancaires. Le rachat de crédits regroupe vos crédits en un seul prêt. Une seule mensualité est prélevée chaque mois de votre compte en banque.

Anticiper la retraite

À la retraite, votre salaire va diminuer, mais vos charges seront toujours les mêmes. Agissez sur le montant de vos mensualités en regroupant vos crédits. Vous pouvez moduler l’échéance à rembourser, en payant une mensualité plus élevée jusqu’à votre dernier jour de travail, puis en diminuant vos remboursements de crédit lorsque vous devenez officiellement retraité.

Racheter une soulte

Vous venez de vous séparer ou d’hériter d’un proche, et vous souhaitez acheter la part de votre conjoint(e) ou des autres héritiers pour devenir pleinement propriétaire d’un bien immobilier. Le rachat de crédits peut vous aider à payer la soulte du bien convoité. On parle alors d'un rachat de soulte.

Le principe d’un regroupement de crédits est simple ; il s’agit de regrouper tous vos crédits pour n’en rembourser qu’un seul. Une fois votre dossier de regroupement de crédits accepté, vous profitez immédiatement de :

- Une réduction importante de vos mensualités

Le montant total de vos remboursements peut être diminué jusqu’-60 % *, votre reste à vivre devient par conséquent plus confortable.

- Une seule mensualité à payer

Toutes vos mensualités sont regroupées en une. Bien plus pratique pour gérer vos comptes.

- Un taux d’endettement réduit

En diminuant le montant de votre mensualité, votre taux d’endettement est mécaniquement abaissé. Vous pouvez envisager d’acquérir d’un bien immobilier ou de réaliser des travaux par exemple.

- Une trésorerie libre d’utilisation

Votre tête projette mille et une idées ? Vous avez la possibilité de l’inclure dans votre regroupement de crédits.

- Un taux compétitif

Vous bénéficiez de taux fixe plus avantageux qu’un crédit consommation. Si vous apportez une garantie immobilière (caution, hypothèque), vous pouvez bénéficier de taux immobilier bien inférieur.

Les avantages d’une opération comme le regroupement de crédits ne s’arrêtent pas là. Il en existe d’autres que nous vous invitons à découvrir.

Se lancer dans un regroupement de crédits, c’est un peu comme se lancer à l’aventure d’un monde inconnu, qui de près ou de loin vous paraît hostile.

Cela fait peur. On se sent seul, parfois désarmé, avant même d’avoir commencé le chemin, de ce qui peut paraître un parcours du combattant.

Soyez rassuré ! En vous lançant dans l’aventure avec Ymanci, vous ne serez jamais seul. Grâce à son approche ultra personnalisée et son accompagnement pas à pas, qui constituent l’ADN de la société, vous avancerez sereinement dans cette terre inconnue.

L’accompagnement Ymanci ne se résume pas uniquement à se rendre disponible pour nos clients. C’est aussi être à l’écoute, apporter des conseils avisés et aider chacun de nos clients à prendre des décisions éclairées.

Pour préparer au mieux votre demande de rachat de prêts et aboutir à sa réussite, le conseiller expert Ymanci, votre conseiller dédié, va dans un premier temps prendre le temps - justement - de comprendre vos besoins. Au regard de l’existant, il va analyser votre capacité d’emprunt, le nombre de prêts en cours de remboursement et vos projets de demain.

La compréhension de vos attentes et la prise en compte de tous les éléments de votre dossier lui permettent de savoir immédiatement quelle offre de regroupement de prêts correspond à vos besoins. Car le conseiller Ymanci a cet avantage majeur de connaître parfaitement les offres que proposent ses partenaires bancaires. Ainsi, il sait vous dire immédiatement quel établissement prêteur est dans la capacité de vous accompagner en rachetant vos crédits.

L’accompagnement d’Ymanci ne s’arrête pas là. Après avoir étudié minutieusement votre demande, présélectionné le ou les partenaires bancaires à même à vous financer, il vous aide à monter un dossier de demande de prêts en bonne et due forme. Connaissant votre profil sur le bout des doigts, il met en avant tous ses atouts pour vous permettre d’obtenir un ou plusieurs accords de crédit.

Et si votre dossier reçoit plusieurs propositions de crédit, ce que l’on vous souhaite, votre conseiller expert Ymanci vous les explique toutes pour que vous puissiez faire le choix le plus éclairé possible.

Chaque détail, chaque terme, chaque avantage, mais aussi chaque inconvénient vous est précisé. Non pas pour vous convaincre de signer un financement plutôt qu’un autre, mais pour vous donner toutes les cartes en main pour faire votre propre choix.

Pour en savoir plus, nous vous invitons à écouter le podcast ci-dessus, où Pascal, l’un de nos grands spécialistes du rachat de crédits, explique mieux que tout le monde la valeur de l’accompagnement d’Ymanci.

Nature des crédits pouvant faire l’objet d’un rachat

La consolidation de crédits s’adresse à tous les types de prêts.

Vous pouvez donc faire une demande de rachat de crédits en ligne rapidement et facilement pour :

- Vos crédits immobiliers à taux fixe ou variable, avec ou sans hypothèque.

- Vos prêts à la consommation : prêt auto, prêt travaux, prêt personnel …

- Vos crédits renouvelables.

- Vos découverts bancaires autorisés ou non.

- Vos dettes fiscales telles que les retards de paiement d’impôts.

- Vos dettes familiales.

Seules les dettes de jeu sont exclues et ne peuvent être prises en compte dans ce type de montage.

L’avantage d’un regroupement de crédits est de réduire le montant total mensuel alloué à vos mensualités de prêts et de le concentrer sous une seule ligne de crédit facilitant ainsi la gestion de votre budget *.

Bon à savoir : vous êtes artisan, commerçant ou professionnel libéral ? Certains prêts professionnels peuvent être rachetés sous certaines conditions. Pour savoir si vous êtes éligible, un conseiller Ymanci vous guidera et vous accompagnera tout au long de votre démarche.

Les différents types de rachat de crédits

Dans le monde bancaire, on distingue quatre types de rachat de crédits.

Le regroupement de crédits à la consommation

Souvent appelée rachat de crédit conso, cette opération regroupe vos prêts personnels et renouvelables, vos autres crédits affectés, tels que votre emprunt auto ou travaux.

Dans ce cas, la réglementation et le taux d’usure appliqués seront ceux du crédit conso.

Le regroupement de crédits immobiliers

Dans la majorité des cas, le regroupement de crédits immobiliers concerne à la fois les crédits liés à l’acquisition immobilière, mais également les crédits à la consommation. On peut alors parfois parler de regroupement de crédits mixte.

Le regroupement de crédits sans garantie

Sont concernés les regroupements de crédits à la consommation. Mais également les opérations de rachat de prêts qui associent prêts à la consommation et crédits immobiliers dont la part immo est inférieure à 60 % du montant global du prêt.

Comme pour le premier cas étudié, seront appliqués la réglementation et le taux d’usure liés au crédit à la consommation.

Le regroupement de crédits avec garantie hypothécaire

Quand la part du crédit immobilier intégré dans le rachat de crédits est supérieure à 60 % du montant total des crédits à reprendre, on parle de rachat de crédit immobilier, ou de rachat de crédit hypothécaire.

Dans ce cas, une garantie, comme une caution ou une hypothèque est prise.

La réglementation du crédit immobilier ainsi que le taux d’usure immobilier seront alors pris en compte dans le calcul du coût total du crédit.

Bon à savoir : le taux d’usure est le taux légal maximal qui ne peut être dépassé par les banques lorsqu’elles vous font une proposition de crédit.

Le profil d’un emprunteur en rachat de crédits

Le rachat de crédits s’adresse à un très large public.

Peu importe votre situation personnelle, professionnelle, patrimoniale ou même maritale, cette solution est accessible à toutes et à tous :

- Locataire, propriétaire ou hébergé à titre gratuit ;

- Jeune, jeune adulte, senior ;

- Salarié en CDI (contrat à durée indéterminée) ;

- Travailleur en CDD (contrat à durée déterminée) ;

- Intérimaire ;

- Travailleur non salarié : auto-entrepreneur, artisan, commerçant, profession libérale, chef d’entreprise…

- Retraité.

Il existe tout de même quelques restrictions à l’accès au regroupement de crédits. Vous ne pouvez y prétendre si vous n’êtes pas majeur(e) ou si vous faites l’objet d’un dossier de surendettement.

Avoir au moins deux crédits à regrouper ?

On pense souvent que le regroupement de crédits est réservé aux personnes ayant au moins deux crédits. Ceci est partiellement faux. Au-delà de s’adresser à toute personne ayant au moins deux crédits, la restructuration financière peut être proposée à toute personne avec un seul crédit, mais souhaitant réaliser un projet.

Dans ce cas, l’établissement qui rachète le seul et unique prêt inclut une enveloppe de trésorerie* pour concrétiser le rêve de son client.

Quelle que soit votre situation, une analyse précise de votre profil est nécessaire pour voir si votre dossier respecte les conditions d’octroi établies par les établissements prêteurs. Les conseillers Ymanci vous accompagnent dans cette étape.

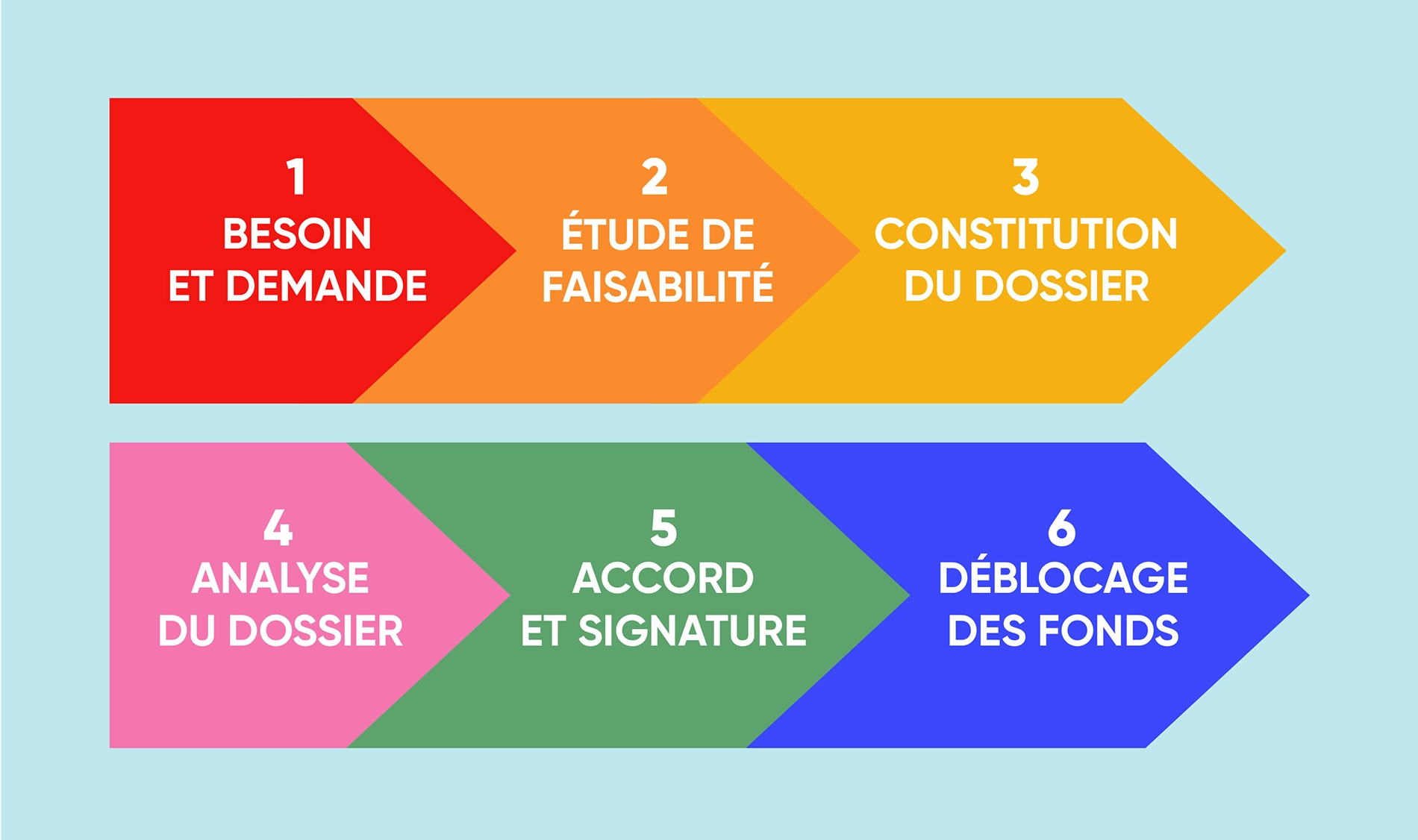

Quelle que soit la nature de votre rachat de crédits, l’opération suit un cheminement précis avec des étapes incontournables.

Étape 1 : votre besoin

Quel que soit votre besoin - diminuer vos mensualités, anticiper votre départ en retraite ou encore pour payer la soulte à votre ex-conjoint - le regroupement de crédits peut être la réponse.

Quelle que soit la ou les raisons qui vous amènent à envisager de regrouper vos prêts, réalisez une simulation de rachat de crédits pour découvrir les avantages que vous pouvez en retirer.

Étape 2 : l’étude de faisabilité

Une fois votre simulation en ligne réalisée, elle sera directement envoyée à des experts en rachat de prêts.

Chez Ymanci, nos spécialistes analysent les premiers éléments transmis. Cette étude est gratuite et sans engagement. Vous êtes ensuite recontacté par l’un de nos collaborateurs qui valide avec vous la faisabilité de votre demande. Ymanci s’engage à vous donner un premier avis sous 48h*.

À l’issue de cette première analyse et si votre demande reçoit une réponse favorable, vous pouvez passer à l’étape suivante. Attention, cet avis favorable ne vaut pas accord de prêt.

Étape 3 : la constitution du dossier

La constitution de votre dossier est une étape cruciale, puisque de ce dossier dépend l’accord définitif de l’un de nos partenaires bancaires prêteurs.

Justificatifs de revenus, d’identité, relevés de compte et autres tableaux d’amortissement de prêt vous seront demandés.

Il est important de fournir à votre conseiller expert chaque document demandé, sans quoi votre dossier sera jugé incomplet et irrecevable.

Étape 4 : l’analyse de votre dossier

Une fois fournis, votre conseiller va étudier et analyser très précieusement vos documents pour trouver le regroupement de crédits qui vous convient le mieux parmi les produits financiers de nos partenaires bancaires.

Votre conseiller se charge de contacter pour vous chaque établissement bancaire susceptible d’accepter votre demande. Et grâce à son travail d’analyse préalable, il présentera votre dossier sous le meilleur angle, en mettant en avantage chaque élément positif pour permettre d’obtenir une ou plusieurs propositions de prêts.

Étape 5 : l’accord et la signature

Votre dossier est accepté par l’un de nos partenaires. L’offre de regroupement de crédits est éditée.

Votre conseiller vous l’explique en détail et en toute transparence afin que vous puissiez la signer en ayant toutes les cartes en main pour faire le bon choix. À ce titre, il pourra notamment vous expliquer l’avantage de souscrire une assurance de prêt, pour vous protéger, vous et votre famille, en cas de maladie, accident ou décès, engendrant de fait des difficultés à rembourser vos mensualités de prêt.

Vous bénéficiez d’un délai légal de rétraction ou de réflexion, selon que votre regroupement de crédits réponde à la réglementation du crédit à la consommation ou du crédit immobilier.

Étape 6 : la mise à disposition des fonds

Une fois les délais de rétraction ou réflexion passés, la proposition de crédit est définitivement validée. Les fonds sont mis à votre disposition selon les délais réglementaires.

Bon à savoir : faire appel à un conseiller Ymanci ne vous engage en rien, aucune rémunération ne vous sera demandée tant que vous n’aurez pas signé une offre de prêt.

Afin de trouver le crédit le plus adapté à votre situation et à vos besoins, votre expert Ymanci analyse votre dossier grâce aux documents que vous lui avez fournis.

Parmi les quelques justificatifs incontournables qui vous sont demandés, nous retrouvons :

- Une photocopie recto-verso de votre pièce d’identité ou passeport en cours de validité.

- Votre dernier avis d’imposition sur les revenus.

- Vos trois derniers bulletins de salaire et celui de décembre de l’année précédente.

- Les tableaux d’amortissement ou attestations de capitaux restant dus de tous vos prêts.

- Les relevés des 3 derniers mois de chacun de vos comptes bancaires.

- Une copie de justificatif de domicile de moins de 3 mois.

En fonction de votre statut familial, de votre situation professionnelle, de votre logement ou encore de votre profil bancaire, la liste de documents qui vous est demandée sera différente et complétée.

Il est important pour vous de fournir chaque document demandé par votre expert. Sans eux, il ne peut analyser votre profil. Un dossier incomplet risque d’allonger le délai de traitement de votre demande, et peut engendrer un refus.

Il existe 2 grilles de taux d’intérêt dans le cadre d’un regroupement de crédits. Selon la nature du projet financé, le taux de rachat de crédits varie.

Taux de crédits conso

Le taux de crédits à la consommation sera appliqué dans le cadre de regroupements de prêts suivants :

- Regroupement de crédits à la consommation (crédits personnels, renouvelables, à la consommation, dettes fiscales et familiales, retard de paiement, découvert bancaire…)

- Regroupement de crédits à la consommation et de crédits immobiliers, si la part immobilière est inférieure à 60 % du montant total emprunté.

Le taux proposé varie en fonction du montant à financer et de la durée choisie. À noter que ce taux est généralement plus avantageux que celui d’un crédit classique.

Taux de crédit immobilier

Le barème de taux immobilier sera appliqué uniquement dans le cadre d’un regroupement de crédits, dont la part d’encours immobilier racheté est supérieure ou égale à 60 % du montant total de l’opération.

Le taux de crédit immobilier est spécifique et peut varier. Il dépend du montant des encours à financer, de la durée du remboursement, mais aussi et surtout du marché. Chaque mois, le taux varie à la hausse comme à la baisse.

Dans la majorité des cas, tout établissement bancaire, comme une banque de détail, et toute société spécialiste du financement, comme Sofinco ou Cetelem, est susceptible de proposer des rachats de crédits.

Les premiers, comme la BNP ou le Crédit Agricole, s’appuient le plus souvent sur des cellules ou filiales spécialisées.

Vous pouvez également faire appel à des sociétés de courtage en rachat de crédits. Ces intermédiaires entre vous et les établissements financeurs vous évitent bien des démarches, puisqu’ils s’occupent de tout : de la constitution de votre dossier à la recherche de la solution de financement la plus adaptée à votre situation.

Ymanci fait partie de cette dernière catégorie.

Elle est mandatée par les plus grands établissements bancaires de France pour réaliser les opérations de regroupements de crédits. Concrètement, ce sont ces établissements qui rachètent les prêts que vous avez et que vous souhaitez regrouper.

C'est à eux que vous remboursez ensuite le prêt unique qui sera mis en place. Ymanci est ainsi le partenaire privilégié de 8 organismes bancaires :

- BNP Personal Finance, filiale de BNP Paribas,

- CFCAL, filiale de Crédit Mutuel Arkea Créatis,

- CGI Finance, filiale du groupe Société Générale,

- Créatis, filiale du Crédit Mutuel Alliance Fédérale,

- Crédit Agricole Consumer Finance, filiale du groupe Crédit Agricole,

- La Banque Postale Consumer Finance, filiale de la Banque Postale,

- Younited Crédit,

- My Money Bank.

Il n'existe pas réellement des établissements meilleurs que d'autres. Chacun de leurs produits est spécifique, et leurs différences nous permettent de trouver le crédit le plus adapté à tel ou tel profil de client. De la même façon, il n'existe pas d'organismes qui acceptent facilement ou pas un rachat de crédits. Il y a des offres plus adaptées à certains clients ou à d'autres.

Dans le cadre d’un regroupement de crédits immobiliers, il vous sera recommandé par l’établissement prêteur de souscrire à une assurance emprunteur.

Autrement appelée assurance de prêt ou assurance décès invalidité, cette couverture vous protège vous et votre famille en cas d’incapacité de votre part à rembourser le crédit.

Si un événement malheureux survenait, comme un décès, un accident ou une maladie, provoquant une baisse de salaire et par conséquent des difficultés à rembourser vos mensualités, l’assurance viendrait prendre votre relais et payerait à votre place la banque.

Bien qu’elle ne soit pas obligatoire au sens légal du terme, elle est pourtant souvent exigée des établissements prêteurs, qui souhaitent s’assurer d’être remboursés des prêts qu’ils octroient.

Mais cette assurance est surtout très importante pour la protection de l’assuré et sa famille, puisqu’elle garantit la prise en charge de tout ou partie du remboursement du prêt, en cas d’accident ou de maladie.

En résumé, l'assurance de prêt est un filet de sécurité indispensable qui offre une tranquillité d'esprit à l'assuré et une garantie de remboursement au prêteur.

Bon à savoir : si l’assurance proposée par l’établissement prêteur de votre rachat de crédits ne correspond pas à votre profil, les experts en assurances Ymanci se chargent de mettre en place une délégation d’assurance.

Faire appel à un courtier pour regrouper ses crédits, c’est choisir la tranquillité d’esprit, le gain de temps et la possibilité de faire des économies.

Un courtier se charge pour vous d’interroger plusieurs établissements prêteurs, qui font partie de son réseau de partenaires financiers. Vous n’avez donc pas à faire le tour des banques pour comparer les offres de prêt entre elles, et vous bénéficiez de son pouvoir de négociation pour obtenir les meilleures conditions de prêt.

Un courtier vous accompagne à chaque étape de votre demande de rachat de prêts. Il vous aide à constituer votre dossier, met en avant ses points forts pour optimiser vos chances d’obtenir une réponse positive de la part de ses partenaires, et vous explique le détail de la proposition de prêt qui vous est octroyée. Vous signez ainsi cette proposition avec toutes les cartes en mains pour faire le meilleur choix.

En faisant appel à Ymanci, vous bénéficiez de :

- Une expertise en regroupement de crédits.

Acteur incontournable sur le marché depuis 1999, Ymanci s’y est fait une place tout en faisant bouger les lignes.

- Un accompagnement à chaque étape de votre dossier.

Votre conseiller est disponible et à votre écoute pour vous apporter les réponses à vos questions.

- Une solution sur-mesure et parfaitement adaptée à vos besoins.

L’accès à toutes les offres du marché permet de vous trouver le crédit qui vous correspond le mieux.

- La garantie du meilleur taux*.

Si vous trouvez moins cher ailleurs, nous vous remboursons la différence.

- Un contrat d’assurance de prêt aux meilleures conditions

Pour vous protéger, vous et votre famille, en cas de coups durs, Ymanci recherche pour vous le meilleur contrat d’assurance emprunteur.

- La relation privilégiée qu’Ymanci entretient avec les banques en rachat de crédits.

Nous éditons nous-mêmes les offres de prêt pour vous faire gagner du temps.

- Le statut IOBSP, Intermédiaire en opérations de banque et en services de paiement.

Une profession encadrée et réglementée qui vous sécurise.

Convaincu ? Faites votre demande de regroupement de crédits. Nos spécialistes étudieront votre dossier dans les plus brefs délais. Ils vous mettent ensuite en relation avec un courtier en rachat de crédits de notre réseau pour que vous puissiez bénéficier de leur expertise.

Nous vous guidons !