Crédit de 150 000 euros : la solution du regroupement de crédits

Vous avez déjà au moins un crédit à la consommation, un prêt travaux ou un emprunt immobilier en cours ? Vous avez pour projet un nouveau crédit ? Stop ! Pour financer un nouvel achat ou réduire vos mensualités, un rachat de crédits s’avère parfois plus judicieux. Il vous permet en effet d’avoir de l’argent supplémentaire pour réaliser vos projets. Il se pose la question de votre éligibilité au rachat de crédits suivant le montant à financer. Pourrez-vous obtenir un rachat de crédits de 150 000 euros ? Comment obtenir le meilleur taux d’intérêt ? Voici les recommandations de nos experts.

Ce qu'il faut retenir

- Grâce à un rachat de crédits de 150 000 euros, il est possible d’emprunter un montant libre d’usage jusqu’à 22 500 euros pour régler vos dettes, financer un investissement, maintenir votre train de vie, etc.

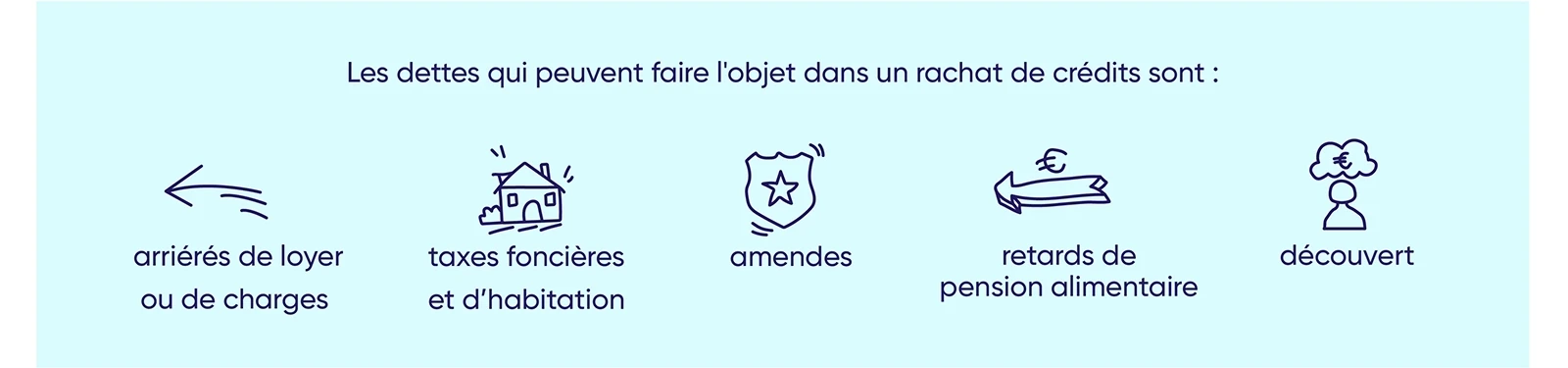

- Grâce à un rachat de crédits de 150 000 euros, vous pouvez solder vos découverts bancaires, des arriérés de pension alimentaire, des amendes, des retards de loyers, etc.

- Grâce à un rachat de crédits de 150 000 euros, les salariés en CDI sont parmi les profils les plus appréciés des organismes de prêt.

- Nos courtiers peuvent instruire votre dossier de rachat de crédits d’un montant de 150 000 euros.

Prenez connaissance de tous les détails pratiques avant d’entreprendre les démarches pour obtenir un rachat de crédits de 150 000 €.

Le rachat de crédits de 150 000 euros : immobilier ou de consommation ?

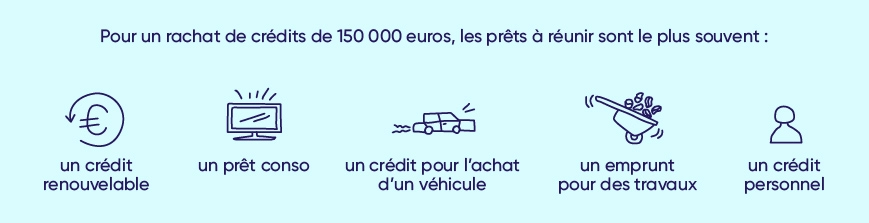

Le rachat de crédits consiste à regrouper vos prêts et dettes en un seul emprunt. À part les dettes de jeux ou strictement professionnelles, il peut concerner tous les crédits comme vous pouvez le découvrir sur notre infographie.

Certaines dettes fiscales et personnelles peuvent aussi faire l’objet d’un regroupement de prêts.

Il existe de deux types de rachat de crédits :

- Le rachat de crédits dit « immobilier ».

- Le rachat de crédits dit « de consommation ».

Leurs taux, leur durée maximale et leurs conditions sont différents.

Par exemple, un regroupement de crédits immobiliers peut être hypothécaire et d’une durée de 25 ans. La banque demande une hypothèque sur un bien immobilier. Elle peut aussi exiger un apport, si cette opération a lieu pour acheter un logement.

Un rachat de crédits est dit « immobilier » si au moins 60 % de la somme finance de l’immobilier. Autrement, il s’agira d’un rachat de crédits conso. Le montant alloué au financement dit « de consommation » ne peut excéder 75 000 euros. Par conséquent, sur 150 000 euros, une partie est affectée à un achat immobilier. La durée maximale d’un tel crédit est de 15 ans.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Les 5 atouts d’une opération de rachat de crédits de 150 000 euros

Grâce au rachat de crédits de 150 000 euros, vous pouvez faire 5 choses.

- Emprunter un montant libre d’usage jusqu’à 22 500 euros. Il peut servir à solder vos dettes, financer un projet, maintenir votre train de vie, investir.

- Diminuer vos mensualités de remboursement. En regroupant vos crédits, vous pouvez allonger leur durée de remboursement. Vous obtiendrez ainsi une nouvelle mensualité plus faible. C’est une bonne solution en cas de baisse de salaire ou d’inflation.

- Financer un projet sans réduire votre reste à vivre. C’est parfois le seul moyen pour rendre possibles des travaux ou l’achat d’un véhicule.

- Simplifier la gestion de vos comptes. Vous n’avez plus qu’une seule mensualité et un seul interlocuteur. C’est bien pratique, si l’on veut renégocier le montant mensuel du remboursement.

- Abaisser le coût du crédit en cas de baisse du taux ou de la durée de remboursement.

Attention : Plus un prêt est long, plus son coût est élevé. Si votre mensualité est réduite au minimum, le coût total du crédit risque d’être au maximum.

Quel emprunteur peut obtenir un rachat de crédits de 150 000 euros

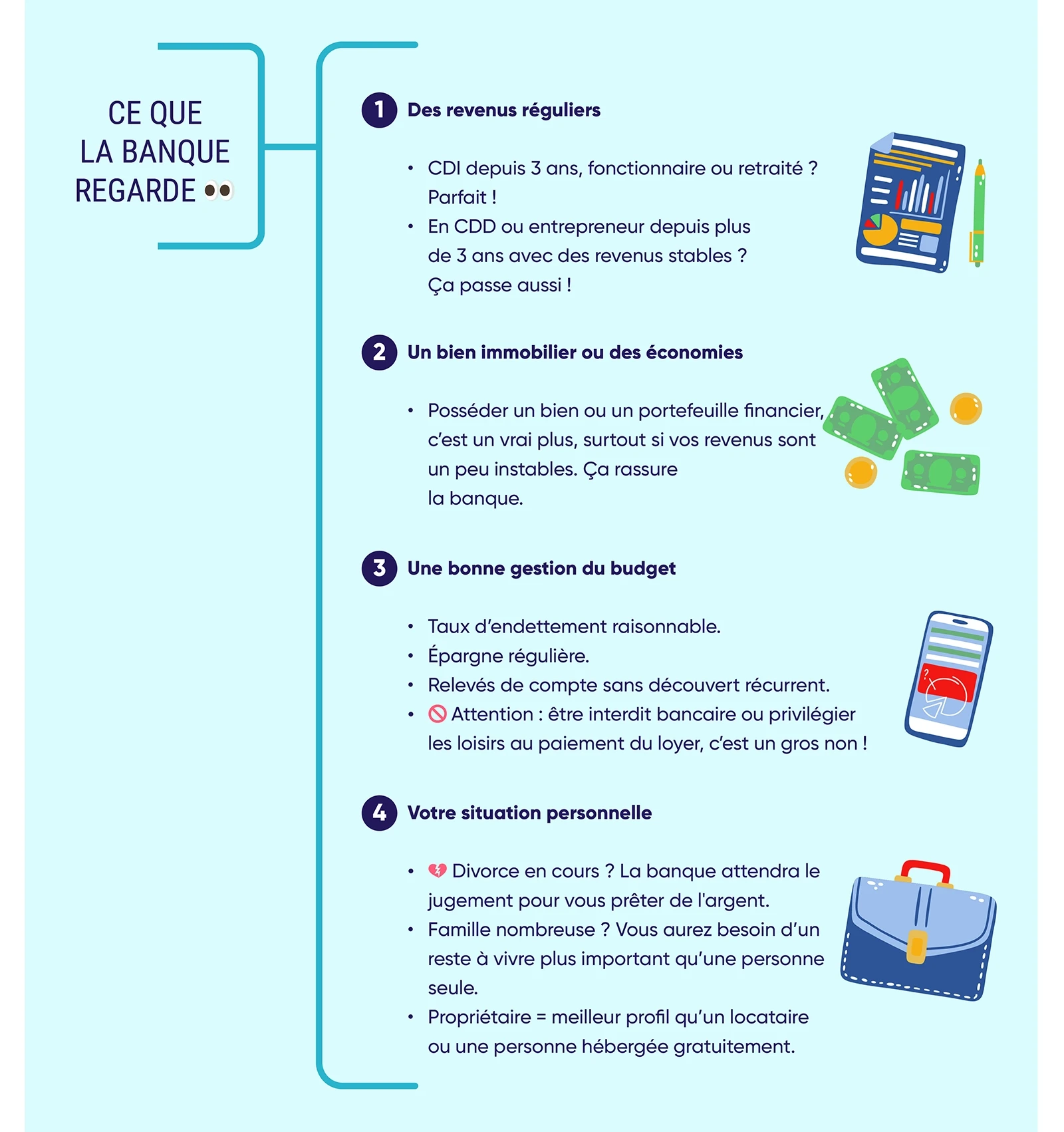

Tout organisme bancaire veut avoir l’assurance d’être remboursé. Il recherche donc un emprunteur durablement solvable, de préférence avec un salaire fixe. Aussi, avant d’émettre une offre de rachat de crédits, il évalue votre capacité de remboursement à l’aide d’un scoring. Quels en sont les principaux critères ?

Des revenus stables dans la durée : une condition importante pour un rachat de crédits

Aux yeux des banques ou des organismes de prêt, un revenu régulier dans la durée présente une garantie de remboursement du crédit. Peu importe qu’il s’agisse d’un salaire, d’un revenu immobilier ou de toute autre nature. Vous êtes fonctionnaire, retraité ou salarié en contrat à durée indéterminée depuis plus de 3 ans ? L’organisme de prêt appréciera votre profil.

Certaines banques proposent néanmoins des offres à un emprunteur qui enchaîne les CDD dans un secteur porteur ou est indépendant et présente de revenus stables ou en progression depuis plus de 3 ans.

Un taux d’intérêt inférieur ou égal au taux d’usure pour le rachat de crédits demandé

Aucune banque ne peut vous accorder un prêt si son taux annuel effectif global (TAEG) dépasse le taux d’usure fixé par l’État. En période de hausse des taux, même avec une assurance et des frais au minimum, il est parfois impossible d’obtenir un TAEG permettant d’obtenir un rachat de crédits. Même si vous avez largement la capacité de rembourser ce prêt, il vous faudra patienter ou revoir vos besoins de financement.

Un faible endettement et une situation financière saine

Pour de l’immobilier, il est exceptionnel d’obtenir un rachat de crédits engendrant un taux d’endettement supérieur à 35 %.

Pour obtenir un rachat de crédits de 150 000 euros, il faut au minimum présenter des comptes à l’équilibre. Si vous avez de l’épargne, c’est encore mieux.

Si le rachat de crédits a pour objectif l’acquisition d’un bien immobilier, un apport sera demandé.

Une garantie immobilière ou financière pour rassurer la banque

Un rachat de crédits de 150 000 euros peut être hypothécaire, c’est-à-dire avec une hypothèque sur votre bien immobilier. Cette hypothèque est souvent remplacée par un cautionnement : un organisme de caution apporte une garantie financière de remboursement.

De plus, pour un tel montant, une assurance emprunteur est quasi obligatoire. Si vous présentez un risque aggravé de santé, pensez à la convention Aeras.

Lors d’un rachat de crédits, la banque tient compte de votre vie privée

Dans le dossier de demande de rachat de crédits, il est exigé des pièces comme votre livret de famille, le jugement de divorce ou des justificatifs de domicile. Pourquoi ?

La composition de votre ménage et l’éventuelle pension alimentaire auront des conséquences sur votre capacité financière. Suivant les cas, la banque n’acceptera pas en effet le même reste à vivre mensuel.

Les banques prendront également en compte la nature de votre hébergement.

Si vous êtes en instance de divorce, la banque attendra le jugement de divorce avant de répondre à votre demande de rachat de crédits.

Les trois grandes étapes pour bien réussir votre opération de regroupement de crédits

Un rachat de crédits est une opération délicate. Pour en réduire le coût au minimum, il faut d’abord effectuer une étude préalable. Puis, il faut sélectionner les banques auxquelles soumettre votre demande et négocier le TAEG. Enfin, si vous recevez plusieurs offres, vous devrez choisir à qui emprunter. Voyons ces étapes en détail.

Pour optimiser votre rachat de crédits : la simulation en ligne

Vous aurez besoin d’effectuer des simulations concernant le montant et la durée de votre emprunt et d’une simulation confirmant la faisabilité.

Définir le montant et la durée de votre rachat de crédits

Pour choisir la somme à emprunter et la durée optimale de votre rachat de crédits, vous devez définir les prêts et dettes à regrouper en fonction de votre objectif.

Celui-ci peut être entre autres de :

- réduire vos mensualités ;

- obtenir un financement supplémentaire ;

- diminuer le coût de vos crédits ;

- accélérer un remboursement.

En général, il est déconseillé de regrouper des prêts à taux zéro ou très faible. Par exemple, un crédit à 1 point de plus sur 15 ans pour un capital d’un montant de 50 000 euros vous coûtera plus de 4 000 euros. Le seul cas où cela peut être utile, c’est pour diminuer des mensualités devenues trop lourdes par rapport à votre salaire.

Dans le montant demandé, vous tiendrez compte des frais liés à votre opération de rachat de crédits.

Les simulateurs pour définir le montant et la durée de votre rachat de crédits

Pour trouver le montant de votre futur emprunt, Ymanci met en ligne à votre disposition :

- une calculette de rachat de crédits ;

- une simulation des frais de regroupements de prêts.

Vérifier que votre taux d’endettement permette à un établissement bancaire de vous proposer une offre

Il vous faut également vérifier que la nouvelle mensualité représente moins de 35 % de vos revenus, grâce à ce simulateur en ligne de l’État. Au-delà, sauf cas particulier, il est rare d’obtenir une offre. Pour réduire la mensualité, il vous faudra souscrire un prêt plus long ou augmenter votre apport.

Confirmer la faisabilité de l’opération de rachat de crédits

Pour finir, avant de constituer un dossier de rachat de crédits, il est conseillé de demander une simulation gratuite et sans engagement à un courtier. En fonction de votre profil et du rachat de crédits demandé, il vous confirmera ou non la faisabilité de cette opération.

Sélectionner des établissements de prêt et négocier le TAEG pour votre regroupement de crédits

Il est important d’obtenir le meilleur TAEG. Une différence de 0,5 point peut vous coûter plus de 1000 euros sur la durée de votre crédit. Un comparateur des taux proposés par les organismes de crédit ou un comparateur des taux d’assurance emprunteur ne suffit pas. Pour obtenir rapidement le TAEG le plus avantageux, les services d’un courtier sont indispensables.

Grâce à sa connaissance du secteur bancaire et des assurances, votre courtier :

- sélectionne les établissements proposant le meilleur TAEG en fonction de votre profil ;

- négocie le TAEG et les conditions les plus adaptées à votre situation ;

- veille à l’optimisation de votre dossier.

Ymanci s’engage avec la garantie Meilleur taux* à vous dédommager, si après avoir souscrit une offre chez nous, une banque vous fait une meilleure proposition ferme dans les 90 jours.

Choisir l’offre de rachat de crédits la plus adaptée

Vous avez reçu des propositions de la part de plusieurs établissements bancaires ? Lisez bien chaque contrat. Si vous prévoyez une évolution de salaire, il est utile de pouvoir facilement renégocier votre mensualité.

De même, si vous envisagez la vente de votre bien immobilier avant le terme du crédit, une offre permettant un remboursement anticipé sans frais ou presque est très intéressante. Vous pouvez demander conseil à votre courtier.

Les témoignages des clients Ymanci

Notre accompagnement est apprécié.

Nos avis Google

Nos avis Trustpilot

Vous souhaitez emprunter un autre montant ? Ces articles vous intéresseront.

- Un rachat de crédit, oui mais jusqu’à quel montant ?

- Rachat de prêt 15000 euros

- Rachat de prêt 20000 euros

- Rachat de prêt 30000 euros

- Rachat de prêt 40000 euros

- Rachat de prêt 50000 euros

- Rachat de prêt 60000 euros

- Rachat de prêt 70000 euros

- Rachat de prêt 80000 euros

- Rachat de prêt 90000 euros

- Rachat de prêt 100000 euros

- Rachat de prêt 125000 euros