Rachat de crédits pour les retraités : une solution pour financer ses projets

Le passage à la retraite occasionne une baisse de revenus en moyenne de 30 %. Le rachat de crédits pour les retraités vous permet de ménager votre reste à vivre ou de réaliser vos projets. Même après 70 ans, vous pouvez être éligible au rachat de crédits. Découvrez l’utilité de cette opération et les conditions pour en bénéficier.

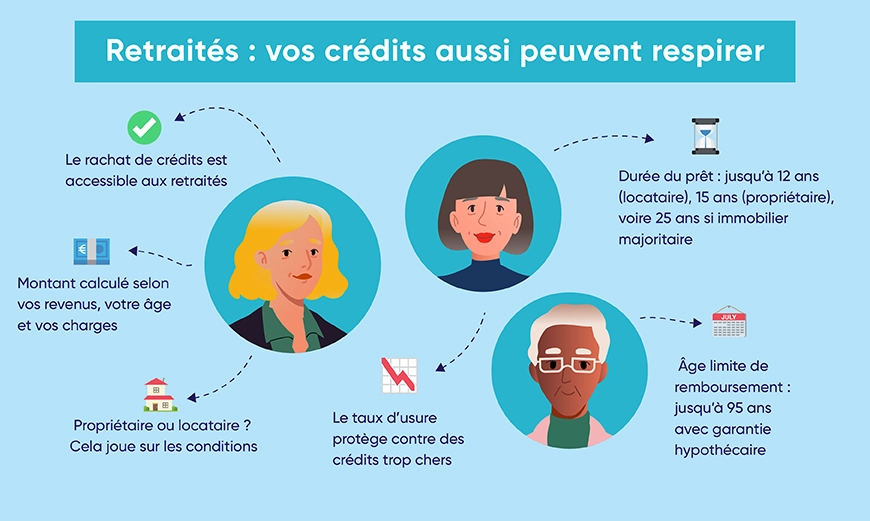

Ce qu'il faut retenir

- Le rachat de crédits pour les retraités permet de réduire les mensualités de vos prêts et d’optimiser votre budget suite à la perte de revenus engendrée par cette nouvelle étape de vie.

- Avec un rachat de crédits pour les retraités, vous pouvez inclure une trésorerie supplémentaire pour financer des projets, comme des travaux d’adaptation dans votre logement.

- La limite d’âge d’un remboursement de rachat de crédits pour retraités est supérieure aux crédits classiques. Elle peut atteindre 95 ans avec garantie hypothécaire.

- L’accompagnement d’un courtier, comme Ymanci, est fortement conseillé pour viser la réussite de cette opération.

Nous expliquons les moindres détails du rachat de crédits pour retraités dans cet article. Vous y trouvez des informations utiles et des podcasts exclusifs pour que cette solution n’ait plus aucun secret pour vous.

Qu’est-ce qu’une opération de rachat de crédits pour les retraités ?

Le rachat de crédits consiste en un regroupement d’un ou plusieurs prêts en une seule échéance.

Les deux cas de rachat de crédits pour un senior

Il existe deux cas de figure pour un rachat de crédits :

- le regroupement de crédits existants ;

- le regroupement de crédits avec une augmentation du capital emprunté pour financer un nouveau projet.

Par exemple, si vous remboursez un prêt immobilier et un crédit à la consommation, vous pouvez les réunir en un seul emprunt.

Ou bien, vous avez un crédit auto en cours. Vous souhaitez à présent effectuer des travaux dans votre logement. Au lieu de souscrire un deuxième prêt, vous pouvez procéder à un rachat de crédit. Son montant couvrira votre crédit auto et le coût de la rénovation de votre bien immobilier. Cette opération vous évitera d’avoir deux prêts.

Crédit propriétaire ou crédit locataire : que vous proposeront les banques ?

Selon que vous êtes propriétaire ou non d’un bien immobilier, les offres de rachat de crédits proposées par une banque différeront. Si vous êtes propriétaire, vous pourrez faire jouer la garantie hypothécaire. Cela rassurera les établissements bancaires sur votre capacité à rembourser vos dettes. Les banques vous proposeront un crédit propriétaire. Son taux est plus avantageux qu’un crédit locataire.

Quelle est l’utilité du rachat de crédits pour les retraités ?

Le regroupement de crédits pour un senior ne travaillant plus présente trois avantages.

Le rachat de crédits permet de réduire les mensualités de l’emprunteur

Une fois à la retraite, votre budget sera plus réduit et vous avez un ou plusieurs crédits en cours ? Pour maintenir votre train de vie, diminuez vos mensualités. Comment ? Grâce à une durée de remboursement plus longue ou un taux annuel effectif global (TAEG) plus faible. Votre endettement pèsera ainsi moins lourd sur votre consommation. Vous retrouverez de la trésorerie.

Le regroupement de crédits sert à financer des projets et à anticiper l’avenir

En tant que senior, vous avez le droit d’avoir des projets à court ou moyen terme. Le rachat de crédits est la solution pour obtenir un financement supplémentaire de vos besoins ou de vos envies.

De plus, le regroupement de crédits en cours peut être utile dans la perspective de la préparation de la retraite ou pour financer l’adaptation de votre logement. En effet, plus le temps passe, plus il vous sera difficile d’obtenir un prêt important, notamment à cause du coût de l’assurance.

Le regroupement de crédits simplifie la gestion de votre budget

Avoir un seul crédit signifie que vous n’aurez qu’un seul organisme de prêt, une seule mensualité, un seul interlocuteur. Vous savez ainsi facilement ce qu’il reste dans votre budget mensuel après le remboursement de votre échéance de prêt.

Le jour où quelqu’un d’autre devra gérer votre budget, ce sera aussi plus facile pour lui, notamment s’il doit renégocier le remboursement de vos mensualités auprès de la banque ou s’il veut changer votre assurance emprunteur.

Ymancipez vos projets en 1 clic

Estimez votre future mensualité de prêt.

C’est simple, rapide et gratuit !

Quels retraités peuvent bénéficier d’un rachat de crédits ?

Presque tous les seniors retraités peuvent bénéficier d’un regroupement de crédits. Son montant dépendra :

- des revenus de votre foyer ;

- de votre âge et de celui de votre conjoint, le cas échéant ;

- de la possession ou non d’un bien immobilier ;

- de vos charges ;

- de votre taux d’endettement existant ;

- du coût de l’assurance emprunteur et de son effet sur le taux d’usure.

L’âge limite de remboursement d’un crédit pour un propriétaire est de 95 ans, s’il apporte une garantie

hypothécaire. S’il ne veut pas hypothéquer de bien immobilier en garantie de son emprunt, l’âge limite pour la dernière échéance est de 85 ans. Pour un locataire, l’âge limite sera de 85 ans.

La durée maximale d’un prêt à la consommation est de 12 ans pour un locataire et de 15 ans pour un propriétaire. Si votre crédit comporte plus de 60 % d’immobilier, sa durée peut aller jusqu’à 25 ans.

La banque n’a pas le droit de faire une offre dont le TAEG est supérieur au taux d’usure.

Comment se déroule un rachat de crédits pour les seniors ?

Voici les trois principales étapes pour un rachat de crédits quand on est retraité.

Effectuer une simulation de crédit pour vérifier la faisabilité de l’opération

Monter un dossier de rachat de crédits présente un coût et prend du temps. En effectuant une simulation en ligne, vous saurez en quelques minutes, s’il vous est possible d’obtenir un rachat de crédits. Vous en connaîtrez également le prix. Vous aurez aussi une idée du montant des mensualités en fonction de la somme demandée.

Ymanci, courtier expert en rachat de crédit, met à votre disposition des outils de simulation fiables et gratuits.

Constituer un dossier de rachat de crédits auprès des banques

La simulation vous a convaincu d’entamer un rachat de crédits ? Il vous faut à présent constituer votre dossier de rachat de prêts. Il est conseillé pour cette étape de se faire accompagner par un courtier. Il saura quels sont les établissements bancaires les plus susceptibles de vous proposer une offre de rachat de crédit intéressante.

L’organisme de prêt vous demandera en général les documents suivants.

Des justificatifs d’identité et de domicile pour vous et éventuellement, votre co-emprunteur :

- pièce d’identité ;

- RIB ;

- justificatif de domicile.

Des documents attestant de votre situation familiale :

- livret de famille ;

- contrat de mariage ;

- jugement de divorce.

Des pièces justifiant des revenus de votre foyer :

- dernier bulletin de pension pour les retraités ;

- 3 derniers bulletins de salaire ou déclaration URSSAF, si votre conjoint est en activité ;

- montant et durée des allocations chômage, si vous ou votre conjoint êtes concernés ;

- Revenus locatifs ou de rentes.

Les justificatifs de vos charges :

- Les impôts ;

- Un justificatif de domicile de moins de trois mois comme la facture d’électricité.

Des documents sur votre patrimoine, notamment des biens proposés en garantie :

- titre de propriété complet ;

- attestation d’assurance multirisque habitation.

Une fois votre dossier complet, envoyez-le aux banques sélectionnées.

Étudier les offres de crédit proposées par les établissements bancaires

Vous avez reçu plusieurs offres ? Comment choisir la bonne solution ? En vous posant les questions suivantes :

- Le remboursement mensuel de vos dettes correspond-il à votre projet de vie ? (Une mensualité trop élevée peut vous laisser une trésorerie insuffisante pour votre train de vie au vu de vos revenus.)

- Le financement suffit-il à votre projet ?

- Pourriez-vous facilement renégocier ce crédit si vous rencontriez un passage difficile ? (Par exemple, un locataire défaillant)

Une fois l’offre choisie, vous la renverrez datée et signée. Cette date est importante. Elle indique le début du délai de rétractation. Vous disposez d’un délai de 10 jours de réflexion à réception de l’offre de rachat de crédit hypothécaire et d’un délai de rétractation de 14 jours après signature pour un rachat de crédit consommation. Vous ne pourrez pas recevoir d’argent avant la fin de ce délai.

Vous voulez vous rétracter ? Faites parvenir un courrier recommandé avec accusé de réception à l’organisme de prêt afin de vous rétracter.

Focus sur le rachat de crédits après 60 ans

Pour vous, la retraite approche ou est déjà là. Cette nouvelle étape marque assurément un tournant de votre vie (fini la contrainte de se lever pour aller travailler), et vous ouvre de nouvelles perspectives remplies de projets (voyages, investissement immobilier etc.).

Le rachat de crédits après 60 ans pour maintenir votre train de vie

Bien que très attendue, la retraite est aussi un passage délicat que beaucoup appréhendent. Synonyme de baisse des revenus, elle peut vite devenir anxiogène si elle n’est pas anticipée d’un point de vue financier.

Car si vos revenus baissent, de 30 % en moyenne, vos charges, telles que l’électricité, le gaz, Internet, vos dépenses alimentaires…, restent les mêmes. Votre situation bancaire est alors déséquilibrée, votre budget fragilisé et vos projets reportés.

Le rachat de crédits après 60 ans peut venir compenser la perte de votre salaire en réduisant vos mensualités de prêts en cours de remboursement. En regroupant vos crédits en un seul, le montant de votre nouvelle mensualité pourra être diminuée de 60 % * par rapport aux anciennes.

La faisabilité de l’opération dépend de votre statut (propriétaire ou locataire), de l’âge limite fixé par l’établissement prêteur (souvent entre 85 et 95 ans en fin de prêt), de votre capacité de remboursement et de votre situation financière globale.

Quels crédits peuvent être rachetés après 60 ans ?

Plusieurs types de prêts peuvent être rachetés dans le cadre d’un rachat de crédits après 60 ans : le crédit immobilier, le crédit à la consommation (prêt auto, prêt travaux, crédit renouvelable, prêt personnel), ainsi que d’autres dettes comme les retards d’impôts, de loyers, les pensions alimentaires ou encore les découverts bancaires.

La nature du rachat de prêts dépend de la composition des crédits à regrouper : si les prêts immobiliers représentent plus de 60 % du montant à racheter, l’opération prend la forme d’un rachat de crédit immobilier, souvent assorti d’une garantie hypothécaire. Dans le cas contraire, il s’agit d’un rachat de crédits à la consommation, qui ne nécessite pas de garantie immobilière.

Focus sur le rachat de crédits après 70 ans

Pour s’adapter à l’espérance de vie des Français qui augmente (actuellement établie à 85,3 ans pour les femmes, et 79,2 ans pour les hommes), les établissements bancaires font évoluer leurs offres de financement.

Ce n’est d’ailleurs pas tant votre âge à date qui les importe, mais plutôt l’âge que vous aurez en fin de remboursement d’un prêt.

Le rachat de crédits après 70 ans, c’est possible

Contrairement à une idée reçue, il n’existe pas de limite d’âge stricte pour souscrire un rachat de crédits. Comme nous le disions précédemment, ce qui compte, c’est l’âge à la fin du prêt, qui varie selon le profil de l’emprunteur et la politique de l’établissement financier.

Pour les propriétaires, la limite de remboursement peut atteindre 95 ans, si une garantie hypothécaire est apportée. Pour les locataires, cette limite se situe généralement entre 80 et 85 ans.

Ainsi, même après 70 ans, il est tout à fait possible de regrouper ses crédits, qu’il s’agisse de prêts immobiliers, de crédits à la consommation, de découverts bancaires ou de dettes diverses.

Conditions et spécificités du rachat de crédits après 70 ans

La faisabilité d’un rachat de crédits après 70 ans dépend des critères suivants :

- votre capacité de remboursement,

- votre taux d’endettement après opération,

- votre “reste à vivre”, à savoir ce qui vous reste,

- la stabilité de vos revenus, souvent assurée par la pension de retraite.

Les seniors propriétaires bénéficient d’un avantage supplémentaire grâce au patrimoine immobilier qu’ils ont pu se constituer durant leur vie et qui peut aujourd’hui servir de garantie pour obtenir des conditions plus favorables.

L’assurance emprunteur reste un point de vigilance majeur. Après 70 ans, il devient plus difficile et coûteux de trouver une couverture adaptée, car les assureurs appliquent souvent des surprimes ou des exclusions liées à l’âge et à l’état de santé. Nous vous conseillons dans ce cas de faire jouer la délégation d’assurance pour trouver l’assurance la mieux adaptée pour vous. Nos experts Ymanci peuvent vous accompagner dans cette démarche.

Autre point sur lequel vous devez être vigilant : le coût global de l’opération. Il doit être étudié avec attention, car il inclut non seulement les intérêts du nouveau prêt, mais aussi les frais de dossier, les indemnités de remboursement anticipé et le coût de l’assurance. En outre, le fait de diminuer le montant des mensualités implique le plus souvent un allongement de la durée de remboursement, ce qui entraîne une augmentation du coût total du crédit.

Focus sur le rachat de crédits pour seniors en difficulté

Avec la baisse des revenus à la retraite et la persistance de charges fixes, de nombreux seniors se retrouvent en difficulté financière, parfois acculés par le poids de plusieurs crédits et des fins de mois tendues. Le rachat de crédits s’impose alors comme une solution efficace pour alléger le fardeau des remboursements et retrouver une gestion budgétaire plus sereine.

Qu’est-ce que le rachat de crédits pour seniors en difficulté ?

Le rachat de crédits consiste à regrouper l’ensemble de vos prêts en cours – qu’il s’agisse de crédits à la consommation, de prêts immobiliers, de découverts bancaires ou de dettes diverses – en un seul et unique emprunt. Cette opération permet de solder les anciens crédits et de n’avoir plus qu’une seule mensualité, souvent réduite, adaptée aux revenus de la retraite.

L’objectif principal est de diminuer le montant global des échéances mensuelles, en allongeant la durée de remboursement, afin d’optimiser le reste à vivre et d’évite une situation de surendettement.

Accompagnement et points de vigilance

L’accompagnement par un professionnel, comme un courtier, est vivement recommandé pour maximiser les chances d’acceptation de votre dossier et d’obtenir les meilleures conditions. Ces experts vous aident à monter votre dossier, à comparer les offres et à négocier, entre autres, l’assurance emprunteur, souvent plus coûteuse ou restrictive après 60 ans.

Votre état de santé et votre capacité de remboursement sont prises en compte, avec parfois des formalités médicales à prévoir pour l’assurance. L’accompagnement d’un professionnel vous aidera dans vos démarches.

Ymanci, le spécialiste du rachat de crédits pour les retraités, vous accompagne

Passer par Ymanci, courtier expert en rachat de crédits depuis 1999, est une démarche stratégique qui maximise vos chances d’obtenir une solution parfaitement adaptée à votre situation.

Grâce à son expertise et son réseau de partenaires bancaires, votre courtier Ymanci analyse votre profil financier, identifie les établissements les plus susceptibles de vous proposer des offres avantageuses et négocie pour vous les meilleures conditions, qu’il s’agisse des taux d’intérêt, des mensualités ou de la durée de remboursement.

Seul à intervenir sur votre dossier, qu’il connaît donc par cœur, il simplifie l’ensemble du processus en vous accompagnant dans la constitution de votre dossier et en vous aidant à comparer les offres reçues.

Avec Ymanci, vous gagnez du temps pour profiter de votre nouvelle vie, mais vous évitez aussi des erreurs qui peuvent s’avérer coûteuses.

Les témoignages des clients Ymanci

Notre accompagnement est apprécié.

Nos avis Google

Nos avis Trustpilot

Si votre co-emprunteur n’est pas retraité ou si vous ne l’êtes pas encore, la lecture des articles suivants est conseillée.