Comment est calculé le taux annuel effectif d’assurance ?

Pour connaître le coût de votre assurance de prêt immobilier, le premier critère à prendre en compte est le taux d’une assurance emprunteur. Ce taux constitue un repère essentiel puisqu’il permet de comparer différents contrats, objectivement. Pour faciliter la comparaison des taux d’une assurance emprunteur, la loi Hamon a mis en place un outil précis et uniforme en 2014 : le taux annuel effectif de l’assurance (TAEA). Selon le décret publié au Journal officiel du 17 octobre 2014, cet outil instauré par la loi Hamon se calcule de la manière suivante : TAEA = TAEG avec assurance – TAEG sans assurance.

Afin de s’assurer de la parfaite information du consommateur, le décret précise que le TAEA est accompagné d’une description détaillée des garanties couvertes : décès, garantie incapacité de travail, invalidité IP/IPT/IPP, perte d’emploi, etc.

Ce taux est exprimé en pourcentage, en coût par période (mensuel, trimestriel ou annuel) ainsi qu’en coût total. Il correspond à la part représentée par l’assurance dans le coût total du prêt immobilier. En somme, ce taux permet aux emprunteurs de faire un choix éclairé et adapté à leur situation.

Ce qu'il faut retenir

- Le taux annuel effectif d’assurance est donc obligatoire depuis 2014.

- Il doit figurer sur les contrats et publicités des assurances emprunteur.

- Le taux annuel effectif d’assurance a un objectif principal : améliorer la transparence des banques sur le coût global de l’assurance groupe.

- Le calcul d’un taux d’assurance emprunteur est propre à chaque établissement bancaire ou compagnie d’assurance.

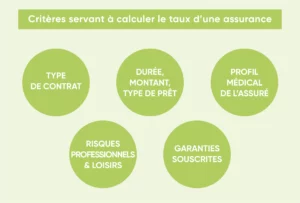

- Le calcul du taux d’une assurance repose sur cinq critères : le type de contrat, la durée, le montant et le type de prêt, les antécédents médicaux de l’assuré, les risques professionnels et de loisirs, les garanties souscrites.

- Les trucs et astuces des courtiers Ymanci pour vous trouver le taux d’assurance pour votre crédit immobilier qui vous convient le mieux.

Vous vous demandez si le taux d’une assurance emprunteur a un impact sur le coût de l’assurance ? Dans ce guide, vous obtiendrez peut-être la réponse. Pour le savoir, ne nous quittez pas maintenant !

Calculez votre taux d’assurance emprunteur

Le Taux Annuel Effectif d’Assurance est donc obligatoire depuis 2014. Il doit figurer sur les contrats et publicités des assurances emprunteur. L’objectif est d’améliorer la transparence des banques sur le coût global de l’assurance groupe et de renforcer le droit à l’information des consommateurs en proposant un mode de calcul uniformisé, ainsi qu’une comparaison plus objective des taux.

Le calcul d’un taux d’assurance emprunteur est propre à chaque organisme de prêt ou compagnie d’assurance, c’est pourquoi il est indispensable de les analyser pour dénicher le meilleur contrat d’assurance emprunteur. Pour calculer le taux d’une assurance crédit immobilier, cinq critères principaux vont être pris en compte :

- le type de contrat : si l’assurance est souscrite via un contrat groupe ou un contrat individuel, le taux n’est pas calculé de la même façon. Ainsi, le taux d’assurance peut être calculé sur la base du capital emprunté, ou du capital restant dû.

- la durée, le montant et le type de prêt : résidence principale, secondaire ou investissement locatif.

- les antécédents médicaux de l’assuré : son âge, ses antécédents médicaux ou prédispositions à une maladie longue durée, un handicap, le fait d’être fumeur ou non, etc.

- les risques professionnels et de loisirs : les métiers considérés comme étant « à risques » comme les militaires, les chauffeurs routiers ou les couvreurs se voient appliquer une surprime ou des franchises spécifiques. La pratique d’un sport extrême est également pénalisée.

- les garanties souscrites : le nombre de garanties et d’options, mais aussi leur niveau de couverture, fait sensiblement augmenter la prime d’assurance emprunteur. C’est pourquoi notre comparateur permet de mettre en concurrence les taux, mais également les garanties proposées.

Selon les risques représentés par le client, l’assurance peut soit accepter le dossier au tarif normal, appliquer une surprime ou refuser complètement la souscription à un contrat d’assurance emprunteur.

Comparer les offres d’assurances emprunteur grâce à un comparateur permet d’obtenir des devis personnalisés selon son profil et d’évaluer les éventuelles surprimes qui pourraient être appliquées.

L’impact du taux d’assurance sur votre crédit immobilier

Si le taux d’une assurance emprunteur a bien évidemment un impact sur le coût de l’assurance en lui-même, il a également un impact sur le coût global du crédit immobilier ! En effet, beaucoup d’emprunteurs ont tendance à ne prendre en compte que le taux d’intérêt pour calculer le coût total de leur prêt immobilier. Cependant, d’autres critères doivent être pris en compte : les frais bancaires, d’hypothèque, de caution et de garanties, mais surtout la prime d’assurance.

Plus le taux de l’assurance emprunteur est élevé, plus les cotisations mensuelles le sont aussi. Une augmentation de la prime d’assurance entraîne automatiquement une augmentation des mensualités du crédit immobilier, et donc de son coût global.

Comme nous l’avons vu précédemment, le taux de l’assurance prêt dépend en majorité de l’âge et de l’état de santé de l’emprunteur. Une personne de moins de 30 ans, non fumeuse, bénéficiera ainsi d’un taux moins élevé qu’un quinquagénaire fumeur : en moyenne 0,10 % contre 1 %. Les retraités, quant à eux, se voient appliquer un taux encore plus élevé, jusqu’à 2 %, surtout s’ils sont atteints d’une pathologie.

Si les taux diffèrent en fonction du profil de l’assuré, ils changent également en fonction des compagnies d’assurances. Voilà pourquoi, il est indispensable de comparer les différentes offres.

Ymancipez vos projets en 1 clic

Comparez les offres d’assurance de prêt

et trouvez celle qui vous correspond.

Nos conseils pour obtenir le TAEA le plus adapté pour votre prêt immobilier

Une baisse du TAEA de l’assurance de votre prêt immobilier peut se traduire par une réduction substantielle des coûts. Imaginons que le capital restant dû pour votre prêt immobilier soit de 100 000 euros à rembourser d’ici à 15 ans. S’il passe de 0,34 % à 0,24 %, vous économiserez 1500 euros. 1500 euros que vous pourrez dépenser pour le projet qu’il vous plaît ! Mais comment trouver le meilleur taux d’assurance pour votre prêt immobilier ? Chez Ymanci, nos courtiers ont des astuces. En voici quelques-unes.

Faire jouer la concurrence entre assurances du début à la fin de votre prêt immobilier

Vous pouvez faire jouer la concurrence entre assurances lors de la souscription de l’offre de crédit immobilier, mais aussi tout au long de son remboursement.

Délégation d’assurance ou contrat groupe de la banque ?

Vous avez un projet d’achat immobilier à crédit ? La tentation est grande de souscrire le contrat groupe proposé par votre banque, sans comparer avec une délégation d’assurance. Erreur ! Suivant vos caractéristiques individuelles, vous vous privez d’une forte baisse de tarif.

La loi Lagarde interdit à votre établissement prêteur de conditionner le taux d’intérêt du crédit accordé à la souscription à son contrat groupe. L’établissement bancaire n’a pas non plus le droit de ne vous accorder l’emprunt demandé que si vous souscrivez à son contrat groupe. Il ne peut pas refuser la délégation d’assurance, si l’assurance emprunteur que vous proposez respecte a minima les exigences d’équivalence de garanties figurant dans la fiche standardisée d’information remise par votre banque. En bonus, vous bénéficierez de ses conseils avisés. Obtenez rapidement des devis gratuits avec notre comparateur.

Mettre en concurrence les assurances durant la durée de remboursement de votre prêt immobilier

Au fil des ans, votre profil de risque et vos besoins de protection changent, le monde de l’assurance aussi ! Vous faites régulièrement le point pour trouver une assurance auto ou une assurance habitation avec un prix adaptée à vos besoins ? Pourquoi ne feriez-vous pas de même pour l’assurance de votre prêt immobilier ?

En plus, depuis 2022, la loi Lemoine vous permet de changer d’assurance emprunteur à tout moment de l’année. Cette loi interdit aussi à l’assureur de vous demander de remplir un questionnaire de santé si le capital restant dû pour votre prêt est inférieur ou égal à 200 000 euros et si son remboursement va s’achever avant vos 60 ans. Si vous présentiez un risque aggravé de santé lors de l’achat de votre bien immobilier avant 2022, cela vaut le coup de faire une simulation pour voir si vous ne pourriez pas être assuré au taux « sans risque aggravé ».

Par ailleurs, la convention AERAS, qui facilite l’accès à une assurance de prêt pour les personnes présentant un risque aggravé de santé, évolue régulièrement. En 2022, le plafond de l’emprunt pour bénéficier de cette convention a été rehaussé à 420 000 euros. Vous pouvez également bénéficier plus rapidement du droit à l’oubli, notamment pour certains cancers. Si vous êtes concerné, c’est le moment de faire le point sur votre contrat d’assurance emprunteur et d’analyser l’offre des assurances !

Améliorer votre profil d’emprunteur pour alléger considérablement votre charge financière

Un bon moyen pour les emprunteurs de réduire le coût de leur assurance de prêt immobilier est de réduire les risques pour leur santé.

Le plus facile est peut-être de remplacer un loisir considéré comme à risque par une activité où les accidents sont plus rares. Toutefois, arrêter sa consommation de tabac, retrouver un IMC (indice de masse corporelle) normal ou changer de métier est aussi une bonne idée. Certes, c’est beaucoup plus difficile, mais avec un accompagnement adéquat, rien n’est impossible.

Non seulement ces évolutions de votre profil vont alléger le montant de votre prime d’assurance, mais en plus, vous jouirez durablement d’un meilleur état de santé. Vous diminuerez notamment votre risque d’invalidité et les souffrances qui l’accompagnent. Vous éviterez à vos proches les difficultés que votre décès prématuré causerait.

Réduire vos garanties et le taux de couverture de l’assurance emprunteur

Souscrire une assurance de prêt immobilier aux garanties moins protectrices ou réduire la quotité assurée pour chaque co-emprunteur permet de diminuer le coût de l’assurance. Cette solution est toutefois à manier avec précaution, notamment pour les emprunteurs non experts de ce sujet.

Renoncer à une garantie facultative pour optimiser le tarif de son assurance

En relisant votre contrat d’assurance, vous vous apercevez que figure une garantie facultative, telle que la garantie perte d’emploi. Or, vous n’êtes pas en CDI ou êtes devenu fonctionnaire. À quoi bon continuer de payer pour une garantie inutile ? Il en est de même si vos revenus salariés sont devenus négligeables dans votre foyer ou s’il est très facile de retrouver du travail dans votre profession.

Choisir une assurance avec des garanties moins protectrices : des économies judicieuses ?

Sous un même intitulé, des garanties assureront une protection plus ou moins grande. Tout dépendra du plafond, de la durée et de la nature de l’indemnisation, des délais de franchises, des conditions pour que la garantie s’applique. Bien entendu, le tarif de l’assurance en tient compte.

Hélas, choisir un contrat d’assurance aux garanties plus faibles s’avère parfois un mauvais calcul. En cas de sinistre, le prix à payer peut être dramatique. Imaginez le stress d’un emprunteur, qui ne peut plus exercer sa profession pendant plusieurs mois et qui découvre que la garantie ITT (incapacité temporaire totale) choisie ne s’appliquera pas à son cas. Imaginez les conséquences sur le remboursement des mensualités de son emprunt, s’il n’a pas d’épargne.

Bon à savoir Le coût d’un courtier est généralement minime. Le montant de sa prestation est inclus dans le tarif de l’assurance. Comme il bénéficie de tarifs d’assurance préférentiels, il vous proposera une offre au même prix que si vous contactiez directement la même compagnie d’assurances.

Réduire la quotité assurée pour diminuer le montant de l’assurance : une solution délicate

Tout d’abord, pour que la banque accepte votre nouvelle assurance, vous devez respecter a minima les exigences de garanties et de quotité assurée figurant dans la fiche standardisée d’information. Cette fiche vous a été remise avant la souscription de votre prêt immobilier. La quotité assurée correspond à la part du capital emprunté considérée comme à charge de chaque emprunteur. Elle peut être différente selon les emprunteurs, mais son total doit être au moins égal à 100 % du capital restant dû.

Si la quotité assurée est plus importante que celle exigée par votre banque, vous pouvez la réduire. Il faut cependant mesurer les conséquences de la baisse de la quotité assurée en cas de sinistre. Par exemple, faire passer la quotité assurée d’un des emprunteurs de 60 % à 50 % signifie qu’en cas de décès, l’indemnisation versée par l’assureur sera bien moindre. Par exemple, si le capital restant dû s’élève à 100 000 euros, le montant versé par l’assurance diminuera de 10 000 euros. L’emprunteur survivant pourra-t-il s’acquitter facilement des mensualités pour un crédit de 50 000 euros ?

Les courtiers Ymanci indispensables pour trouver l’assurance emprunteur qui vous convient

Vous manquez de temps pour démarcher chaque compagnie d’assurances ? Votre courtier Ymanci le fait pour vous. Vous venez de connaître une diminution de vos risques ? Passez par un courtier pour qu’il compare à votre place les offres d’assurance emprunteur existant sur le marché. Pour savoir si une garantie facultative vous est vraiment utile, demandez conseil à un courtier Ymanci. Il vous informera en toute transparence. Par conséquent, rien ne vaut l’accompagnement d’un courtier pour choisir les garanties les plus adaptées à votre situation.

Des économies, oui ! Mais pas à n’importe quel prix. En vous faisant accompagner par un de nos courtiers, vous bénéficierez de trois avantages.

- Premièrement, il vous conseillera sur la manière de réduire le TAEA de l’assurance pour générer des gains financiers significatifs.

- Deuxièmement, vous allez obtenir facilement et rapidement les meilleures offres du marché.

- Troisièmement, vous serez certain que votre nouveau contrat d’assurance respecte les exigences de la banque.

Le courtier est à vos côtés pour vous assurer une tranquillité d’esprit et vous faire gagner du temps, de l’argent. Et leur intervention semble satisfaire nos clients comme le montre ce chiffre : 96 % d’entre eux sont satisfaits de nos services.

Pour plus d’informations sur le coût de l’assurance de votre prêt immobilier, la lecture de l’article suivant vous éclairera également :