Comparez les assurances emprunteur

et trouvez celle qui correspond le mieux à vos besoins

L’assurance emprunteur vous coûte à terme souvent plusieurs milliers d’euros. La loi Lemoine vous permet de changer d’assurance de prêt immobilier à tout moment. Si vous comparez régulièrement les contrats, vous ferez des économies, sans sacrifier votre protection financière et celle de vos proches. Alors, comment choisir un contrat d’assurance emprunteur ? Ymanci a mis au point un comparateur d’assurance de prêt immobilier. Lors de votre contact chez Ymanci votre conseiller peut l’utiliser pour analysez les contrats d’assurance emprunteur et vous orienter sur celui qui est adapté à votre situation. Pour obtenir ce service il suffit d’utiliser notre formulaire. Notre comparateur n’a rien à envier à ceux de nos concurrents, c’est un des plus complet du marché.

COMPARER LES ASSURANCES EMPRUNTEUR

Dès lors que vous souscrivez un prêt immobilier pour l’acquisition d’un bien, l’établissement bancaire, dit établissement prêteur, lequel vous octroie ce crédit vous préconise d’y associer une assurance emprunteur ou assurance de prêt.

Bien qu’elle ne soit pas obligatoire, cette assurance est fortement conseillée puisqu’elle vous protège, vous et votre famille, dans le cas où vous ne seriez plus en mesure de payer les mensualités de votre crédit immobilier. Elle rembourse à votre place tout ou partie de la mensualité selon votre taux de couverture et selon les conséquences de l’accident de vie survenu : décès, invalidité, incapacité de travail, perte d’emploi… Cela vous évite d’être obligé de vendre votre habitation au mauvais moment.

Il existe de nombreuses offres d’assurances sur le marché et il n’est pas toujours facile de faire son choix. C’est dans cette optique qu’Ymanci a décidé de mettre à votre disposition un outil simple et pratique qui vous permet d’identifier en quelques clics l’offre d’assurance qui correspond le mieux à votre situation.

Pourquoi comparer les assurances emprunteur ?

Parce qu’elle vous protège, vous et votre famille, contre les conséquences financières d’un événement imprévu, comme un décès ou une invalidité et que son coût n’est pas négligeable dans votre budget, votre assurance emprunteur doit être choisie avec la plus grande attention.

L’assurance de prêt garantit le paiement de tout ou partie de vos mensualités de prêt immobilier dans les cas de :

- Décès : si vous ou votre co-emprunteur venait à décéder, l’assurance de prêt prendrait alors le relais du remboursement de votre prêt immobilier protégeant ainsi le survivant

- Perte Totale et Irréversible d’Autonomie : si vous ou votre co-emprunteur se retrouvait dans l’incapacité de travailler et d’effectuer seul les tâches du quotidien, comme se nourrir, se laver ou encore se déplacer, alors l’assurance emprunteur viendrait combler la perte financière.

- Incapacité Temporaire de Travail : si vous ou votre co-emprunteur venait à ne plus pouvoir exercer temporairement votre activité professionnelle, l’assurance emprunteur prendrait alors en charge le paiement de vos mensualités le temps de la convalescence.

- Invalidité permanente : si vous ou votre co-emprunteur venait à ne plus pouvoir travailler de manière définitive, l’assurance emprunteur paierait pour vous vos mensualités de prêt.

- Perte d’emploi : si vous ou votre co-emprunteur venait à perdre votre emploi, dans certains cas, l’assurance de prêt pourrait payer à votre place votre crédit immobilier.

En fonction de l’assurance que vous choisissez, vous ou votre co-emprunteur êtes plus ou moins bien protégés. Il est donc important de comparer les contrats entre eux pour vous assurer la meilleure couverture selon votre profil et votre situation.

Bon à savoir

Vous avez déjà une assurance de prêt ? Il est tout à fait possible d’en changer.

Si vous avez souscrit votre contrat auprès de votre banque, vous pouvez demander une délégation d’assurance et trouver un nouveau contrat chez un autre assureur.

Grâce aux lois Lagarde et Lemoine, vous pouvez souscrire un contrat d’assurance où vous voulez et faire une demande de résiliation quand vous voulez.

Comment comparer les assurances de prêt ?

Le marché regorge d’offres d’assurance emprunteur. Aujourd’hui, il vous est possible de souscrire au contrat de votre choix grâce aux différentes lois promulguées ces dernières années, à commencer par la Loi Lagarde.

Pour faire le bon choix, il est important de bien comprendre les garanties proposées par l’assurance emprunteur et de choisir un contrat adapté à sa situation personnelle. Les garanties peuvent varier en fonction de votre âge, de votre profession, de votre santé et de votre niveau d’endettement.

En fonction de votre profil, il convient de regarder et de comparer les critères suivants :

Les garanties

Les compagnies d’assurances ne couvrent pas toutes les mêmes garanties. Il est donc important de comparer les garanties proposées. Pour le même prix que votre contrat groupe ou votre délégation d’assurance emprunteur actuelle, un autre assureur peut parfois vous proposer des garanties supplémentaires ou bien meilleures.

En effet, dans le cadre d’un crédit immobilier, certaines garanties sont obligatoirement incluses telles que la garantie décès ou encore la garantie Perte Totale et Irréversible d’Autonomie. D’autres sont facultatives. Ainsi, en fonction du contrat que vous choisissez, vous serez ou non couvert par la perte d’emploi par exemple.

Trois autres éléments concernant les garanties doivent être comparés pour faire le meilleur choix :

- La durée de validité des garanties. Des compagnies fixent un âge limite de prise en charge plus tôt que d’autres,

- Le plafond de garantie. Il correspond en général au capital restant dû en cas de décès ou au montant des échéances du prêt. Aucun remboursement au-delà de ce montant n’est effectué. Ce plafond de garantie peut être fixé par année d’assurance, par sinistre.

- Le principe d’irrévocabilité des garanties . Cette clause précise que, même en cas de changements dans son profil comme une nouvelle activité professionnelle, fumeur ou non, pratique d’un sport extrême, l’assuré pourra continuer à bénéficier des mêmes conditions. Ce principe ne figure pas dans tous les contrats d’assurance emprunteur.

Le taux de couverture

Pour bien choisir votre contrat d’assurance emprunteur, il est important de s’intéresser au taux de couverture. À garanties équivalentes, il peut changer considérablement le montant de votre indemnisation pour un même sinistre.

Qu’est-ce que le taux de couverture ou quotité de l’assurance de prêt ?

Le taux de couverture, aussi appelé quotité, représente la répartition de la couverture entre les différents emprunteurs. Exprimé en pourcentage du capital emprunté, il correspond au niveau auquel votre prêt est assuré. Le capital emprunté doit être couvert à 100 %. Mais si vous empruntez à plusieurs, vous avez le choix entre le couvrir à 100 % pour chacun des emprunteurs ou choisir le montant assuré du prêt pour chacun.

L’intérêt de choisir une quotité élevée pour son assurance emprunteur

Plus votre taux de couverture sera élevé, mieux vous serez couvert et donc mieux vous serez indemnisé. A titre d’exemple, si vous avez souscrit un prêt d’un montant de 100 000 € et que le taux de couverture est de 100%, votre crédit est couvert à hauteur des 100 000 € empruntés.

La quotité minimum d’une assurance emprunteur est de 100%. Si vous souscrivez un prêt à deux ou plus, vous pouvez garantir votre crédit au-delà. La quotité s’applique à toutes les garanties de l’assurance.

Si vous empruntez à plusieurs, pour le même prix, les contrats d’assurance de prêt immobilier peuvent couvrir une quotité plus ou moins importante. Cela aura des conséquences financières importantes. Par exemple, pour un capital restant assuré de 100 000 euros, si dans un couple, la quotité assurée pour la personne décédée est de 70 %, 70 000 euros seront remboursés. Si son prêt est assuré à hauteur de 60 %, l’assureur ne remboursera que 60 000 euros. Son conjoint devra donc s’acquitter de 10 000 euros de plus auprès de la banque.

Attention à la nature de l’indemnisation prévue par votre contrat d’assurance emprunteur

Par ailleurs, pour certaines garanties, l’indemnisation peut être indemnitaire ou forfaitaire. La première est fonction de la perte de revenu réelle. La seconde est fonction du montant de la mensualité et de la quotité assurée. En général, l’indemnisation forfaitaire est plus avantageuse, mais mieux vaut demander à un courtier Ymanci de déterminer la solution la plus avantageuse dans votre cas.

Le niveau d’indemnisation : un petit chiffre qui peut vous rapporter gros en cas d’invalidité permanente

Il est donc important de comparer le niveau d’indemnisation des contrats. En cas de décès, d’incapacité de travail, d’invalidité ou de perte totale et irréversible d’autonomie, la différence de remboursement peut s’élever à plusieurs dizaines de milliers d’euros, même pour un prêt immobilier d’un montant ordinaire. À quoi bon faire de petites économies, si c’est pour être moins bien couvert et payer le prix fort au plus mauvais moment ?

Bon à savoir

Si un conjoint possède un revenu supérieur à l’autre, il est possible de répartir la quotité en fonction des capacités de remboursement de chaque emprunteur. Un exemple : 70 % pour la personne ayant un meilleur salaire, contre 30 %.

Les délais de carence de l’assurance de prêt

Le délai de carence correspond à la période qui s’écoule entre le moment où vous adhérez à votre contrat et le moment où vous êtes réellement assuré.

Il court dès la signature du contrat d’assurance prêt immobilier. Pendant ce délai, vous n’êtes pas assuré en cas d’incident. Autrement dit, vous ne pouvez pas bénéficier de la couverture de cette garantie souscrite dans son contrat jusqu’à l’expiration du délai de carence, même si vous avez pourtant commencé à payer vos primes.

En fonction des compagnies d’assurances, le délai de carence est plus ou moins long. Il peut varier de 1 à 12 mois en fonction des assureurs. Contrairement à d’autres clauses, le délai de carence de l’assurance, mesure instaurée par les compagnies d’assurances pour se prémunir des tentatives de fraude, ne peut pas être négocié.

Afin d’éviter d’être désagréablement surpris, vous avez la possibilité de se tourner vers un courtier qui sera à même de choisir les offres d’assurance de prêt immobilier les plus compétitives et aux conditions les plus intéressantes.

Les délais de franchise dans le cadre d’une assurance prêt immobilier

Le délai de franchise correspond à la période qui s’écoule entre le jour du sinistre et le début de prise en charge par l’assureur. Autrement dit, il représente tout simplement la période pendant laquelle vous ne pouvez pas bénéficier de votre assurance pour couvrir un retard ou un problème de remboursement de votre crédit immobilier. Durant cette période de franchise, vous n’êtes pas indemnisé

À titre d’exemple, si le délai de franchise est de 30 jours et qu’un accident vous empêchant d’aller travailler intervient le 1er mars, votre assurance emprunteur commencera à prendre en charge le remboursement de votre mensualité de votre prêt à compter du 1er avril seulement.

Le délai de franchise est plus court que le délai de carence et entre en application dès que le sinistre est prouvé.

Les exclusions de garanties générales

Il existe aussi les exclusions de garanties générales qui englobent plusieurs situations qui ne sont jamais indemnisées par une assurance de prêt, et ce, quelle que soit la formule souscrite par l’assuré. Ces exclusions de garanties générales concernent :

- Les faits de guerre, les émeutes, les actes de terrorisme, le sabotage, une explosion nucléaire…

- Les faits volontaires de l’assuré comme un délit, un crime, une rixe, une fraude, une tentative d’escroquerie, la consommation de drogues, un accident en état d’ivresse, une absorption de médicaments non prescrits par un professionnel de santé.

- Le profil de l’assuré comme son âge. En prenant de l’âge, les risques de maladies, d’accidents, de décès sont accrus. Avant 65 ans, l’assuré bénéficie généralement d’une couverture totale qui englobe la garantie décès, la perte totale et irréversible d’autonomie et l’invalidité permanente totale ou partielle. Au-delà, l’âge limite d’adhésion pour l’assurance décès dépend de l’assureur. Ce n’est pas tout ! Il existe aussi un âge limite pour certaines garanties comme l’incapacité temporaire de travail.

- L’état de santé. Si l’assureur estime que le risque de décès ou de handicap est trop élevé, l’assuré se verra appliquer un risque aggravé. C’est-à-dire que sa cotisation d’assurance-crédit sera revue à la hausse et les garanties seront plus limitées. À moins qu’il refuse tout bonnement de l’assurer.

Si vous essuyez un refus à cause d’une maladie spécifique, la convention AERAS peut faciliter votre recherche d’assurance pour un prêt. Là aussi, il y a des conditions : il faut être âgé de moins de 70 ans à l’échéance du crédit immobilier et s’assurer un emprunt de 320 000 euros, hors prêt relais. La convention AERAS, dont les initiales indiquent s’Assurer et Emprunter avec un Risque Aggravé de Santé, est un accord entre les pouvoirs publics, les banques, les assurances et les associations de consommateurs. Attention la convention AERAS n’est pas non plus la solution miracle. Elle ne garantit pas l’accord de l’assureur. Si les parties concernées trouvent finalement un accord, l’assuré peut avoir à payer un supplément de prime et/ou des exclusions de garantie.

Le coût

Le coût de l’assurance, le TAEA, est un critère important à prendre en compte. Ce dernier étant lui-même calculé sur la base d’un grand nombre d’éléments, comme la durée du prêt, le type de garantie, le taux de couverture…, il est important de bien le comparer.

Grâce au comparateur en ligne Ymanci, vous saurez gratuitement en quelques clics quel est le coût total de votre assurance de prêt immobilier.

Comment comparer le coût de l’assurance emprunteur ?

Le coût d’une assurance emprunteur impacte de manière significative le coût de votre prêt immobilier. Pour déterminer le coût de cette assurance, il existe un seul et unique indicateur de référence, le Taux Annuel Effectif d’Assurance – le TAEA.

En effet, lors d’un changement d’assurance d’assurance de prêt, le coût estimé au total en euros n’est pas comparable à celui figurant sur votre contrat antérieur, car la durée assurée et le capital restant dû ne sont plus les mêmes. Attention alors, à comparer ce qui est comparable.

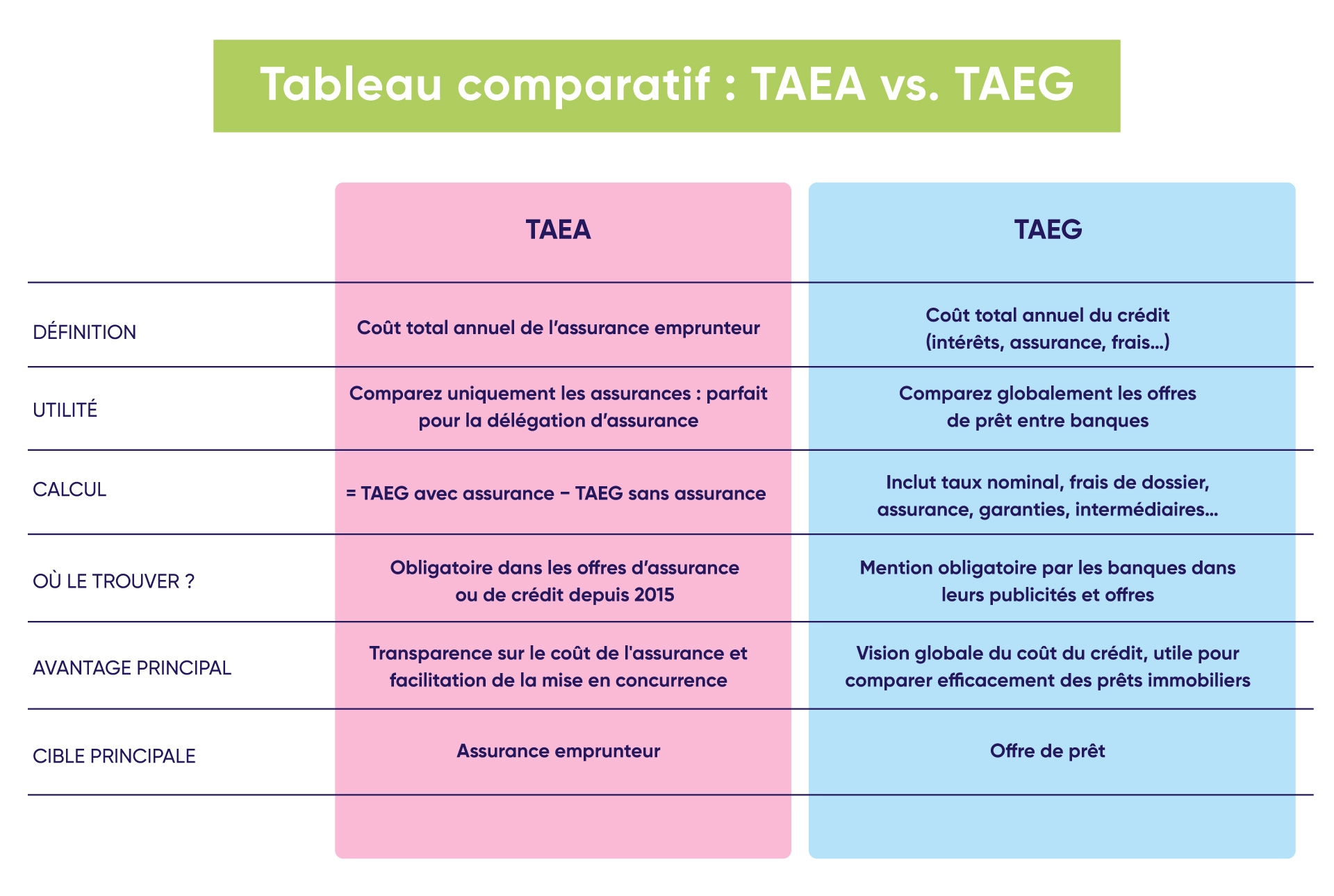

TAEA et TAEG : deux taux différents, mais étroitement liés pour obtenir un emprunt immobilier

Il est important de comprendre la différence entre le TAEA et le TAEG. Le TAEA n’est qu’un des éléments entrant dans le calcul du TAEG (Taux Annuel Effectif Global). Le TAEG se compose du TAEA, du taux de crédit et des divers frais, comme ceux de dossier ou de garanties. Ce taux ne doit pas dépasser le seuil d’usure fixé par la Banque de France, sans quoi aucun établissement bancaire n’a le droit de vous accorder un prêt.

Pour faire baisser le TAEG en dessous du taux d’usure, il faut parfois choisir un contrat d’assurance emprunteur dont le TAEA est plus faible et dont souvent la couverture est moins bonne. Un courtier Ymanci peut vous conseiller pour faire le meilleur choix. Avec lui, vous allez trouver le TAEA optimal.

Comment connaître le TAEA d’un contrat d’assurance de prêt immobilier ?

Le TAEA figure obligatoirement sur la fiche standardisée d’information. Elle vous est toujours remise pour le contrat groupe proposé par l’établissement prêteur ainsi que dans tout devis fourni par un assureur ou votre courtier Ymanci.

L’impact d’une différence de TAEA sur le coût total du crédit

Une infime différence de TAEA représente souvent, au final, plusieurs centaines ou milliers d’euros. Par exemple, pour un crédit de 180 000 euros sur 15 ans, une différence de 0,01 point représente 270 euros, soit 2700 euros, si la différence est de 0,1 point (par exemple entre un TAEA à 0,22 % et un TAEA à 0,32 %).

Comment un assureur calcule-t-il le TAEA proposé à l’emprunteur ?

Le TAEA, calculé pour les assureurs, repose sur votre profil, mais également sur les caractéristiques du prêt immobilier à assurer et l’assurance en elle-même.

L’étude de votre profil pour établir le coût de votre assurance

Une étude précise de votre situation est établie prenant en compte les critères suivants :

- Votre âge et celui de votre co-emprunteur si nécessaire,

- Votre situation médicale,

- Votre situation personnelle : marié, célibataire,

- Votre situation professionnelle : catégorie de professions (salarié ou indépendant), type de contrats de travail (CDD, CDI), métiers exercés,

- Votre mode de vie : loisirs pratiqués par exemple

Concernant votre état de santé, les compagnies d’assurance vont évaluer le risque médical qu’elles prennent en vous assurant.

Être en bonne santé impactera positivement le coût de l’assurance. A contrario, si vous présentez une pathologie comme le diabète ou avez des antécédents médicaux comme l’hypertension, les tarifs pourront être plus élevés. Il peut arriver que certaines maladies ne soient pas couvertes par les assurances ; c’est pourquoi il est très important d’identifier le contrat d’assurance qui correspond le mieux à votre situation.

Bon à savoir

Le fait que vous soyez fumeur ou non peut avoir une incidence sur le coût de votre assurance.

Si vous exercez un métier à risque, comme policier, convoyeur de fonds ou que vous pratiquez un sport à risque, comme l’escalade, le tarif de votre assurance sera plus élevé, voire il pourra vous être demandé de payer une surprime. Une surprime vient en plus de la prime ou cotisation d’assurance que vous payez chaque mois. Cette surprime peut être appliquée par certains assureurs si vous présentez un risque médical, professionnel ou encore sportif. Estimant que vous avez un profil plus risqué que la moyenne acceptée par le contrat d’assurance de base, ces compagnies majorent leur cotisation de base pour pouvoir vous assurer.

Les caractéristiques de votre prêt et de votre future assurance pour déterminer le TAEA

En complément de l’analyse de votre profil et de votre situation personnelle, le tarif de votre assurance prend également en compte :

- Le nombre d’emprunteurs

- Le type de contrat d’assurance de prêt : contrat groupe proposé par l’établissement prêteur ou contrat individuel proposé par une compagnie externe

- Le choix des garanties : décès, invalidité, chômage,…

- Le taux de couverture des garanties

- Les conditions générales de l’assurance comme les délais de carence, les délais de franchise, les exclusions de garanties particulières

- La nature de votre prêt : financement de votre résidence principale, secondaire ou investissement locatif…

- Le type de prêt

- Le montant de l’emprunt

Dans le cadre d’un contrat groupe, la cotisation est déterminée au moment de la signature du contrat et est calculée sur la base du montant que vous empruntez. Elle reste identique durant toute la durée de votre prêt. A contrario, la cotisation d’un contrat individuel est calculée sur le capital restant dû. Dans ce cas, tout changement de vie, comme la reprise du tabac, doit être signalé afin d’être couvert.

COMMENT TROUVER L’ASSURANCE EMPRUNTEUR QUI VOUS CONVIENT LE MIEUX ?

Vous devez savoir que l’assurance peut représenter jusqu’à un tiers du coût total d’un crédit immobilier, si les taux de crédit sont bas. Il est donc important de choisir un contrat efficace et adapté à votre profil, à votre situation, mais ce choix n’est pas aisé. Il y a en effet une multitude d’offres présentes sur le marché qu’il va falloir éplucher. En plus, chaque compagnie, qui délivre des assurances, fixe librement les limites et les exclusions de garantie de ses contrats d’assurance emprunteur. Comme vous pouvez le voir, votre tâche ne sera pas facilitée.

Le comparateur Ymanci : un outil pour accéder rapidement à de nombreux contrats d’assurance emprunteur

Vous pouvez dès à présent recourir à notre simulateur d’assurances emprunteur pour trouver celle qui vous convient le mieux mais aussi pour avoir une idée de la prime à rembourser. Notre outil permet d’obtenir une vision globale du secteur et de mettre en concurrence plusieurs devis d’assurances crédit immobilier.

Il est tout à fait possible aussi de vous tourner vers un de nos courtiers qui cherchera et trouvera les offres appropriées auprès des différentes compagnies d’assurances.

Les indicateurs pour pouvoir comparer les différentes offres des assurances emprunteur

Quoi qu’il en soit, il est important de faire jouer la concurrence. Vous pourrez parfois économiser plusieurs milliers d’euros sur votre projet immobilier.

Si vous voulez comparer les offres des assureurs, des indicateurs communs ont été mis en place et doivent désormais être indiqués dans la notice d’informations comme :

- Le coût de l’assurance. Il s’agit du prix global en euros de l’assurance au terme des années d’emprunt,

- Le taux moyen d’assurance. Il s’agit du pourcentage que représente l’assurance par rapport au capital emprunté,

- Le taux annuel effectif d’assurance ou TAEA. Il permet de comparer les offres des différents assureurs. Il doit indiquer les garanties couvertes.

PUIS-je choisir n’importe quelle assurance emprunteUr ?

Depuis 2010, vous avez le droit de souscrire une assurance emprunteur auprès de la compagnie d’assurance de votre choix, et pas seulement celle proposée par votre banque ou organisme de crédit. La loi Lagarde promulgue en effet la délégation d’assurance.

Vous pouvez ainsi adhérer au contrat d’assurance proposé par l’établissement bancaire auprès duquel vous souscrivez un crédit. Vous pouvez également décider de prendre votre assurance de prêt auprès d’une compagnie externe. Vous demandez alors une délégation d’assurance. Dans le premier cas, on parle de contrat groupe ; dans le second, on parle de contrat individuel.

Les différences entre le contrat groupe et le contrat d’assurance emprunteur individuel

Quelle est la différence entre un contrat groupe et un contrat individuel ? Le contrat groupe proposé par un établissement bancaire à un emprunteur est comme son nom l’indique, un contrat collectif.

Les avantages et les inconvénients du contrat groupe de la banque

Quels sont les avantages de souscrire un contrat d’assurance auprès de sa banque ? Ils sont au nombre de deux. Premièrement, la facilité : vous souscrivez le contrat proposé en même temps que l’offre de prêt. Vous n’avez pas à chercher, à comparer et à faire des démarches pour obtenir une délégation d’assurance. Le second avantage est que les risques sont davantage mutualisés. Cela permet des taux plus bas pour certains profils moins parfaits.

Toutefois, ce second avantage, peut s’avérer dans certains cas, un inconvénient. Le contrat groupe est souvent défavorable financièrement aux emprunteurs jeunes, non-fumeurs, en bonne santé, ni autres facteurs de risque. De même, si vous présentez certains facteurs de risque, comme un métier jugé dangereux ou la pratique d’un sport extrême, vous risquez d’avoir un contrat d’assurance emprunteur moins protecteur, à cause d’exclusions de garantie.

Les atouts et les inconvénients du contrat d’assurance emprunteur individuel

Le contrat d’assurance de prêt immobilier individuel présente une évaluation des risques plus adaptée à votre profil. Cela permet d’obtenir une offre au tarif plus compétitif ou avec des garanties plus adaptées à vos besoins.

L’inconvénient principal de la délégation d’assurance est qu’il vous faut comparer les offres pour dénicher la meilleure proposition du marché et faire les démarches nécessaires pour qu’elle se substitue à celle de la banque. Néanmoins, en passant par un courtier, cet aspect négatif est ôté. C’est lui qui cherche la meilleure offre, vous conseille et vous accompagne dans les démarches nécessaires.

Les avantages des compagnies d’assurance en matière d’assurance de prêt immobilier

Quels sont les avantages de souscrire un contrat d’assurance emprunteur directement auprès d’une compagnie d’assurance ? Tout d’abord, contrairement au contrat groupe proposé par votre établissement bancaire, vous bénéficierez d’une assurance individuelle, a priori plus adaptée à vos besoins. Ensuite, vous éviterez les frais des intermédiaires, tels que des courtiers.

Toutefois, contacter directement une compagnie d’assurance, c’est comme aller acheter directement vos légumes à la ferme : le choix est limité. Rien ne vous dit que le prix payé sera moins cher que celui du supermarché ou que les légumes seront meilleurs que ceux produits ailleurs. Bien entendu, vous pouvez faire le tour des fermes avant d’effectuer votre choix. Cela prend juste un peu de temps.

De plus, sauf si vous êtes un fin connaisseur de l’assurance emprunteur, vous risquez de ne vous fier qu’au tarif figurant dans les devis. Le risque : faire des économies qui vous coûtent très cher en cas de sinistre. Or, ce n’est pas quand on perd un proche ou qu’on se retrouve en invalidité permanente qu’il faut découvrir qu’on était en réalité mal couvert et qu’on doit brader son habitation pour rembourser son emprunt.

Les avantages méconnus des courtiers en assurance de prêt immobilier

Passer par un courtier en assurance emprunteur présente plusieurs avantages. Le premier est qu’en travaillant avec un grand nombre de compagnies, il connaît les contrats possibles sur le marché. Il va facilement vous trouver le contrat le plus adapté à votre situation, surtout si elle n’est pas ordinaire.

Ensuite, à cause du volume d’affaire qu’il apporte aux compagnies d’assurance et du travail qu’il leur épargne, il dispose d’une force de négociation importante pour faire baisser le tarif des contrats. Exactement comme le marchand de légumes face au maraîcher qui les produits ou à l’importateur. C’est pour cela que parfois un même contrat est moins cher auprès du courtier qu’auprès de l’assureur lui-même.

Enfin, un courtier peut vous conseiller gratuitement avec objectivité, car il dispose d’un large choix de produits. Il ne cherchera pas à vous vendre un produit inadapté à votre besoin, parce que la compagnie d’assurance n’a rien de mieux à proposer. Jugez-en par vous-même en faisant gratuitement et sans engagement le test avec notre comparateur en ligne Ymanci.

Les règles de la délégation d’assurance emprunteur

Si la délégation est possible, certaines règles doivent néanmoins être respectées. En effet, l’assurance individuelle doit répondre à quelques exigences, dont celle de l’équivalence des garanties proposées. Autrement dit, un contrat individuel doit pouvoir justifier à minima des mêmes garanties que le contrat groupe.

Des critères d’équivalence de garanties en nombre limité pour l’assurance de prêt

Le Comité consultatif du secteur financier (CCSF) a défini une liste limitative de critères d’équivalence pour les garanties. L’organisme de prêt immobilier ne peut en exiger d’autres. De plus, il ne peut choisir que 11 critères maximum sur les 19 proposés par le CCSF, ainsi que 4 des 8 critères de la garantie Perte d’Emploi si celle-ci est exigée. L’ensemble des critères retenus, ainsi que les quotités requises figurent dans la fiche personnalisée.

Le tableau des différents critères en fonction des garanties de l’assurance emprunteur

POUR LES GARANTIES DÉCÈS, PERTE TOTALE ET IRRÉVERSIBLE D’AUTONOMIE (PTIA), INVALIDITÉ ET INCAPACITÉ

POUR LA GARANTIE DÉCÈS

POUR LA GARANTIE PTIA

POUR LA GARANTIE INCAPACITÉ

POUR LA GARANTIE INVALIDITÉ

Si l’établissement prêteur exige également une garantie perte d’emploi, il peut aussi sélectionner au maximum quatre des conditions du tableau ci-après.

Trouver le contrat d’assurance emprunteur le plus approprié à votre situation

Dans tous les cas, qu’il s’agisse de contrats groupe ou contrats individuels, il est important pour vous de bien comprendre les termes de votre assurance emprunteur et de vous assurer que la couverture proposée correspond à vos besoins. Vous devez également être attentif aux éventuelles exclusions de garantie et aux limites de couverture.

Pour savoir si l’offre proposée est intéressante pour vous, nous vous recommandons de comparer les devis proposés par d’autres établissements en étudiant le niveau de garanties, les conditions de couverture, le coût… Notre comparateur en ligne est là pour vous aider. En quelques clics, notre outil vous donnera une vision globale des différentes offres sur le marché et qui correspondent le mieux à votre profil. En cas de doute, nous vous conseillons de contacter l’un de nos courtiers experts.

Comment changer d’assurance de prêt ?

Vous avez déjà souscrit une assurance emprunteur, mais vous avez trouvé une meilleure assurance de prêt grâce à un comparateur d’assurances ou tout simplement en ayant établi des devis. Comment en changer ?

Quand pouvez-vous changer d’assurance pour votre crédit immobilier ?

Avec la loi Lemoine, vous pouvez changer d’assurance emprunteur à tout moment !

Promulguée en 2022, cette loi vous permet de faire jouer la concurrence. Si vous trouvez un contrat d’assurance plus avantageux qui présente à minima le même niveau de garanties que votre assurance actuelle, vous pouvez demander sa résiliation sans attendre la date anniversaire de votre contrat.

Quelle est la procédure pour changer d’assurance emprunteur auprès de sa banque ?

Tout d’abord, pour obtenir des devis conformes aux exigences de votre établissement bancaire, vous devez fournir la fiche standardisée d’information et la fiche personnalisée qu’il vous a remises en vue de la souscription à son assurance groupe.

Pour résilier votre contrat, il vous suffit d’adresser votre demande en courrier recommandé à votre banque prêteuse ou assurance. Cette dernière dispose de 10 jours pour étudier la nouvelle offre que vous lui aurez jointe.

En cas de refus, elle devra obligatoirement justifier son choix et en cas d’acceptation, elle vous fera parvenir un avenant à votre contrat que vous devrez adresser à votre nouvelle assurance.

Durant cette procédure, il est très utile d’être conseillé par un courtier pour éviter de ne pas être couvert durant le délai de carence de votre nouveau contrat. Ce serait dommage de ne percevoir aucune indemnisation si un sinistre se produisait durant ce délai de carence. De plus, avec lui, vous êtes sûr que votre nouveau contrat respecte bien les exigences de votre organisme de prêt immobilier. Il y aura veillé.

Pourquoi changer d’assurance emprunteur ?

L’assurance emprunteur représente une part importante du coût de votre crédit immobilier.

Trouver une offre moins chère est donc de prima bord l’un des critères principaux pour changer d’assurance.

Quatre autres raisons de changer d’assurance pour votre prêt immobilier

D’autres raisons peuvent motiver ce changement d’assurances, comme :

- Des garanties complémentaires assurées

- Un taux de couverture plus important

- Un changement de situation : vous êtes désormais seul emprunteur ou vous avez arrêté de fumer.

- des évolutions de la loi qui sont plus avantageuses pour votre situation, comme la fin du questionnaire médical ou un droit à l’oubli devenu plus favorable.

Savez-vous que depuis 2022, si votre quotité empruntée représente un capital inférieur ou égal à moins de 200 000 euros et que le remboursement de cet emprunt s’achève avant vos 60 ans, vous n’êtes plus soumis au questionnaire médical ? C’est une bonne nouvelle si vous présentiez un risque aggravé de santé. Ne serait-il pas dommage de ne pas en profiter ?

De même, le droit à l’oubli a évolué en faveur des emprunteurs. Pourquoi continueriez-vous à payer une surprime alors que l’assureur ne doit plus tenir compte du cancer dont vous avez souffert six 6 ans en arrière ?

Nos conseils pour changer d’assurance emprunteur et être couvert au mieux

Faites jouer la concurrence et demander la délégation de votre assurance à votre banque pour bénéficier d’une assurance emprunteur optimale.

Attention cependant à ne pas regarder que le tarif annoncé dans les devis : certaines économies immédiates vous coûteront très cher en cas d’incapacité temporaire totale, d’invalidité permanente, de mort. Les conseils éclairés d’un courtier vous éviteront de regrettables erreurs. Il saura également décrypter les conséquences de certaines clauses et vous les exposer pour que votre choix soit fait en pleine conscience. Il vous confiera également quelques astuces pour réduire le coût de l’assurance tout en restant bien couvert.

Toutefois, avant de résilier votre assurance emprunteur actuelle, vous devez vous assurer que le nouveau contrat trouvé corresponde à vos besoins et respecte l’équivalence des garanties.

Vous pouvez utiliser notre comparateur pour vous aider dans votre choix ou contactez nos experts courtiers en assurance.

Ils vous conseillent et vous accompagnent dans la recherche de la meilleure assurance et peuvent vous faire bénéficier jusqu’à 15 000 €* d’économies.

Pour compléter vos informations, cet autre article vous intéressera : faire une simulation d’assurance de prêt immobilier.