L’assurance de prêt immobilier en cas de maladie

Dès qu’un particulier veut contracter un crédit immobilier, l’une de ses premières obligations est de souscrire une assurance emprunteur. Cette couverture sert de garantie pour toutes les parties concernées : l’emprunteur, sa famille, les organismes de prêt. Elle permet effectivement à la banque ou à l’établissement prêteur de récupérer sa mise si l’emprunteur n’est plus en mesure de rembourser son emprunt après un aléa de la vie : incapacité de travail, invalidité, décès, perte d’emploi.

Toutefois, la souscription d’assurance de prêt immobilier peut se complexifier quand les problèmes de santé supérieurs à la normale ou les antécédents médicaux sérieux du futur emprunteur sont considérés comme un risque aggravé de santé. Pour ce profil médical, il n’est pas toujours facile de s’assurer quand on souffre de certains problèmes de santé. En effet, certains risques sont plus sévèrement sanctionnés que d’autres comme nous le verrons ci-dessous. Pour ces raisons, ces maladies peuvent entraîner une majoration de la prime d’assurance, une exclusion de garantie ou un refus de la part de l’assureur.

Plusieurs solutions permettant aux emprunteurs de mettre sur pied leur projet immobilier existent en France. Pour cela, il doit se renseigner, examiner les offres et se tourner vers les dispositifs adaptés pour un profil médical jugé à risque non seulement par les assureurs, mais également par les banques ou les établissements de crédit.

Ce qu'il faut retenir

- Chaque assureur a sa propre appréciation d’un risque aggravé de santé.

- Certaines maladies considérées comme un risque aggravé de santé vont demander une couverture adaptée : leucémie, hépatite, sclérose en plaques, cancers, mucoviscidose, etc.

- L’assureur peut proposer une surprime, une exclusion de garantie à un emprunteur concerné par une de ces maladies.

- L’assureur peut aussi refuser de l’assurer s’il juge son profil médical à risque.

- L’emprunteur peut solliciter la convention AERAS si son dossier a été rejeté par les assureurs.

- L’emprunteur peut faire jouer le droit à l’oubli si son traitement est fini depuis plus de cinq ans et qu’aucune rechute de sa maladie n’a été constatée.

- L’emprunteur peut se passer de répondre au questionnaire médical si la part assurée de son crédit est d’un montant inférieur ou égal à 200 000 € et si les mensualités qu’il doit rembourser se terminent avant son 60e anniversaire.

- Un courtier Ymanci peut vous aider à comprendre et à choisir la meilleure assurance au meilleur taux selon votre profil médical.

Des informations plus détaillées pour obtenir une garantie assurantielle en cas de maladie pourraient vous intéresser ci-après. Rester encore un peu car nous avons gardé le meilleur pour la… suite.

Le risque aggravé de santé : de quoi s’agit-il ?

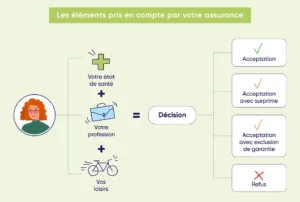

Chaque assureur dispose de sa propre appréciation d’un risque aggravé de santé concernant les maladies graves, les professions à risques ainsi que la pratique d’un sport extrême ou jugé dangereux. Selon les compagnies, une situation peut mener à une acceptation du dossier, à une exclusion de garantie ou à un refus d’assurer. Il est donc indispensable de vérifier les conditions d’adhésion et conditions particulières d’un contrat avant d’y souscrire. Un courtier vous aidera à bien les comprendre et à choisir la meilleure assurance au meilleur taux selon votre cas.

Les maladies graves ou chroniques et leurs conséquences sur cette assurance

Plusieurs maladies et affections vont demander une couverture adaptée. Voici une liste non exhaustive de problèmes de santé augmentant le risque d’incapacité, d’invalidité ou de décès :

- les maladies du sang : anémie, hémophilie, VIH, leucémie ou lymphome ;

- les maladies de l’appareil digestif : cancer de l’estomac, colopathie fonctionnelle, gastrite, hépatite, maladie de Crohn, pancréatite ;

- les maladies auto-immunes : diabète, sclérodermie, sclérose en plaques, périartérite noueuse, maladie de Behçet ;

- les cancers ;

- les maladies chroniques génétiques : drépanocytose, maladie de Charcot, mucoviscidose, myopathie, paraplégie, tétraplégie, trisomie 21 ;

- les greffes ;

- les maladies neurologiques : AVC, autisme, épilepsie, maladie d’Alzheimer, maladie de Parkinson, sclérose en plaques ;

- les maladies psychologiques : alcoolisme, anorexie, boulimie, troubles bipolaires, dépression chronique ;

- les maladies cardio-vasculaires : insuffisance cardiaque, souffle au cœur, péricardite, hypertension artérielle, phlébite.

Ymancipez vos projets en 1 clic

Comparez les offres d’assurance de prêt

et trouvez celle qui vous correspond.

Quelles sont les conséquences sur le taux et les garanties ?

Dans le cas où l’emprunteur est concerné par une de ces maladies ou si le médecin-conseil émet des réserves quant à son profil médical, l’assureur lui demandera des informations supplémentaires : le traitement suivi, les comptes-rendus des interventions chirurgicales et des hospitalisations ou encore les arrêts de travail. Cela lui permettra de mieux évaluer le risque que représente cette maladie.

Suite à l’étude du dossier, l’assureur pourra alors proposer un contrat avec une surprime ou une exclusion de garantie. Par exemple, dans le cas où l’emprunteur souffrirait des séquelles d’un accident du travail, l’assurance peut accepter de l’assurer tout en lui appliquant une exclusion de garantie sur la garantie ITT. En conséquence, en cas de nouvel arrêt de travail, lié ou non à ces séquelles, l’emprunteur n’aura pas de couverture.

Que faire en cas de refus, d’exclusion de garanties ou de surprime ?

Toutes les compagnies assurantielles n’ont pas les mêmes grilles de maladies constituant des risques de santé aggravés. C’est pourquoi il est recommandé de comparer plusieurs offres. Ainsi, il est possible de trouver un contrat sans surprime ou exclusion de garantie, même lorsque l’assuré souffre d’une maladie grave. Pour gagner du temps, un courtier Ymanci peut vous mettre directement en relation avec l’assureur le plus adapté.

Pratiquez-vous une activité à risques aux yeux de l’assurance ?

La pratique d’un sport ou d’un loisir peut également entraîner une prime supplémentaire ou une exclusion de garantie lors de la souscription à une assurance emprunteur. S’il est possible d’effectuer un rachat de garantie pour certains sports, ce n’est pas toujours le cas. Certaines activités sportives provoquent tout simplement une exclusion de garantie.

Attention : les primes supplémentaires et les exclusions ne s’appliquent qu’en cas de pratique en tant que membre d’un club ou d’une fédération, ou en compétition. Une activité occasionnelle, par exemple un baptême de plongée, ne peut donner lieu à une exclusion de garantie.

L’importance de vérifier ce type de contrat et leurs exclusions de garanties

Les conditions de prise en charge varient selon la compagnie d’assurance. Il est donc indispensable de vérifier plusieurs contrats avant d’y souscrire, surtout lorsque l’on fait un sport à risques. Demandez directement à l’assureur si votre sport entraîne une prime supplémentaire ou une exclusion de garantie.

Quelques sports susceptibles d’entraîner une exclusion de garanties ou une surprime

Voici quelques exemples de sports considérés comme étant risqués et conduisant les compagnies assurantielles à appliquer une surprime ou une exclusion :

- les ports aéronautiques ;

- le rafting ;

- l’escalade ;

- l’équitation ;

- les sports automobiles ;

- les sports de combat ;

- la voile ;

- le parapente, le parachutisme, l’ULM, le deltaplane ;

- la chasse ;

- les sports de neige, le ski hors-piste.

Cette liste est non exhaustive, car chaque compagnie détermine les sports qu’elle considère comme risqués. Il est donc recommandé de se renseigner en amont sur les conditions particulières d’un contrat et les rachats de garantie possible. Pour avoir une couverture optimale et gagner du temps, demandez conseil à un courtier expert, tel qu’Ymanci.

Votre activité professionnelle est-elle jugée à risques par l’assurance ?

Si vous exercez un métier où vous travaillez en hauteur, avec de nombreux déplacements routiers ou dans des zones à risques, avec des produits toxiques ou explosifs, des armes ou au contact de personnes ou situations dangereuses, votre métier est dit « à risques » pour votre corps, mais aussi pour le remboursement de votre prêt à la banque.

Pourquoi ? Parce qu’en travaillant dans ces domaines, un accident grave ou une agression sont vite arrivés. Vous présentez donc un risque accru de décès, d’invalidité ou d’incapacité temporaire de travail. Et si vous ne pouvez plus poursuivre votre activité professionnelle, l’assureur risque de devoir effectuer le remboursement de vos mensualités à votre place. Il doit donc en tenir compte dans le taux pratiqué ou les garanties accordées.

Où trouver la liste des métiers à risques ? Elle figure en général dans les exclusions incluses dans les conditions générales du contrat. Si votre activité professionnelle est considérée comme à risques par une compagnie assurantielle, elle peut ne pas l’être par une autre. En fonction de votre métier, un courtier Ymanci peut vous conseiller les assurances les plus favorables.

Les différentes décisions de l’assureur pour ce type d’assurance

Après avoir examiné le profil d’un assuré, c’est-à-dire les conclusions du médecin-conseil sur les réponses au questionnaire médical ainsi que sur les résultats d’éventuels examens supplémentaires et du rapport médical, l’assureur doit prendre une décision.

Cinq cas de figure peuvent alors se présenter. Il s’agit de l’acceptation du dossier au tarif normal ou avec une surprime, une exclusion de garantie totale ou partielle, un refus ou un ajournement du dossier.

Un contrat au tarif normal

Dans ce cas, après l’étude des risques représentés par l’assuré, la compagnie qui assure choisit d’accepter son dossier sans y appliquer de surprime. Cela signifie que l’assuré, même s’il représente un risque plus élevé, paiera le même tarif qu’un autre assuré n’étant pas concerné par ce risque. En résumé, l’état de santé de l’assuré n’entraînera pas d’augmentation de la prime d’assurance et les garanties et conditions générales seront égales à celles d’un contrat classique.

Une proposition d’assurance de prêt avec une prime supplémentaire

Dans le cas où l’assurance estimerait que le risque représenté par l’assuré est trop important pour être ignoré, elle peut décider d’accepter le dossier, mais d’y appliquer une surprime. Les cotisations mensuelles subiront donc une majoration et seront plus élevées.

Leurs conditions d’application diffèrent selon les compagnies. Il est donc possible de la changer pour éviter les primes supplémentaires, grâce à la loi Hamon ou à la loi Bourquin. Depuis 2022 et la loi Lemoine, vous pouvez opter à tout moment de l’année pour une autre assurance de prêt. Un courtier Ymanci peut vous aider à trouver facilement le contrat le plus adapté à votre maladie.

Un contrat avec une exclusion de garantie totale ou partielle

Une exclusion de garantie peut également être appliquée par l’assurance dans certains cas. Elle peut s’accompagner ou non d’une surprime. Il est fréquent que la pratique d’un sport à risques entraîne une exclusion de garantie. Par exemple, si l’assuré se retrouve en invalidité suite à un accident d’escalade, l’assurance peut refuser de prendre en charge le remboursement des mensualités du prêt.

Les pathologies dorsales sont également souvent considérées comme des exclusions de garantie. Si l’assuré malade se retrouve en invalidité à cause de ses problèmes de dos, il ne bénéficiera pas de la couverture assurantielle. Il devra alors rembourser lui-même son emprunt immobilier. Cela peut l’obliger à vendre son bien.

Certaines exclusions de garantie peuvent être rachetées. Moyennant une cotisation plus élevée, vous obtiendrez la couverture d’un risque qui faisait au départ l’objet d’une exclusion.

Le refus de votre demande d’un contrat d’assurance

Dans certains cas, lorsqu’elle estime que le profil de l’assuré est trop risqué et qu’elle ne peut pas lui faire de proposition, elle peut refuser le dossier. C’est le cas lorsque l’emprunteur est âgé de plus de 70 ans ou que son état physiologique est très fragile.

Si elle refuse votre dossier, d’autres peuvent vous proposer un contrat adapté à votre situation. Les conditions d’adhésion à l’assurance emprunteur varient selon les compagnies, et certaines acceptent les dossiers à risques, moyennant généralement une surprime. La convention AERAS permet également aux assurés présentant un risque de santé aggravé de demander une nouvelle étude de leur dossier.

L’ajournement de votre demande d’un contrat d’assurance de prêt

Il arrive parfois que l’assureur ne puisse pas se prononcer directement quant à un dossier, notamment lorsque l’emprunteur souffre d’une pathologie récente. La compagnie assurantielle est alors en droit d’ajourner le dossier. L’emprunteur est invité à soumettre à nouveau sa demande d’assurance quelques mois plus tard. L’ajournement d’un dossier peut également être prononcé lorsque l’état physiologique de l’emprunteur est en amélioration, mais pas encore consolidé.

Une demande d’assurance emprunteur conditionnant automatiquement la signature d’un prêt nécessaire pour acquérir une habitation, il est recommandé de soumettre son dossier à d’autres compagnies en cas d’ajournement.

La convention AERAS pour obtenir cette assurance en cas de maladie

Comme vu précédemment, certaines pathologies, comme des cancers, des handicaps ou des affections de longue durée, sont considérées comme des risques aggravés de santé. Elles peuvent donc entraîner une surprime, une exclusion de garantie ou un refus d’assurance. La première convention AERAS (s’Assurer et Emprunter avec un Risque Aggravé de Santé) a été créée en 1991.

La convention AERAS : un accord entre l’État, les banques et les assurances emprunteur

Signée par l’État, les compagnies assurantielles et les établissements bancaires, la convention AERAS facilite l’accès d’un emprunteur souffrant ou ayant souffert de certaines maladies à une assurance de prêt.

Le réexamen de la demande en cas de refus de l’assureur

En cas de refus de la part d’un assureur, le dossier de l’emprunteur peut être examiné jusqu’à trois fois pour obtenir une proposition de contrat sans surprime ou exclusion de garantie.

Le plafonnement de la surprime

L’AERAS prévoit également un plafonnement des surprimes appliquées via le dispositif « d’écrêtement des surprimes » pour certaines maladies. Pour en bénéficier, quatre conditions sont nécessaires.

- L’assurance concerne un prêt destiné à une acquisition immobilière.

- Votre part est inférieure à 420 000 euros, sauf s’il s’agit d’un crédit relais pour l’achat de votre résidence principale.

- Le revenu de votre foyer ne dépasse pas un certain seuil, dépendant du plafond annuel de la Sécurité sociale et du nombre de parts.

- Le contrat arrivera à échéance avant votre 71e anniversaire.

L’obligation pour les assurances de proposer un contrat avec à minima une garantie PTIA

Les assureurs doivent proposer à minima une garantie PTIA (perte totale et irréversible d’autonomie) à un emprunteur malade.

Le droit à l’oubli pour certaines maladies dont ont souffert les emprunteurs

Depuis 2015, la convention AERAS a introduit un « droit à l’oubli ». Il a été modifié en 2022. Vous n’avez pas à mentionner votre cancer ou votre hépatite virale C dans le questionnaire médical, si vous réunissez les deux critères suivants :

- Le traitement est terminé depuis plus de 5 ans au jour de votre demande d’assurance.

- Il n’a été constaté aucune rechute de votre maladie.

Les surprimes et les exclusions de garantie ne peuvent pas être appliquées pour ces maladies, si elles sont respectées.

La grille de référence de l’AERAS pour les maladies et leurs conditions

La grille de référence AERAS (GRA) liste les maladies (cancers, maladies psychiatriques, pathologies chroniques, etc.) qui permettent un accès à l’assurance emprunteur dans des conditions identiques ou presque à celles accordées aux emprunteurs sans risque aggravé de santé. Cette grille évolue régulièrement. Vous trouverez sur le site de l’AERAS, la grille de septembre 2023.

La fin du questionnaire médical pour certaines assurances emprunteur

Depuis le 1er juin 2022, la loi interdit à l’assurance de vous demander de compléter un questionnaire sur votre état de santé si le prêt remplit les deux critères suivants.

- La part assurée est d’un montant inférieur ou égal à 200 000 euros.

- Les mensualités de remboursement cesseront avant vos 60 ans.

Cela permet ainsi à des personnes présentant un risque aggravé de santé d’accéder à une assurance de prêt au même taux que pour les autres emprunteurs et sans exclusion de garantie.

Le fonctionnement de la convention AERAS pour l’emprunteur présentant un risque aggravé de santé

Si vous y êtes éligible, les organismes assurantiels y recourent automatiquement. Par conséquent, vous n’avez aucune formalité administrative à remplir pour en bénéficier.

Les trois niveaux d’étude d’une demande en cas de maladie

Trois niveaux d’étude sont mis en place pour proposer une offre aux personnes présentant un risque aggravé de santé.

- Le niveau 1 : l’assureur examine le dossier. Il choisit soit de l’accepter et d’assurer l’emprunteur au tarif normal, soit de le refuser.

- Le niveau 2 : le dossier est examiné par un service médical spécialisé. L’emprunteur devra remplir un questionnaire médical détaillé par pathologie avec l’aide d’un médecin. Des examens médicaux peuvent également être exigés. Dans un délai de trois semaines, l’assureur doit faire part de sa décision : il peut accepter le dossier avec une surprime ou une exclusion de garantie, ou le refuser une nouvelle fois. Si l’assureur accepte le dossier, sa proposition est valable pour une durée de 4 mois.

- Le niveau 3 : le dossier est confié au Bureau Commun d’Assurances Collectives (BCAC), spécialisé dans l’étude des risques très aggravés. Le BCAC peut alors proposer une assurance avec exclusion de garantie et surprime. Les chances de réussite sont toutefois assez faibles. Nous estimons que seuls 20 % des dossiers arrivant au 3e niveau de l’AERAS se voient proposer une assurance. En cas de refus, l’assureur doit obligatoirement fournir une justification à l’emprunteur.

Que faire en cas de refus d’assurer votre crédit immobilier ?

Si l’emprunteur fait face à un refus suite au 2e niveau d’étude de son profil, il est alors recommandé de faire une demande auprès d’un autre organisme. En effet, chaque compagnie assurantielle dispose de sa propre appréciation des risques aggravés de santé. Il est alors possible de trouver un contrat pour le couvrir.

En cas de refus après le 3e niveau d’étude de son dossier, l’emprunteur peut décider de faire appel à la Commission de Médiation de la convention AERAS en envoyant une réclamation ainsi qu’une copie de son dossier à l’adresse est la suivante : 4 place de Budapest – CS 92459 – 75 436 PARIS Cedex 09. Si aucune solution n’est trouvée, il est possible de présenter d’autres garanties à la banque pour remplacer l’assurance emprunteur. Il peut s’agir d’un garant solvable ou d’une hypothèque sur un logement.

Un courtier Ymanci capable de transformer un dossier complexe en réussite

Il est possible de souscrire une assurance emprunteur et d’obtenir par conséquent un prêt immobilier avec un profil médical considéré comme un risque aggravé de santé. Cette démarche complexe nécessitant une approche personnalisée, l’aide d’un courtier Ymanci peut s’avérer compliqué.

Grâce à son carnet d’adresses bien fourni et à son expérience, il vous fera certes gagner du temps, mais aussi de l’argent. En effet, il se démènera pour vous trouver le meilleur contrat en fonction de votre état physiologique. Grâce à ses conseils personnalisés, vous obtiendrez une assurance emprunteur proposant les garanties les plus adaptées, au meilleur taux.

Le courtier peut vous orienter vers des assureurs capables de vous proposer des contrats individuels plus souples que ceux proposés par les organismes de prêt ou les banques.

La satisfaction de nos clients reste la plus belle illustration de notre accompagnement sur mesure. 96 % d’entre eux sont satisfaits de nos services.

Nos avis Trustpilot

D’autres articles vous intéresseront suivant votre situation personnelle :

- Assurance emprunteur et métiers à risque

- Assurance emprunteur et sports à risque

- Assurance emprunteur : les cas d’exclusion de garantie